Избранное трейдера Classic

Топ вопросов про налоги при торговле через Interactive Brokers

- 13 декабря 2019, 13:24

- |

В этом видео мы разберем, как отчитываться перед налоговой при работе с американским брокером Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

- комментировать

- ★43

- Комментарии ( 27 )

Уведомил ФНС об открытии счета в IB ч.2

- 12 декабря 2019, 12:37

- |

Но потом увидел щедрое предложение от Тимохи по раздаче 2000р.

Это было бы хорошей прибавкой к моему 500р. счету для разгона халявных денег. Считай, 400% разом, за 1 день.

Вообщем ситуация разворачивается довольно инетересно на текущий момент.

После написания топика, народ меня загнобил, что я поторопился и могу получить штраф, так как ФНС может не разобравшись его выписать за несвоевременное уведомление об открытом счете в банке.

Я написал письмо в ФНС (через сайт), что так и так, ребята, мол ошибся. Поторопился с подачей данных, да еще и на бланке банка. Сообщил так же что IB не банк. Выслал им скрин с сайта налоговой, где говорится что уведомлять не нужно раньше 01.01.2020г.

Сижу жду ответа....

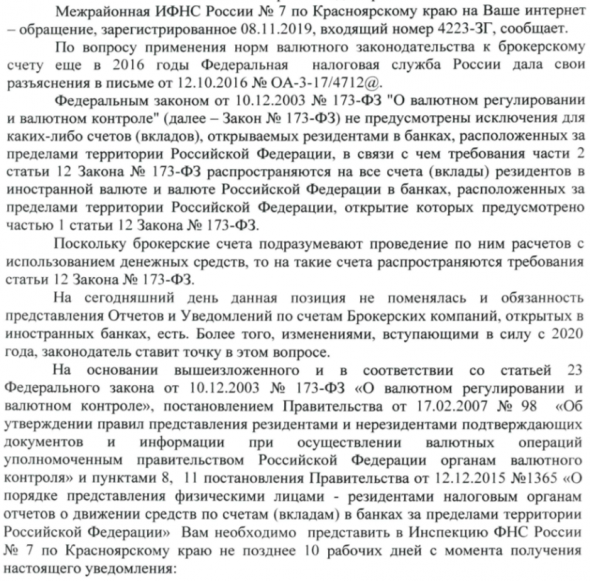

Ответа пришел неожиданный:

( Читать дальше )

На пенсию в 65. С голой ж*пой.

- 12 декабря 2019, 12:23

- |

так есть и так будет.

по мотивам поста https://smart-lab.ru/blog/580382.php

****

Жиза, это жиза и она так устроена, что любых купонострижальщиков подсекает, нагибает, полощет, томит, гнобит, ставит в очереди, разоряет…. Она не дает лежать на лаврах и не дает свесить с облака ножки.

Система так устроена, что любые, казалось очень позитивные финансовые начинания в итоге всегда оказываются «распотрошенными».

Если взять любой временной интервал и взять ту позицию, которая выглядила в то время хорошо и перспективно, то через время оказывается — ж*па.

Не мытая, волосатая ж*па. Ничего не помогает, ничего сделать нельзя, остается смирится и проанализировать любой период

Рассмотрим на примере:

1900-1910 — очень выгодно складывать деньги на сберкнижку это выглядит позитивно и сохранно, при этом все номинировано в твердых золотых деньгах.

( Читать дальше )

Инвестиционные вычеты – видео для инвестора (как получить, документы, сроки)

- 12 декабря 2019, 10:07

- |

Добрый день, друзья. Как я и обещала, сделала видео, в котором рассказываю о видах инвестиционного вычета, о том, какие документы надо собирать, чтобы его получить, как внести данные в программу «Декларация», чтобы заполнить декларацию 3-НДФЛ.

( Читать дальше )

Топ вопросов про Interactive Brokers

- 10 декабря 2019, 16:28

- |

Коллеги, добрый день,

записала видео, в котором ответила на часто задаваемые мне вопросы про работу с американским брокером Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

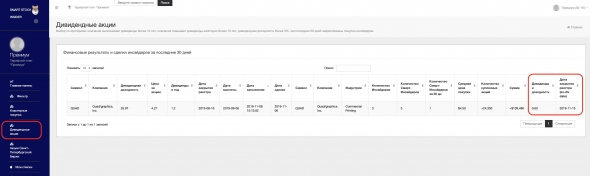

Как выбрать надежные дивидендные акции по стратегии Смарт-Инсайдеры с помощью программы.

- 08 декабря 2019, 14:37

- |

Как выбрать акции из списка Санкт-Петербургской биржи для неквалифицированных инвесторов читайте ЗДЕСЬ —

Для чего и почему была создана программа Смарт Сток Инсайдер https://smartstockinsider.com/ читайте в предыдущей записи здесь.

Теперь о том, как выбрать компании, выплачивающих дивиденды.

В программе реализован поиск среди тех, кто удовлетворяет следующим условиям:

— выплачивают дивиденды более 10 лет,

— повышают дивиденды ежегодно более 10 лет подряд,

— текущая дивидендная доходность составляет 3% и выше

— за последние 30 дней зафиксированы покупки инсайдеров.

Конечно, при таких жестких условиях мы получаем небольшой список компаний. Но тем лучше, проверить их можно быстро по той же самой схеме, как анализируется каждая компания индивидуально (подробнее читайте в предыдущей записи

( Читать дальше )

Портфели ИИС + иностранный QQQ. Ноябрь 19

- 07 декабря 2019, 20:46

- |

Портфелю 4 года 7 мес. За прошедший месяц российский рынок немного снизился, а мой портфель наоборот немного подрос.

Сначала хорошо вырос Газпром, но потом слегка скорректировался, и поэтому находится сейчас на привлекательных уровнях для покупки. Аналогичная ситуация с Роснефтью.

( Читать дальше )

Бережем глаза

- 05 декабря 2019, 13:16

- |

Помимо случающихся проблем катастрофического характера (травма, кровоизлияние в сетчатку и т.п.), которых большинству удается избежать, есть и возрастные и профессиональные изменения. Для трейдеров, работающих с компьютером, неизбежно столкновение и с тем, и с другим.

Коварство и незаметность изменений в органах зрения, как это ни странно, вызваны эффективной работой мозга. То, что мы видим, видит не глаз. Это результат обработки головным мозгом получаемой глазом информации.

Мозг очень эффективное устройство, и ухудшение работы глаза он компенсирует алгоритмом обработки информации, в результате чего мы длительное время можем не замечать возникающих проблем (как не замечаем существующего у всех слепого пятна на сетчатке). Особенно незаметны проблемы, если они возникают постепенно.

( Читать дальше )

Инструкция по заполнению декларации 3-НДФЛ для сальдирования убытка

- 04 декабря 2019, 21:33

- |

Подходит к концу текущий 2019 год и многие из вас уже сейчас задумываются над тем, как правильно зачесть убытки.

А может у кого-то из вас прошлый год был прибыльный, и вы сможете уже сейчас подготовить документы для сальдирования убытка прошлых лет.

Я специально для вас подготовила видео, в котором я рассказываю, как заполнить декларацию 3-НДФЛ (на примере 2018 года) в программе налоговой службы. Это удобно, быстро. Вы сами сможете все увидеть.

Если у вас будут вопросы, пишите в комментариях под видео или тут. Я постараюсь дать ответ на каждый ваш вопрос.

В видео идет описание:

- где взять программу,

- как внести данные, если брокеры разные, а прибыль и убыток получены в одном году,

- прибыль в 2018 году, а убытки получены в прошлые годы,

- есть еще инвестиционный вычет.

Акции с самыми высокими дивидендами за 3 квартал 2019

- 04 декабря 2019, 13:02

- |

Табличка дивидендов: smart-lab.ru/dividends/

Табличка див.доходностей за последние 12 месяцев выглядит так:

Табличку посмотреть можно тут: smart-lab.ru/dividends/yield/

Итак, сезон корпоративных отчетов закончился, дивиденды за 3 квартал объявлены. Если вдруг обнаружите ошибки в таблице или нехватку каких-то дивидендов, сообщайте нам в чат.

Спасибо всем, кто обсуждает акции на смартлабе!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал