Избранное трейдера Cyber

Почти пасссивная арбитражная опционная стратегия

- 10 ноября 2020, 20:41

- |

Естественно возможно такое уже давным давно придумали и вообще это не работает.

Основа стратегии — взаимосвязь между курсом рубля/доллара и акциями Сбербанка (но вообще подошли бы любые два актива которые на дистанции склонны к росту и при этом часто двигаются противоположно), когда одно вверх как правило другое вниз, при этом лучше всего когда и то и другое вверх, либо всё стоит примерно на месте. Угроза для стратегии: акции Сбербанка вниз + укрепление рубля, т.е. возможный сценарий разрушения стратегии и потери денег (но тоже необязательно всегда можно закинуть доп. деньги под ГО, плюс макс. потери всё равно ограничены но должником остаться можно): банкротство Сбербанка + обесценивание доллара до 0 рублей за 1 доллар = макс. потери.

( Читать дальше )

- комментировать

- ★49

- Комментарии ( 25 )

Как торговать опционы. Часть 2: книги, торговый стиль, опционные стратегии.

- 31 октября 2020, 12:15

- |

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

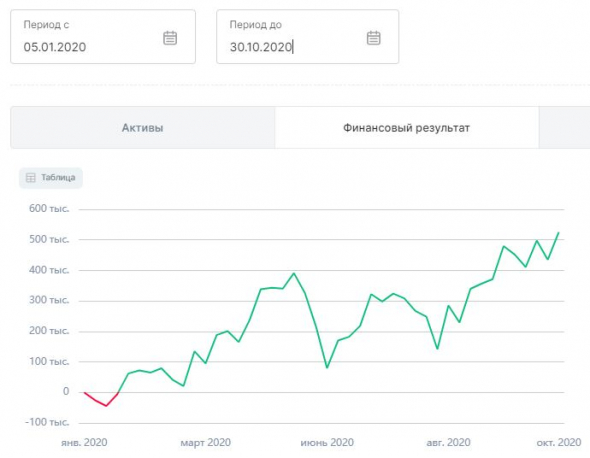

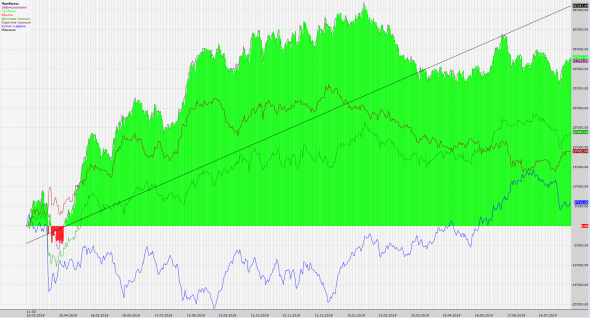

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

( Читать дальше )

Новичкам. Опционная стратегия "Гатс".

- 29 августа 2020, 11:35

- |

Продолжаю прокачиваться по книге Натенберга, сейчас нахожусь на 179 странице, т.е. уже 179/479=37% пути осталось позади.

Читая Натенберга, наткнулся на одну интересную стратегию под названием Гатс. Я её не видел раньше в Саймоне, поэтому отдельно остановлю на ней своё внимание, попробую разобраться для чего она нужна.

Для начала заходим в переводчик, смотрим что такое guts:

Ок, речь идёт про внутренности, мне уже это понятно, а читателю станет понятнее чуть позже.

Итак, о чём же стратегия Гатс?

Эта стратегия принадлежит к одному ряду бэкспредовых стратегий и является разновидностью Стрэнгла.

У стрэнгла есть свой обычай:

Если, говоря о стрэнгле, указывают только дату экспирации и цену исполнения, то остается неясным, какие именно опционы используются. Июньский 95/105 стрэнгл может состоять из июньского 95 пута и июньского 105 колла или из июньского 95 колла и июньского 105 пута. Обе комбинации в равной мере подпадают под определение стрэнгла. Во избежание путаницы обычно исходят из того, что стрэнгл состоит из опционов вне денег. Если текущая цена базового контракта 100, а трейдер хочет купить июньский 95/105 стрэнгл, то считается, что он покупает июньский 95 пут и июньский 105 колл. А вот когда оба опциона в деньгах, позицию называют Гатс.

( Читать дальше )

Торговый робот по правилам Волновой Теории Эллиотта. Часть 1

- 02 июля 2020, 15:49

- |

Приветствую вас коллеги!

Меня зовут Вячеслав. Я с 2005 года на фондовом рынке. Начинал, как и многие торговать «руками», в настоящий момент использую робота, который воплотил в себе весь опыт и наработки, полученные за 15 лет «общения с рынком». Робот полностью написан мною от первой и до последней строчки. В целях знакомства и возможностью поделится опытом, хочу немного рассказать о своем роботе и его возможностях. Думаю, что кому то будет интересно использовать мои наработки в своих торговых стратегиях.

Сразу хочу сказать, что никакого «ноу-хау» или «грааля» в моем боте нет. Мой бот это всего лишь оптимальная комбинация торговых принципов, которые большинству из вас хорошо известны.

Что умеет мой бот или как он работает:

- Анализ рынка по правилам Волновой Теории Эллиота и определение возможных сценариев развития: рост, снижение или «боковик»

- Расчет целевых уровней: TakeProfit и StopLoss

- Расчет оптимального размера капитала для открытия позиции в соответствии с заданным уровнем риска и желаемой величиной прибыли (Риск Менеджмент и Мани Менеджмент)

- Расчет оптимального момента для входа и выхода из позиции

- Корректировка позиции при изменении прогноза или же при достижении целевых уровней (TakeProfit и StopLoss)

- Учет совершенных сделок

( Читать дальше )

Новичкам. Практические аспекты торговли волатильностью. Что читать?

- 18 апреля 2020, 15:04

- |

Шелдон качественно отличается от книги Саймона именно в практической плоскости.

Книга читается легко и непринужденно. Любой смартлабовец, который начнет читать Шелдона, сразу найдет ответы на все вопросы, которые любят задавать здесь опционные новички.

Вот недавно был пример, человек публикует график отскока индекса и спрашивает: на чем больше заработаем — на фьючерсах или опционах?

Ответ есть на стр.58, читаем:

Трейдера на рынке базового актива интересует главным образом возможное направление изменения цены этого актива. Для опционного трейдера оно также имеет большое значение, но он должен учитывать и то, как быстро может измениться эта цена. Если фьючерсный и опционный трейдеры займут длинные рыночные позиции в соответствующих инструментах, а цена действительно повысится, то первый гарантированно получит прибыль, а второй может понести убытки. Если цена будет расти недостаточно быстро, то ее изменения в благоприятном направлении может не хватить для компенсации снижения временной стоимости опциона. Это основная и наиболее типичная причина, по которой спекулянты несут убытки на рынках опционов. Обычно спекулянт покупает опционы из-за кажущегося благоприятным соотношения риска и возможной прибыли (ограниченный риск/неограниченная прибыль), но ему нужно угадать не только направление изменения цены, но и скорость этого изменения. Только при правильном предугадывании двух факторов он может рассчитывать на прибыль. Однако, правильно угадать одно только направление изменения цены непросто, а правильно предсказать и направление, и темп изменения цены большинству трейдеров и вовсе не под силу.

Темп изменения цены имеет в опционной торговле огромное значение. Существует множество опционных стратегий, основанных на прогнозировании только темпа изменения цены базового контракта. Если трейдер хорошо предсказывает лишь направление изменения цены базового контракта, то ему, возможно, и следует работать на рынке базовых активов и не лезть в опционы. Успешно работать на рынке опционов может только тот, кто обладает своего рода «чувством» темпа изменения цены.

( Читать дальше )

Оформление вычета по ИИС

- 24 января 2020, 15:49

- |

Решил для себя сделать инструкцию по оформлению вычета по счету ИИС.

1) Скачивание документов от брокера втб (договор, сделки и т.д.)

smart-lab.ru/blog/587103.php

А вот в бкс нужно делать запрос через горячую линию. Сканы пришлют на почту.

В бкс также будет присланы сканы приходных чеков, когда пришли деньги на счет ИИС.

В открытии документы можно заказать через личный кабинет.

2)подавать через личный кабинет налоговой без установки программы.

3) Надо указать дивиденды за 2019г от норникеля.

https://journal.open-broker.ru/taxes/3-ndfl-cherez-lkn-kak-otrazit-dividendy-kotorye-polucheny-v-rf/

4) Как написать жалобу, если есть задержка.

https://smart-lab.ru/blog/547390.php

5)заявление на возврат можно подать сразу.

6) если будет ошибка в лк налоговой, как в 2019г.

smart-lab.ru/blog/541251.php

https://journal.open-broker.ru/taxes/nalogovaya-vernula-prilozhennye-dokumenty-chto-delat/

( Читать дальше )

Материал по опционам. Раздаю. Качайте. ВСЕ БЕСПЛАТНО!!!

- 30 декабря 2019, 14:09

- |

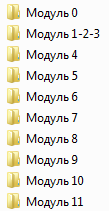

В материале около 40 видео файлов.

В видео файлах есть субтитры с переводом. Так же к каждому видео файлу написанный перевод в ворде и пдф формате. Так что даже если без субтитров все будет понятно о чем там речь.

ВСЕ БЕСПЛАТНО!!! ОТ ВАС ТОЛЬКО СПАСИБО)))

КАЧАЙТЕ СМОТРИТЕ, ИЗУЧАЙТЕ!!!

НУ У ОДНОГО ГУРУ ВЫ СТОЛЬКО МАТЕРИАЛЕ НЕ НАЙДЕТЕ И СТОЛЬКО ВАМ НЕ ДАСТ И НЕ РАССКАЖЕТ!!!

Раздачу разбил на две части. 0-6 модуль, 7-11 модуль.

Внутри модуля.

( Читать дальше )

нейросеть как индикатор

- 22 декабря 2019, 01:04

- |

Нюансов много. Поэтому это не более чем еще один индикатор, а не робот для торговли.

Как пользоваться ей, каждый решает сам. Я использую как индикатор. Или набор индикаторов, каждый из который отдельная нейросеть (профи поймут). С обязательными стопами. Профитфактор минимум 5:1.

Некоторые акции, особенно в затяжном падении которые, предсказывает плохо. Шортить по ней — самоубийство, хотя недавно шортанул татнефть по ней удачно. Хорошо подходит для поиска точки входа. Но иногда из-за внешних факторов, которые невозможно учесть, хорошие точки входа вылетают по стопам и через пару дней рост идет уже без тебя.

Статистики нет, сложно посчитать и лень. Можно примерно оценить по картинкам какие акции стоит торговать по ней, а для каких не подходит.

Часовики, интервал 10-100 часов, США и РФ. Данные с СПБ биржи для США, если там мало, то с BATS.

В остальном, думаю, сами разберетесь, какая линия за что отвечает.

( Читать дальше )

Машинное обучение — будущее всего алготрейдинга?

- 30 ноября 2019, 16:16

- |

Всего лишь неделю нужно для того, чтобы каждый из вас смог сам научиться программировать сверточные нейронные сети, которые торгуют не хуже этой*:

Основное отличие машинного обучения от традиционного программирования состоит в том, что в задачах классического программирования вы знаете некие правила и жестко программируете их в поведении программы; в задачах машинного обучения вы не знаете по каким конкретно правилам должна работать программа и позволяете моделям машинного обучения самим найти их. Если вы хотите создать торгового робота, обычно, вы сами ищете некоторые правила (например, пересечение скользяшек, MACD>80 при убывающей луне — покупаю 2 лота) и жестко задаете такое поведения в роботе, тестируете и, возможно, оптимизируете некоторые параметры, но почему бы не поручить само придумывание правил машине? Методы машинного обучения, в теории, могут сами выбрать индикаторы, разработать правила входа, выхода и оптимальный размер позиций. Да чего уж… они могут сами придумать индикаторы, паттерны, которые могут быть гораздо лучше чем то, что придумали до этого люди. Ведь так и случилось в сфере обработки изображений, нейронные сети научились выделять значимые признаки из изображений гораздо лучше, чем алгоритмы, придуманные людьми. Компьютер обыгрывает людей в шахматы — игру, знания для которой люди накапливали ни одну сотню лет. Станет ли алготрейдинг следующей сферой, где будет господствовать нейронные сети или какой другой метод машинного обучения?

( Читать дальше )

Эксперимент: торговая система на базе глубокого обучения от начала до реальных торгов.

- 20 ноября 2019, 21:12

- |

В последнее время, все больше и больше, то тут то там, люди поднимают тему машинного обучения и нейронных сетей примениельно к торговле на рынке. На фоне всего этого, я решил начать лайв эксперемент по созданию торговой стратегии на базе нейронных сетей, ну и заодно всеже попробовать полностью tfx pipeline в домашних условиях для выкатывания моделей. :)

В общем вот видюшка для затравки

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал