Избранное трейдера Игорь Димов

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

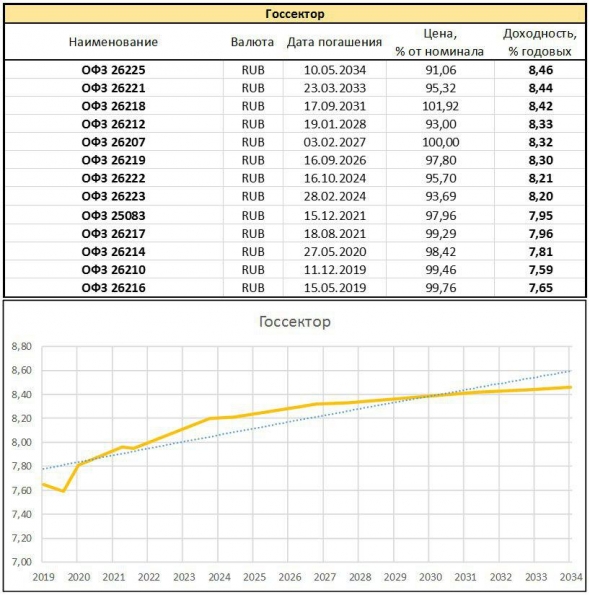

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 17 )

Особенности удержания НДФЛ брокером.

- 29 января 2019, 18:48

- |

При открытии брокерского счета, в соответствии с действующим налоговым законодательством, брокер берет на себя обязательства налогового агента по операциям клиента на финансовых рынках. Другими словами, при возникновении положительного финансового результата, то есть прибыли, удержание налога на доходы физических лиц является прямой обязанностью брокера.

Налог на доход физических лиц удерживается в следующих случаях:

1. При выводе денежных средств с брокерского счета в течение налогового периода.

При выводе денежных средств, процесс удержания брокером НДФЛ имеет несколько особенностей. В том случае, если выводимая сумма меньше исчисленного НДФЛ, с выводимой суммы брокер удерживает 13%, при этом, сумма исчисленного налога к уплате уменьшается на сумму удержанного налога при выводе денежных средств. В случае, если выводимая сумма больше исчисленного НДФЛ, брокер удерживает ПОЛНОСТЬЮ исчисленный НДФЛ с выводимой суммы.

( Читать дальше )

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

Интересный сериал для трейдера в субботний вечер...

- 26 января 2019, 21:51

- |

Наткнулся тут на интересный сериал- «Сеньор Авила».

seasonvar.ru/serial-20880-Sen_or_Avila-1-sezon.html

Первый сезон отсмотрел просто с интересом, а вот со второго он мне напомнил «Во все тяжкие» по уровню событий.

Если учесть, что сняла Мексика, при поддержке НВО то могу сказать, что уровень весьма высок.

Часто смотришь и думаешь- могут хлопнуть этого или этого или того. Но ситуация разрешается совсем другим вариантом. И думаешь- Как так то?

Всем рекомендую...

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Немного о грядущем неминуемом росте стоимости новостроек

- 26 января 2019, 16:03

- |

Уже совсем скоро, а именно с первого июля текущего года, в силу вступят изменения в 214 Федеральный Закон, регулирующий вопросы участия в долевом строительстве. Единственной возможной схемой покупки жилья станет проектное финансирование, которое подразумевает под собой хранение денежных средств покупателей на специальных банковских счетах — эскроу. Забрать деньги с такого счета застройщик сможет только после сдачи дома в эксплуатацию и регистрации первого права собственности.

В связи с этим, стоимость жилья уверенно поползёт вверх. Основная причина в том, что раз для осуществления строительства застройщики не смогут воспользоваться на прямую средствами дольщиков, то они будут вынуждены привлекать заёмные средства у тех же банков. Есть ещё вариант строить на свои, но, во-первых, настолько крупных девелоперов не так уж и много, а во-вторых, даже таким компаниям, как Setl City или ЛСР, гораздо чаще будет удобнее брать кредит у банка, так как погашение процентов всё равно в конечном итоге ляжет на плечи покупателей.

( Читать дальше )

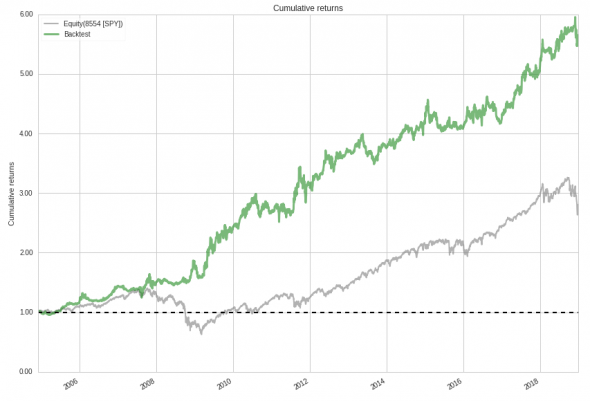

Стратегия ротации ETF - 16% годовых в $ США (часть 2)

- 25 января 2019, 16:00

- |

Во всех решениях есть свои нюансы, к примеру в Quantopian история котировок скорректирована на сплиты и дивиденды, поэтому нужно добавлять к среднегодовой доходности (CAGR) среднегодовую доходность по дивидендам (для акций в среднем это приблизительно 3% годовых в период тестирования).

Результаты за 2005-2018 года (13 лет) против S&P500 (SPY):

( Читать дальше )

Торгуем ETF на Китай. Качественный, плавный ход!

- 25 января 2019, 12:04

- |

Советую обратить внимание на эти ETF ($FXI $YINN). В последнее время очень плавно ходят.

( Читать дальше )

Внутренний Бар – описание стратегий торговли

- 24 января 2019, 18:44

- |

Что из себя представляет Внутренний бар?

Внутренний Бар – это отличный сигнал о том, что предыдущий тренд собирается продолжить своё движение, но он так же может использоваться для выявления разворотных точек рынка.

Тем не менее, основным способом торговли по этому сетапу является торговля в направлении предыдущего движения рынка.

Давайте разберёмся с тем, что такое Внутренний Бар, и как он выглядит.

Внутренний Бар – это маленькая зона консолидации рынка. Обычно после такого сетапа следует его прорыв вверх или вниз. Но в этой статье мы разберём прорыв в направлении предыдущего движения рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал