Избранное трейдера Евгений djsm

Есть 7 млн. руб. - нужно сохранить.

- 22 апреля 2018, 14:52

- |

- комментировать

- ★15

- Комментарии ( 217 )

Быстро мысли о сути на рынках

- 17 апреля 2018, 11:37

- |

самая большая опасность это рост дохи по бондам США

это может привести к мощной волне движения капитала

и есть еще кредитный пузырь внутри Китая

Трамп уже поет про девальвацию рубля и юаня завтра может сказать что бакс тоже надо

а если баксик вниз то будет бордачек

но это я жду не быстро конечно

я думаю что будет не 2008 год а инфляция

аналог 1946 год по доу — долг сша сдули с 120% с помощью инфляции и держатели облигаций стерпели лося

все утверждения про невозвратность долга США базируются на постулате что держатели облигаций не получат лося — а могут получить запросто — йену сдули недавно и гос долг не пикнул

депозиты в рублях тоже не пикнули при провале рубля

и есть еще одни момент — эмитент выпускает облигу в 2016 например по 2% годовых купон — цена номинальная 100 — если валюта бах вниз — то падет цена до допустим 95 и доха 7-8% как бы — но эмитенту то пофигу — он как 2 платил так и платит.

проблема в выпуске нового долга — который по новой доходности — но это не 21 триллион — это только часть — вроде 700 млрд. в мес.

основное тело при этом будет девальвировано а падение цены облигаций это проблема их держателей

а новый долг может купить ФРС на свой баланс — скинув старые бумаги и покупая новые

в итоге эмитент — Минфин США — по факту получит меньший рост обслуживания нежели сама инфляция

яб на месте США так бы и кинул держателей долга и выправил баланс

якобы под атаку Китая на долг — ФРС аккумулирует кэш перекидывая свой баланс на короткие бумаги и в нужный момент 2 трлн. ФРС интенсивно циркулируют давя доходности по новым выпускам долга.

Но пока Трампик пытается загнать в свой долг цирковыми шоу — тут поскандалил там — все охают — а денюжка боится и идет в так называемое качество — но этот ресурс думаю очень ограничен.

потому звиздец на рынках может и будет — но вероятно в другую сторону

Инфляция — вот будущая реальность — о рецессии и дефляции надо бы уже забыть

По времени ИМХО через годик начнется. А пока боковичек.

Причем все уже опробовано — йена, фунт, рубль. 70-е годы в США и период 1946-48 года.

И будет ДОУ 100 тыс пунктов как сказал Баффет — просто вопрос времени.

И Биг-Мак с 2008 года подорожал в 1,5 раза.

И Золото 3000 и евро бакс 1,9 к баксу. скажем через года 3.

Но как показывает история — в 1974 и в 1946 фондовый рынок США сначала падает — свопы плечи и прочее летит к чертям — и в этой аналогии свалится снпи500 на инфляции до 1600 пунктов — и там будет дно ибо далее инфляция не дасть упасть — отстоится пару лет на дне и пойдет в рост аля 1980-е годы. до 7-8 тыс пунктов году 2030. А там глядишь и переход в новый тех уклад — роботы энергосбережение итд итп. И Аля 90-е — бурный рост на технологическом рывке. Но до этого балансы надо перетрясти — рецессию и дефляцию пробовали — тепреь черед инфляции

Вот самый главный график — пробито многолетнее сопротивление в 10-летках по доходности — цель 5

Трампу с начала года надобыло срочно гасить рост доходности всеми способами. Вот вам причина всего циркачества Доху сбить не получилось но притормозили временно.

НЕФТЬ.СОТы.Супер индикатор 2.

- 03 апреля 2018, 17:56

- |

2000 человек +200 000 контрактов в шорт за неделю! по 67 и ниже.

Толпа всегда стоит против тренда, а не создает его.

Но толпа ещё и упрямая, по сему раздевать её будут как обычно в конце месяца на экспирации по 69+. ИМХО.

Раздели по 70.14

Потери наших трейдеров (2000чел) около $10млн.

( Читать дальше )

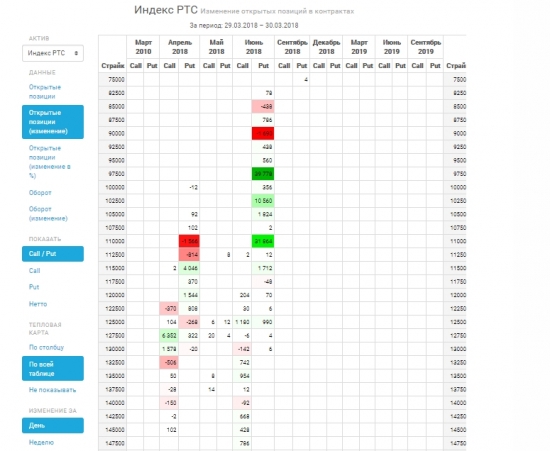

Тепловая карта опционного рынка.

- 02 апреля 2018, 10:37

- |

Опционы для Гениев (направленная торговля)

- 21 марта 2018, 13:24

- |

Я обещал рассказать про направленную торговлю опционами и всякими активами. Граалей я не открою. Потому что это все старое, а хорошо забытое старое… Более того, эту лабуду преподают во всех специализированных вузах, а как вы понимаете ни чего хорошего из этого не выходит. Ну какой из Набиулиной или Грефа трейдер. Или что за управляющая компания Финам? А чему учили Баффета, вообще смех и слезы с кровью. Но за неимением лучшего выбирать не приходится. Немного пред истории.

К сожалению, из всех людей, которые писали про биржу, заслуженное признание получили не многие. И этими людьми оказались, не Бил Вильямс с его аллигатором, не Вайкофф с его объемами и даже не ваш покорный слуга. Нобелевскую премию получали другие. Одним из таких чудиков был некто Марковиц со своей портфельной наукой. Я не стану рассказывать про все его изыскания это можно найти в Гугле. Отмечу только одно, в своих расчетах он использовал волатильность. В нашем случае мы отбросим его портфели и остановимся на этом. Есть простая стратегия. Ее смысл заключается в следующем. Раз волатильность является показателем риска, то нам нужен актив с наименьшим таким показателем. Тут я хочу пояснить. Может быть, со мной кто то и не согласится, но истина такова. Ни вам, ни вашему инвестору, ни любому здравомыслящему человеку, большая волатильность (риск) не нужна. Если вы вложили миллион, вам не столько важно, сколько вы заработаете, вам важно, сколько не потерять. И стратегия, которая дает 100%, но при этом имеет просадку в 120% интересно только фокусникам, которые покажут вам растущую часть, но закроют секретную, где деньги и теряются. Вот эта просадка и есть риск и измерить мы можем ее волатильностью. Так вот. Нам надо покупать, когда волатильность падает и продавать, когда волатильность растет. Не сложно, правда? Не буду обещать, что это работает на всех активах и в любых случаях, но для этого есть объективные предпосылки. А именно. Прежде чем, что то купить, люди думают, торгуются, анализируют. На это надо время. А волатильность входит и получается через это время. Когда люди чувствуют опасность, то думалка работает по другому. И не важно, один это человек или совет управляющих. Это психологический момент. Тут уже много раз говорили про пустые стаканы. И это технический момент. Именно отсутствие ликвидности порождает неопределенность, а значит риски, а значит рост волатильности. Тут тоже все понятно. Когда же все приходит в относительную норму и люди или не знаю кто, начинают успокаиваться, начинают и снижаться риски от их непреднамеренных, но непредсказуемых поступков и рынок начинает успокаиваться. Это похоже на струну. Удар, максимальный звук и затухающие колебания. Как видим природа везде одинаковая.

( Читать дальше )

Жизнь с рынка: размышления и наработки

- 13 марта 2018, 12:43

- |

Собираясь «уходить в свободное плавание», необходимо учитывать ряд моментов. Для себя подметил следующее:

1.Высокий уровень самоорганизации. Занятие не для недисциплинированных товарищей, захотевших «легких денег». То, что на обычной работе за тебя делает работодатель, придется делать самому – планировать. Рабочий день, время на трейдинг, на исследование новых идей. Достигать целей и ставить новые задачи. Способность день за днем, месяц за месяцем, год за годом самостоятельно следовать этой рутине есть не у всех. Даже сказал бы, что у меньшинства.

Майкл Беллафиоре об этом написал так: «Какой смысл учить трейдера дисциплинированному поведению на рынке, если он расхлябан и несобран в повседневной жизни?»

2. Нелинейность дохода. Цикл «аванс-зарплата-аванс» превращается в цикл «То густо-то пусто». Периоды пустоты в доходах могут растягиваться на несколько кварталов. Несколько кварталов неоплачиваемых затрат времени и эмоционального здоровья. Лучше заранее подготовиться к данной ситуации. И финансово, и психологически.

( Читать дальше )

Объявляю проект-пробег "Глубокое погружение 2018" открытым

- 10 марта 2018, 19:27

- |

Да друзья, время подошло. Как не раз упоминал дедушка Ганн — время на рынках имеет главенствующую роль. Время — это ключи к грядущим событиям. Пока оно не подойдёт ничто не в силах развернуть тренд, История тому подтверждение. Ни убийство Кеннеди, ни брексит, ни избрание Трампа не разворачивали амеров. Для разворота должно подойти время.

Говоря о времени, я конечно же подразумеваю циклы рынка. В этом вопросе каждый колдует, как умеет. Про свои шаманские секреты я умолчу — это долго, нудно и жутко секретно. Озвучу лишь вывод. Мой анализ циклов отчётливо показывает, что подошло время для начала глубокого погружения нашего рынка. И это поход не на месяц и не на два, эта движуха до конца года.

Заметьте, я не открывал этот проект-пробег на февральском падении. А всё потому, что у нас ещё продолжался бычий цикл и с высокой долей вероятности наш рынок после феврвльского падения должен был восстановиться, и даже обновить вершины. Так всё и вышло. Но сейчас всё изменилось. Бычий цикл на этом окончен. Теперь рынок будет во власти медвежьего цикла.

( Читать дальше )

Почему я ушел в кэш?

- 09 марта 2018, 13:51

- |

Две недели назад я полностью распродал все свои активы на ФР РФ и ушел с него. Чуть позже были закрыты и еврооблигации, т.к. смог найти хорошую котировку на них. На сегодня я полностью ушел в $, они в кэше. Я обещал назвать причины этого события и вот они:

1) 18ого марта у нас перевыборы. Стратегия России на следующие 6 лет мне предельна ясна — мы будем строить ракеты, делать гранаты и автоматы. Это неплохо, но экономикой заниматься никто не собирается. Обещания данные президентом в экономическом смысле не реализуемы полностью. Максимум это 15-20% от обещанных цифр и это при благоприятной внешней ситуации.

2) Этот период 2018-2024 будет последним для Путина в силу физических причин, человек уже не молодой. Это значит, что воровать будут с утроенной силой, т.к. после 2024 перспективы будут туманны.

3) Добыча в США бьет все рекорды. Я про нефть. Это значит, что рано или поздно соглашение ОПЕК+ закончится. Никто не будет уступать долю рынка Американцам, а это возвращение нефти в диапазон 40-50$, что вне сомнения ударит и по нам и по курсу рубля.

( Читать дальше )

Как заполнить декларацию 3-НДФЛ – сальдируем убытки грамотно!

- 07 марта 2018, 20:20

- |

Добрый день, друзья.

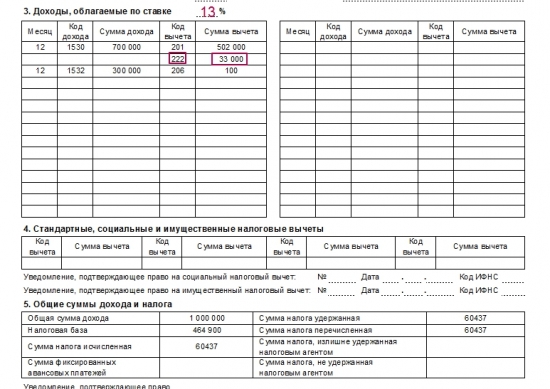

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Заключительная часть.

- 14 февраля 2018, 15:54

- |

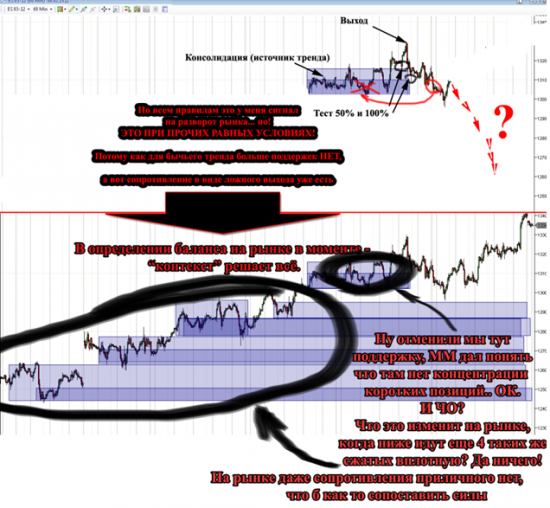

Есть принципиальная разница в каком контексте находится то или иное накопление. Его положение относительно графика наделяет его разными свойствами.

Чем визуально ниже находится часовая поддержка в рамках дневного графика – тем она сильнее как поддержка.

Чем выше часовое сопротивление относительно дневного диапазона – тем оно сильнее как сопротивление.

Самую большую позицию по тренду надо брать вблизи его начального источника и по мере роста, уменьшать лот, т.к. чем дольше продолжается рост, тем более слабые поддержки формирует рынок, соот-но и вероятность успешных сделок падает. Пример:

Рыночный баланс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал