Избранное трейдера DRAGONgroup

Зачем России нужны золотовалютные резервы

- 19 июля 2018, 13:23

- |

Из года в год не утихают споры о том, зачем России нужны огромные золотовалютные резервы и нужно ли держать деньги за границей. Чтобы разобраться в данном вопросе, для начала стоит привести модельный пример.

К примеру, в 2005 году в России было построено 44 млн. квадратных метров жилья, при средней цене 25 тысяч рублей за метр, что в совокупности дает общий рынок в размере 1,1 трлн. рублей. Позже, в 2007 году, при росте объемов ипотечного кредитования рынок вырос до 3 трлн. рублей, почти в три раза, за счет увеличения спроса. При этом объем строительства вырос только на 40%, до 61 млн. квадратных метров, основной прирост рынка произошел за счет роста цен на недвижимость, которые удвоились всего за два года, достигнув 50 тысяч рублей за метр.

Если в теории общий спрос вырос бы до 2 трлн. рублей или же до 4 трлн. рублей, то, скорее всего, эти изменения мало бы коснулись объемов строительства, а больше бы отразились на цене, поскольку в экономике относительно легко увеличить совокупный спрос в деньгах, но гораздо тяжелее увеличить фактическое производство, например цемента. Строители тогда просто физически не могли удовлетворить резко выросший спрос на недвижимость. Поэтому рынок отрегулировал текущие процессы простым увеличением цен. При росте рынка до 4 трлн. рублей цена за метр выросла бы до 60 тыс. рублей при том же объеме строительства. Более того, эффект для самой экономики был еще меньше, чем рост объема строительства, поскольку рост объема строительства в значительной мере был достигнут за счет увеличения импорта того же цемента и за счет увеличения количества иностранных рабочих, которые часть заработанных денег вывозят из страны. Поэтому наряду с ростом цен увеличился и отток денег по счету текущих операций.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Как заработать деньги на бирже

- 16 июля 2018, 11:01

- |

( Читать дальше )

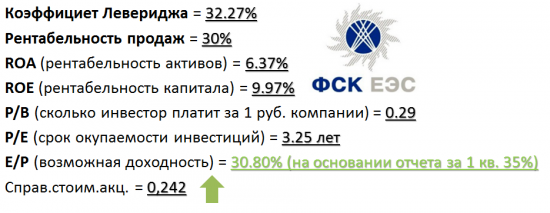

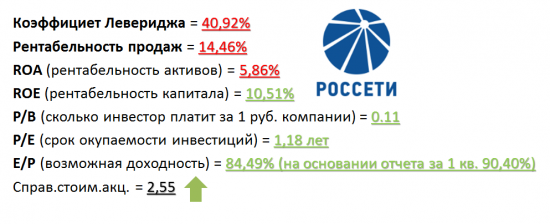

А вот и я. Обзор ФСК ЕЭС. Небольшое сравнение с Россетями.

- 29 июня 2018, 16:19

- |

Сегодня я решил рассмотреть очередную бумагу своего портфеля — ФСК ЕЭС. Монопольный оператор крупнейших электросетей для передачи энергии по территории России.

Многие сравнивают и выбирают, что же купить… Россети или ФСК ЕЭС. И та и другая компании — отличный выбор.

Нужно понимать, что Россети — Электросетевая компания. Владеет ФСК ЕЭС и МРСК. Она более крупная. Но в целом и та и другая надежны.

Пробежимся по основным фундаментальным показателям. В показателях Россетей значения отмечены иным цветом, чтобы увидеть различия, а также в рамках анализа, они менее эффективны чем у ФСК. Анализ совершен по МСФО, по итогам 2017 года.

_________________________________________________________________

( Читать дальше )

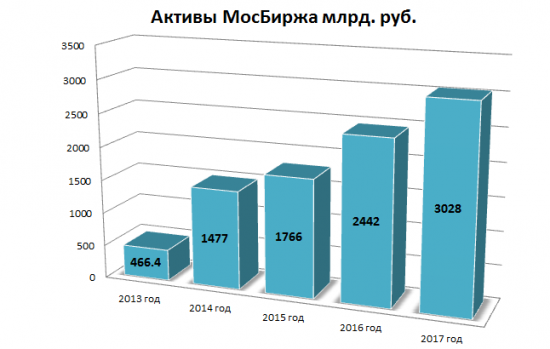

А вот и я. Обзор МосБиржи.

- 21 июня 2018, 16:56

- |

Сегодня решил разобрать очередную компанию из своего портфеля, а точнее сделать краткий обзор.

Мосбиржа. Монополист. Организатор торгов.

Многое говорить думаю не стоит. Смотрим показатели.

Оценка произведена на основе показателей МСФО 2017 года

( Читать дальше )

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Введение в Фундаментальный подход / Стоимостное инвестирование

- 24 мая 2018, 15:40

- |

Первый и довольно известный принцип, который лежит в основе нашей стратегии – достаточно известен на рынке и называется стоимостным инвестированием (Value Investing). Суть принципа состоит в том, чтобы покупать акции компаний, капитализация (стоимость 100% акций) которых существенно ниже справедливой внутренней стоимости (Intrinsic Value). Разница по сути составляет потенциалом роста компании или маржой безопасности – Margin of Safety). Если потенциал роста достаточно высокий, то по идее можно не сильно беспокоиться о трендовых движениях вниз-вверх (которые практически невозможно предсказать) – в итоге стоимость так или иначе должна приблизиться к фундаментальной, а значит вырасти.

Основоположником принципа считается Бенджамин Грэхэм – он одним из первых начал при инвестициях существенное внимание уделять отчетности компании, рассчитывать справедливую стоимость компаний исходя из прибыли и иных фин. показателей. Грэхэм сумел достичь в среднем 17% на периоде с 1926г. по 1956 г., несмотря на то, что начало его работы пришлось на Великую Депрессию.

( Читать дальше )

Пятьдесят на пятьдесят, часть 2

- 20 мая 2018, 21:45

- |

Недавно на глаза попалось одно интересное видео про «доску Гальтона», которое наглядно описывает единственно возможный вариант развития событий в будущем, а именно «пятьдесят на пятьдесят». Посмотрите ролик и больше никогда в жизни не насилуйте свой мозг бесполезными закономерностями и соотношениями.

P.S. Самые смешные люди здесь на Смартлабе собираются каждый торговый день в многолюдном топике «Ситуация на текущий момент». Это просто какая-то очередь из бабушек на почте, ей богу. Сдаётся мне, всем этим «морячкам» просто жизненно необходимо «видеть маяк в океане» фондового рынка. Так ведь гораздо проще, чем плыть на своём «маленьком плоту» в одиночку, ориентируясь только «по звёздам».

Список всех иностранных акций, торгующихся на СПБ бирже

- 18 мая 2018, 10:58

- |

На данный момент торгуются 546 иностранных акций (623 торговых инструмента минус еврооблигации, некоторые российские и казахстанские акции).

Однако, часто хочется большей гибкости для выбора нужных бумаг: Сортировать по P/E; посмотреть, у кого сегодня/завтра отчётность; указать диапазон цены.Для меня в этом плане наиболее удобнен finviz.

Решил поделиться ссылками на скринеры finviz'a, вдруг кому будут полезны для отбора или мониторинга акций.

Из за технических ограничений finviz'а пришлось разделить список на две части. Я решил разделить на американские акции и

( Читать дальше )

Монеты. Покупка. Подскажите (нумизматика)

- 16 мая 2018, 09:33

- |

Немного не по теме, но все-таки покупку монет можно отнести к видам инвестирования в какой-то степени.

Поэтому, пожалуй, поинтересуюсь у участников «Смарт-лаба»

Подскажите, пожалуйста, сайты, где можно было бы прикупить монеты для коллекционирования.

Просто хотелось бы проверенный сайт, без особых накруток.

Может у кого-то есть опыт таких покупок.

P.S. интересует покупка ходовых монет различных государств (не драг.металлы)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал