Избранное трейдера DanVi

Shell вдвое сократит мощность крупнейшего в мире НПЗ Pulau Bukom в Сингапуре

- 12 ноября 2020, 18:54

- |

11 НОЯБРЯ 2020

Сингапур. Royal Dutch Shell вдвое сократит перерабатывающие мощности на НПЗ Pulau Bukom в Сингапуре. Это делается в рамках сокращения углеродных выбросов к 2050 году.

Shell стремится обнулить выбросы углекислого газа (CO2) и трансформирует ради этого свой нефтеперерабатывающий бизнес. В результате производственная площадка Pulau Bukom станет одним из шести энергетических и химических парков Shell, сообщает oilprice.com. НПЗ перейдет от переработки сырой нефти в топливо к новым цепочкам создания стоимости с низким уровнем выбросов углерода.

“Наш бизнес в Сингапуре должен развиваться и трансформироваться. И мы должны действовать прямо сейчас, если хотим достичь добиться успеха в деле перехода к безуглеродной энергетике”, – заявил председатель Shell Companies в Сингапуре Ав Ка Пенг. Снижение мощности НПЗ в Сингапуре приведет к сокращению числа рабочих мест на предприятии. В настоящее время на Pulau Bukom работает около 1300 человек.

Pulau Bukom – крупнейший в мире нефтеперерабатывающий завод. Его номинальная мощность составляет 500 тыс баррелей нефти в сутки. На этом НПЗ находится комплекс крекинга этилена мощностью до 1 млн тонн в год и установка экстракции бутадиена мощностью 155 тыс тонн в год.

- комментировать

- ★1

- Комментарии ( 1 )

Фосагро бомбанула

- 10 ноября 2020, 23:08

- |

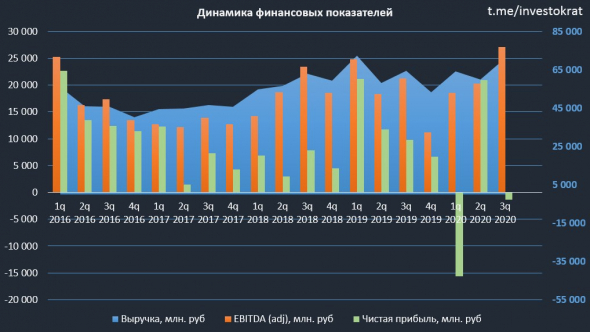

Вышел отличный квартальный отчет у компании, что мы уже видели по размеру объявленных дивидендов, но обо всем по порядку… Вначале пробежимся по основным финансовым показателям по итогам 3 квартала:

Выручка выросла на 10,0% г/г до 71 млрд. руб. Основная причина — восстановление спроса на рынках сбыта.

EBITDA выросла на 27% г/г до 27,1 млрд. руб благодаря росту объема продаж при низких ценах на сырье.

Чистая прибыль стала отрицательной из-за курсовых разниц, скорректированная чистая прибыль показала рост на 53,4% г/г до 18,1 млрд. руб.

Свободный денежный поток (FCF) вырос на 438% до 19,4 млрд. руб.

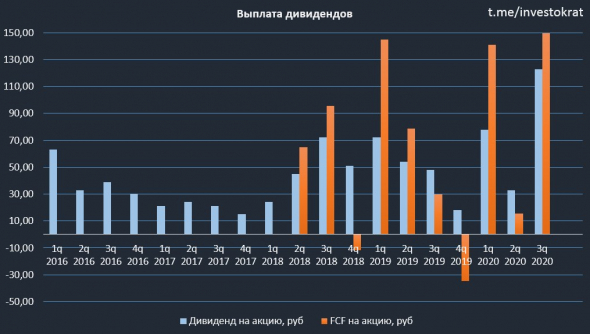

FCF является базой для выплаты дивидендов, в этом квартале он стал рекордным за последние 5 лет минимум. Менеджмент решил направить около 82% от FCF на выплату дивидендов по итогам 3 квартала в размере 123 рубля на акцию. Мы не просто так отдельно оцениваем бухгалтерский доход (чистую прибыль) и денежный доход (свободный денежный поток), текущие дивиденды мы получим из реальных денег, что заработала компания, но по бухгалтерии мы сейчас залезаем в свои закрома (капитал) и берем часть нераспределенной прибыли оттуда. В идеальном случае нужно, чтобы и FCF и ЧП перекрывали размер выплаты на дивиденды, но такое бывает не всегда.

( Читать дальше )

3 стадия вакцины от PFIZER может быть закончена в конце весны 21г. (3 фаза по международным стандартам идет от 9 мес.)

- 09 ноября 2020, 19:02

- |

Вакцина против COVID-19, разработанная совместно немецкой компанией BioNTech и американской фирмой Pfizer, доказала свою эффективность в предотвращении инфекции на 90%, говорится в отчете специалистов по третьей фазе исследований. Согласно отчету, эксперты не обнаружили серьезных опасений Угур Сахин.

«Мы должны быть более оптимистичными в отношении того, что

эффект иммунизации может длиться как минимум год»,— заявил Reuters генеральный директор BioNTech.

«Первый набор результатов нашего испытания вакцины против COVID-19 фазы III показывает способность нашей вакцины предотвращать инфекцию»,— сообщил председатель и генеральный директор Pfizer Альберт Бурла.

(идет первый набор 3 стадии).

3 стадия испытаний должна длиться 9 мес., т.е. ранее весны 2021г. не может быть пройдена)

плюс время на производство сотен миллионов (миллиардов) вакцин.

Фьючерс S&P500 = 3606 в моменте (+2,75%): исторический максимум.

Тройная вершина по S&P500 и по NASDAQ

Это все уже отыграно, Мониторим, что дальше. Вопрос со стимулами пока не решен.

ГК "Мать и Дитя - быстрый обзор нового эмитента на мосбирже

- 09 ноября 2020, 10:40

- |

ГК „Мать и Дитя — быстрый обзор нового эмитента на мосбирже

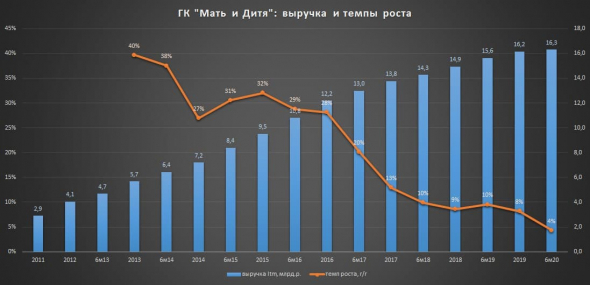

Группа компаний «Мать и дитя» (тикер: MDMG) — российская сеть медицинских клиник, является одним из лидеров частных медицинских услуг, объединяет 42 современных медицинских учреждения, в том числе 6 многопрофильных госпиталей и 36 амбулаторных клиник по всей России.

▪️Контролирующий акционер: Марк Курцер (68% акций)

▪️Основные фин.показатели(ltm мсфо 6 мес.2020г.):

▫️Выручка: 16.3 млрд.р.(+4%)

▫️Ebitda margin: 29%

▫️NetDebt/Ebitda: 0.5

▫️Чистая прибыль: 3.0 млрд.р.(+7%)

▪️Акции компании не являются дешевыми:

▫️EV/Ebitda ltm = 7.6

▫️P/E = 11

▫️payout ltm: 50%(дд. 4.5%)

💡Бизнес компании достаточно маржинален, имеет низкую долговую нагрузку и комфортные дивидендные выплаты на уровне 50% прибыли по мсфо.

Перспективы своего дальнейшего развития компания связывает с увеличением числа клиник (экспансии в регионы) и ростом спроса населения на услуги частной медицины.

Компанию нельзя назвать быстрорастущей, последние периоды темы роста выручки снизились до менее 10% в год, при этом акции оценены достаточно справедливо и не предполагают существенного апсайда.

Pfizer: важное корп. событие

- 06 ноября 2020, 14:20

- |

Ранее я писал о том, что «купить и забыть» на 10 лет много разных акций можно, но к чему приведёт «незаглядывание» в портфель — неизвестно. Фондовый рынок — это живая материя: она бурлит, здесь постоянно что-то происходит: слияния, поглощения, разделения, банкротства...

И вот, первое крупное корпоративное событие происходит с компанией из моего пенсионного портфеля.

Что происходит?

У Pfizer есть подразделение Upjohn, производящее дженерики (дешёвые копии оригинальных препаратов). А есть компания Mylan NV, тоже торгующаяся на бирже, и она тоже производит дженерики. Еще в прошлом году было решено, что Pfizer выделит Upjohn и объединит с Mylan, создав компанию Viatris, которая станет крупнейшим производителем дженериков (сейчас крупнейшая — Teva). Срок подошёл, 12-16 ноября это состоится.

Что получат акционеры Pfizer?

После спин-оффа у каждого акционера Pfizer должны появиться на балансе акции Viatris в соотношении 1:0,1247, при этом акции PFE останутся в прежнем количестве. Нетрудно догадаться, что акции PFE упадут на размер 0,1247 доли 1 акции Viatris. Вы можете умножить своё кол-во акций Pfizer на 0,1247 и увидеть количество полагающихся вам акций. Иностранные брокеры часто поддерживают дробные акции. На СПб Бирже дробные акции невозможны, и как правило, наши депозитарии делают округление в меньшую сторону. Т.е., если у вас 8 акций PFE, то это 0,9976 акций Viatris, а значит вам могут не начислить ничего. Если у вас 9 акций PFE, то это 1,1223 акций Viatris, и вам наверняка начислят 1 полную акцию.

( Читать дальше )

Какие авиакомпании спасутся в период пандемии?

- 06 ноября 2020, 12:25

- |

Авиаотрасль сильно пострадала от пандемии коронавируса, но кризис коснулся не всех компаний. Сегодня мы посмотрим на то, как диверсификация бизнеса помогает авиакомпаниям выжить в это сложное время.

В статье мы рассмотрим:

- что происходит с восстановлением авиаперевозок в мире;

- как ориентация на местные перевозки и оборонный комплекс помогает снизить негативный эффект пандемии;

- на какие компании стоить сделать ставку в ближайший год.

Международные авиационные компании испытывают серьезные трудности из-за ограничений, вызванных пандемией COVID-19. Но не все компании ориентируются только на коммерческие перевозки.

Во-первых, сами коммерческие перевозки делятся на два типа: международные и местные. Международные перевозчики пострадали больше всего, а компании, ориентированные на местные перевозки, страдают меньше из-за не такой высокой просадки перевозок.

Во-вторых, многие компании из сектора занимаются производством и поставками вооружений государствам (Aerospace Defense). Оборонный комплекс активно субсидируется государством и не утратил свой рост во время пандемии.

( Читать дальше )

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

- 05 ноября 2020, 16:30

- |

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

( Читать дальше )

КуйбышевАзот вложит ранее выкупленные акции в компанию Активинвест

- 05 ноября 2020, 13:51

- |

Цена реализации Пакета Акций определена в размере 113 367 966 руб.

Способ реализации Пакета Акций – внесение указанного Пакета Акций в качестве дополнительного, неденежного, имущественного вклада в уставный капитал ООО Активинвест.

сообщение

Ингушетия - банкрот

- 05 ноября 2020, 13:10

- |

Ингушетия — банкрот. Первый пошёл.

Ингушетия официально банкрот ❗️

Новая беда для Силуанова и ещё один гвоздь в гроб его карьеры. В республику заходит Минфин, который будет сам заниматься местными финансами.

Процедура чем-то похожа на отзыв лицензии у банка и ввод временной администрации из ЦБ. Только здесь все серьёзнее.

У федерального бюджета дыра в несколько триллионов, откуда Минфин возьмёт деньги на обанкротившиеся регионы? Ингушетия должна 3,3 миллиарда рублей при доходах в 2,65 миллиарда, к примеру.

Самое страшное, что Ингушетия — это только первая ласточка. За ней могут полететь в любой день:

Мордовия — объем долга 50,1 млрд. рублей,

Дагестан — 8,8 млрд.,

Кабардино-Балкария — 7,8 млрд.,

Карачаево-Черкесия — 5,4 млрд.,

Тыва — 2,7 млрд.

Республика Алтай — 1,3 млрд., 😱

Первый раз в России целый регион признан банкротом. То ли ещё будет — на Минфин надежды нет. Ведомство Силуанова и так стало абсолютным лидером по невыполнению поручений президента: слиты в трубу 244 поручения из 344.

@nebrexnya

Михельсон 2 ноября купил ценные бумаги Новатэка на общую сумму около $2 млн

- 03 ноября 2020, 18:28

- |

На Лондонской бирже Михельсон приобрел 14,02 тысячи глобальных депозитарных расписок (ГДР) на общую сумму около $1,7лмн.

На Московской бирже Михельсон купил 27,507 тысячи обыкновенных акций за 26,8 млн руб (около $330 тыс).

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал