Избранное трейдера DeSS

до сих пор путь к МИЛЛИОНАМ :-)

- 26 декабря 2020, 18:34

- |

С вами тот же переливальщик второго эшелона… TATARIN30 ( хотя уже в следующем году

мне будет 40 лет :-( )

Я давно не публиковал тут, но читаю смартлаб каждый день (раньше много больше было интересных статей). Но Тимофей создал интересный контент и сайт… когда я начал публиковать с 2014 года путь к МИЛЛИОНУ (многие в комментариях писали «да что ты дро… ь с маленькой суммой, это не серьезно, это фотошоп, развод брокера..

я никого не слушал и шел к своей цели) меня публичность дисциплинировала… не каждый это поймет. Даже те кто в ЛЧИ начали участвовать, мне писали в личку в свое время, что теперь мы понимаем твои слова.

Раз пошла такая.... многие делятся итогами 2020 года я тоже решил опубликовать свои итоги и показать как меня колбасило в этом году по ОДНОМУ из счетов, а также показать что можно и возможно зарабатывать на фондовой бирже (спекуляциями и инвестициями).

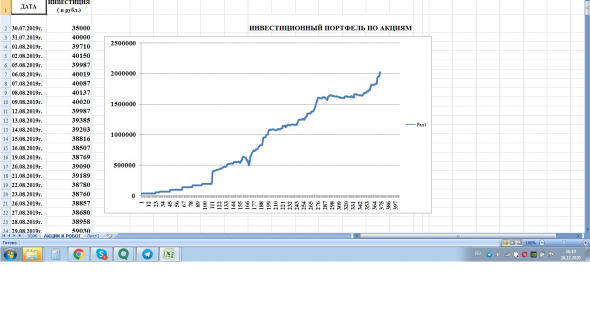

СЧЕТ ИИС:

за полтора года я внес денежные средства чуть более 950 тыс рублей...

сейчас на счету чуть более 2 млн рублей (иду к своей заветной мечте… :-) )

свой инвест счет я веду в своем инсте.

( Читать дальше )

- комментировать

- ★52

- Комментарии ( 179 )

В поисках “второго дна” или Когда рухнет рынок?

- 14 августа 2020, 13:14

- |

В поисках “второго дна” или Когда рухнет рынок?

Многих инвесторов и трейдеров с момента падения рынков в феврале-марте этого года мучает вопрос — Будет ли новый обвал или так называемое “второе дно”?.. Вот уже который месяц всякие экономисты, инвесторы и даже трейдеры пугают всех крахом рынков, убеждая, в том числе себя, в пузырях и перекупленности на рынке акций.

Подумал на эту тему и я.

Индекс S&P 500 подошел к максимуму, достигнутому накануне падения рынков, 19 февраля 2020 года. Данное достижение ставит точку в вопросе “второго дна”, которое уже видимо не произойдет. Но этот факт не снимает вопроса “Почему его не случилось” или “Стоит ли ждать нового обвала?”.

Посмотрев на истории крахов фондовых рынков, я сделал вывод, что все обвалы фондового рынка в последнее столетие происходили вследствие нехватки ликвидности у игроков, вынужденных продавать активы, чтобы получить “кэш”. Сегодня центробанки всего мира заливают рынки дешевыми деньгами и недостатка в ликвидности нет.

( Читать дальше )

Когда покупать подешевевшие акции?

- 26 марта 2020, 20:09

- |

Недавнее снижение на рынке американских акций стало самым быстрым со времен Великой депрессии. В связи с чем многие инвесторы ставят на такой же быстрый возврат к росту. Сейчас мы наблюдаем восстановление рынка. Но высока вероятность того, что это будет отскок, а не возврат к долгосрочному росту.

( Читать дальше )

Язык дракона и танец волатильности

- 02 декабря 2019, 01:43

- |

«Настоящее образование включает умение хорошо петь и танцевать». Платон.

Коллега ch5oh задал парадоксальный, на первый взгляд, вопрос: «как продавая дорого то, что стоит дешево, можно ещё и умудриться проиграть?»

Однако парадоксально он выглядит лишь до тех пор, пока мы остаёмся в рамках косной метафизики, не желающей, и не склонной к диалектическому танцу.

Для сравнения этих двух подходов — метафизики и диалектики — мы будем рассчитывать Нэш-равновесные цены двух недельных опционов (STO) и моделировать игру покупателя и продавца. В первом случае мы будем исходить из постоянства (авторегрессии) волатильности, пользуясь исключительно текущей HV, а во втором — из её танца (mean-reverse AR), о котором, как нам кажется, мы знаем чуть более, чем ничего.

* То, что волатильность представляет из себя mean-reverse процесс, подобный движению Орнштейн-Уленбека, неоднократно было показано Дмитрием Новиковым ,

( Читать дальше )

Учет инвестиций с помощью Google Spreadsheet. Базовые настройки и ввод данных

- 22 августа 2018, 13:39

- |

В это части постараюсь описать, чего уже можно добиться с помощью документа в Google Spreadsheet, разработанного Вячеславом (пример — https://docs.google.com/spreadsheets/d/1IUxJfnRjzpqkNpuKAU83eTqxCOLyWVZmkVTI9galxZ0/edit#gid=0), а также пройтись по листам, на которых вносятся необходимые для учета данные.

А в следующей части уже посмотрим, что получаем на выходе. И станет ясно, куда можно расти и что улучшать.

Итак, Гугл таблица позволяет получать подробную информацию по портфелю:

- Сумма ваших инвестиций

- Сумма накопленных дивидендов

- Текущий остаток на депозите

- Текущую стоимость портфеля

- Номинальный доход и доходность (без инфляции)

- Реальный доход и доходность (с учетом инфляции)

- Структура портфеля по секторам (реальная и желаемая)

- По каждой акции в портфеле показывается количество лотов в наличии, дивиденды, средняя цена покупки, текущая стоимость, прибыль и многое другое. Производится расчет как текущей доли в портфеле, так и желаемой доли, а также дается рекомендация, сколько лотов нужно купить/продать, чтобы получить желаемую долю. К сожалению, данные по рыночным ценам не подтягивались автоматически, поэтому нужно было вручную их вносить, чтобы видеть актуальную версию картины. Но при относительно пассивном инвестировании это не так и важно. Если раз в месяц (или еще реже) осуществлять покупки, то можно и вручную обновить котировки.

( Читать дальше )

Внимание: В эту пятницу, 8 июня, будут объявлены изменения в индексах Russell !!!

- 05 июня 2012, 23:00

- |

UNITED TRADERS

2012 Russell Unnual Reconstitution

Каждый год в 4-ую пятницу июня компания Френка Рассела, Frank Russell Company в Такоме, штат Вашингтон проводит ребалансировку своих индексов фондового рынка США.

Исключение и включение акций в индексы Russell дает трейдерам заработать на движениях этих бумаг с относительно низким риском благодаря входящим и выходящим из бумаг крупным денежным потокам инвестиционных фондов.

Процесс ежегодной ребалансировка индексов Russell в этом году начнется уже в эту пятницу, 8 июня, когда компания Френка Рассела объявит детали ребалансировки, которые будут уточнены 15 июня и из которых станет понятно, какие именно бумаги 22 июня будут исключены из индексов, а какие включены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал