Избранное трейдера Θ_Hunter

Налог на имущество повысят на 14,7%.

- 17 октября 2016, 14:51

- |

Активно собираемый сейчас властями с граждан налог на имущество (за 2015 г, срок уплаты – до 1 декабря 2016 г.) повысится в текущем году как минимум на 14,7%. Это произойдет из-за того, что впервые при расчете этого налога будет применен т.н. «коэффициент-дефлятор», который должен соответствовать индексу изменения потребительских цен на товары (работы, услуги) в России.

С помощью коэффициента инвентаризационная стоимость облагаемого налогом имущества будет увеличена на 14,7%. Эта цифра носит общий для всей России характер и представлена ФНС Минэкономразвития (Приказ Минэкономразвития России от 29 октября 2014 г. № 685). Каким образом правительственное ведомство еще в 2014 году сумело обосновать якобы имевшую место в году 2015 почти 15-процентную инфляцию (при резком падение реальной стоимости недвижимости) – неизвестно.

Для большинства граждан на эту же сумму – 14,7% увеличится и налог на имущество. Впрочем, если они перейдут при увеличении инвентаризационной стоимости своих квартир и домов границу попадания в новую категорию – налог увеличится уже многократно.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 69 )

Неэффективаность №1. Дешевизна.

- 17 октября 2016, 14:44

- |

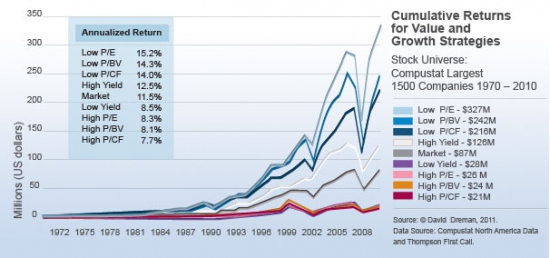

На графике исследование Дэвида Дримана посвященное различным стоимостным коэффициентам:

Цена/прибыль

Цена/балансовая стоимость

Цена/денежный поток

Высокая дивидендная доходность

Все коэффициенты (группа акций с самыми низкими коэффициентами) побили рыночную доходность. А экономист Юджин Фама, первый нашедший этот эффект, получил в 2013 году нобелевскую премию по экономике.

Этот эффект очень устойчив - работает на всех изученных рынках (все развитые страны и некоторые развивающиеся). Тут должна была быть масса графиков, таблиц и другого статистического материала, но увы.

Этот эффект — основа стоимостного инвестирования. И именно на нем построены все идеи из книги «Разумный инвестор».

В следующем посте разберем такую неэффективность как импульс.

Инвест идея c доходностью до 16%

- 17 октября 2016, 14:08

- |

Инвест идея c доходностью до 16%

(моя группа VK: arcaniscapital)

Облигация «ПИК ГК» 7-боб (код RU000A0JWP46)

Рейтинг Arcanis Capital: BBB

Вероятность дефолта до погашения: 3.786%

Вероятность дефолта до оферты: 0.811%

Рекомендуемая доля в портфеле: 5%

Купоны зафиксированы до конца 2019 года: 13% годовых.

Бумага обладает отличной ликвидностью, доходность достойная. Достаточно высокий купон, при цене близкой к номиналу — в условиях снижения ставок (что ожидается уже в декабре) номинал облигации растет достаточно быстро. При снижении доходности облигации до 10% её номинал прибавит около 5% стоимости. Таким образом, в зависимости от темпа снижения ставок, доходность может составить 15-16% годовых.

Ой! Фу-у-у-у! Фу! Фу-у-у-у-у-у!!!

- 16 октября 2016, 22:54

- |

a) Для аналитики по фунту берём 2500 нормальных дневных трендов, по 500 для каждого дня недели, и по 125 для четырех условий: SELL и BUY после SELL; и после BUY. Начинаем эти 125 сделок закрывать с 1.00 каждый раз на 30 минут позже, а динамику изменения депозита переносить на график 0 — - — 24 — - — 48 часов. Затем считываем с каждого графика набор зигзагов до 11.00 и если зигзаги нового дня с ними не совпадают, то такого тренда не будет до вечера. Это «портреты валют». Итак для каждого дня недели есть от 17 до 24 зигзагов в группах SS BS BB SB. Для прогноза достаточно трех зигзагов из пяти, что обозначается цифрой 2, чтобы было по 1, если они равны. Записываeм утром такие сигналы GBP EUR CHF, к примеру, 14(6,3,5)x10 и считаем это прогнозом фунта В, или 9(3,2,4)х15 Н.

b) Заполняем такие зигзаги каждое утро и получаем статистику 37 недель 2014, 52 недель 2015, и 40 недель 2016 года. См. рис 1.

( Читать дальше )

Роль времени на случайном рынке.

- 16 октября 2016, 16:55

- |

Проходит время Т1. Ничего не сработало, но у нас появляются сомнения.

Проходит время 2,25*Т1. Ничего не сработало, но за это время цена должна была продвинуться на расстояние 1,5*Р1. Должен был сработать тэйк, а он не сработал. Это прямое указание, что цена идет против позиции. Несрабатывание тэйка при длительном нахождении в позиции является сигналом к закрытию позиции по рынку.

Вывод. При входе в позицию планируйте время нахождения в позиции. Если плановое время нахождения в позиции существенно превышено(в 2,25 раза), то позиция должна быть закрыта.

Замечание. Вероятность события зависит от длительности времени наблюдения.

Как рассчитать риск своего портфеля

- 15 октября 2016, 23:13

- |

Перед инвестором встает дилемма: формировать ли портфель самостоятельно или доверить это финансовому советнику. Первое — бесплатно, но нужно время и знания, второе — платно.

Зачастую инвесторы не знают, что же делает финансовый советник при составлении портфеля, поэтому думают, что практически ничего и платить незачем..

Чтобы развенчать этот миф, освещу только один из видов работ по формированию портфеля — расчет риска портфеля.

Риск — это насколько сильно будет колебаться доходность вашего портфеля относительно эталона (упрощенно).

Пример с цифрами.

Предположим, вы рассчитали, что средняя годовая доходность вашего портфеля должна составлять 7% (оставим пока в стороне вопрос, как это рассчитать). Понятно, что каждый год не будет ровно 7%, какой то год будет больше или меньше этого. Предположим, что риск портфеля составляет 10%. В такой ситуации в 95% случаев ваша доходность будет колебаться приблизительно от -13% до+27% (7%+-2*10%), в 68% случаев — от -3% до + 17% (7%+-10%).

( Читать дальше )

ТС с положительным ожиданием для случайного рынка.

- 15 октября 2016, 16:18

- |

Точка взятия прибыли находится на расстоянии х*к (к-комиссия биржи и брокера) от точки входа. Прибыль = х*к-к.

Точка взятия убытка находится на расстоянии у*к от точки входа. Убыток = у*к+к.

Математическое ожидание =(х*к-к)*Вп — (у*к+к)*Ву, здесь Вп -вероятность получения прибыли, а Ву — вероятность получения убытка. Нас интересует когда это выражение больше нуля. Из теории случайных блужданий мы приходим к следующему уравнению:

1/x — 1/(x*x) — 1/y — 1/(y*y) >=0

Обратим внимание, что если х > у, то мат. ожидание отрицательное. Для случайного рынка математическое ожидание положительно, только если точка взятия прибыли ближе к точке входа, чем точка взятия убытка.

Приведем некоторые численные решения:

Если х=2, то у=4,9. Отношение у/х=2,45.

Если х=3, то у=5,4. Отношение у/х=1,8.

Если х=5, то у=7,2. Отношение у/х=1,44.

Здесь найдены условия положительного мат. ожидания прибыли. Но сама прибыль для случайного рынка ОЧЕНЬ СИЛЬНО ЗАВИСИТ ОТ КОМИССИИ, которую наша биржа совсем не случайно подняла.

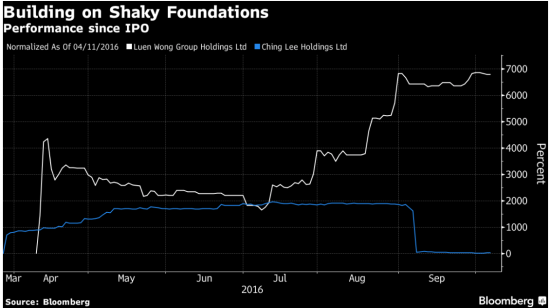

Как заработать на IPO 6000% годовых

- 15 октября 2016, 12:36

- |

Недавно медиа наконец заметили историю с IPO Китайских компаний в Гонконге (тынц), говоря кратко небольшие китайские компании с очень скромной отxетностью проводят IPO в Гонконге левой рукой, после чего их акции торгуемые заграницей начинают скупать правой. Цена растет, активы переходят из рук в руки, деньги остаются за пределами Китая (классическая pump схема). Уверен что Партия скоро примет меры и расстреляет пару успешных предпринимателей публичных компаний. До тех пор мы сможем наблюдать подобные прекрасные графики:

Как на этом заработать простому коротышке?

- Смотрим список IPO в HK для Китайских компаний (третий эшелон)

- Смотрим balance sheet компании если обладаем достаточной квалификацией (определяя что бумага фуфло)

- После IPO смотрим за ростом, если бумага прет — вероятнее всего это подобный кейс.

- Делаем небольшую ставку и покупаем на брокере который дает Шанхай (и находится вне юрисдикции Гонконга и США)

- Принимаем во внимание, что не имея четкой информации это будет рискованная сделка, не продаем бабушкину квартиру

( Читать дальше )

Компании аристократы

- 15 октября 2016, 09:36

- |

Если Вы собираетесь инвестировать в долгосрочном горизонте, тогда вложения в компании аристократы будет наилучшим решением. Кто же такие, эти компании аристократы. По американским стандартам, это компании, которые увеличивают выплаты дивидендов на протяжении не менее 25 лет подряд. То есть, это компании с развитым бизнесом, который постоянно расширяется и увеличивает свою прибыль.

В США существует специальный индекс S&P 500 Dividend Aristocrats, в который на данный момент в него входят 52 компании, которые отвечают этому критерию. Кроме того, что в этот индекс входят лучшие компании, у них еще есть два свойства. Первое — эти акции платят дивиденды выше среднерыночных, и второе свойство — эти акции показывают больший рост стоимости и меньшие просадки, чем сам индекс S&P 500, на графике ниже это очень хорошо видно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал