Избранное трейдера Θ_Hunter

Гороскоп Дойче банка.

- 09 октября 2016, 15:39

- |

Да, начну именно с этой милой картинки. Не все знают, что именно в гороскопе рождения, а не в дальнейших прогнозах на будущее — заложена главная информация о судьбе объекта исследований. Так давайте немного приглянемся к истории рождения.

DB, 15/12/1953, Tm = 11.30, Франкфурт-на Майне. Германия.

Хотя также известна более ранняя дата.

Deutsche Bank был основан в Берлине 10 марта 1870 года с одобрения короля Пруссии.

Но за основу взято 15.12.1953.

Как нам вещают из прессы и официальных источников: Дойче банк — системообразующий почти государственный банк. Причем международного плана, так как имеет разветвленную сеть филиалов по всему миру. И что мы видим в этой карте его рождения?

<< Разглядывать обязательно, а то ниже вам покажется совсем непонятно. А я то с картинки информацию считываю. >>

Солнце в знаке стрельца = доминанта развития направлена на крупномасштабные, международные проекты.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Дивидендные ловушки. Часть 2. Типы дивидендных ловушек.

- 09 октября 2016, 14:31

- |

В этой части мы рассмотрим два инструмента, которые будут помогать нам отсеивать проблемных дивидендных плательщиков и оставлять в нашем портфеле только стабильных.

Но прежде чем мы перейдем к рассмотрению этих инструментов я хотел бы немного поговорить о типах дивидендных ловушек. Разобравшись с ними вам будет более ясно назначение каждого инструмента их выявления. Первый пример дивидендной ловушки — чрезвычайные выплаты. Иногда бывает что компания платит дивиденд выше чем ее чистая прибыль. Такое случается в нескольких случаях: когда компания продает свои активы а деньги распределяет среди инвесторов, когда компания возвращает не инвестированную прибыль полученную в предыдущие годы и когда компания списала какие-либо активы и записывает их в убыток. Первые два случая являются дивидендной ловушкой. Мы же понимаем, что если компания отдает дивидендами больше чем зарабатывает, то это не может продолжаться долго. Скорее всего уже на следующий год дивиденды серьезно упадут. В этом году есть пример такого рода — компания ЭОН Россия. Она выплатила дивидендов больше чем прибыль за год. Компания решила пустить на дивиденды нераспределенную прибыль прошлых лет. Вероятно на следующий год акционеры ЭОН уже не получат столь щедрых дивидендов.

( Читать дальше )

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

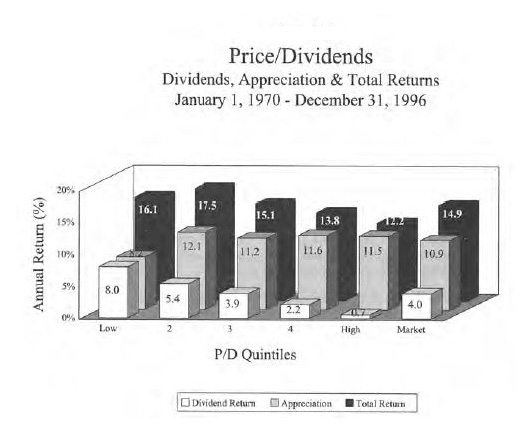

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Куда Штаты дели нефть? Часть 2.

- 08 октября 2016, 16:40

- |

Мексиканский залив и логистика вне опасности, инфраструктура работает в полном объеме.

Последний всплеск покупок в нефте на ожиданиях последствий урагана Меттью можно предположить будет компенсирован, это еще около 1$ вниз.

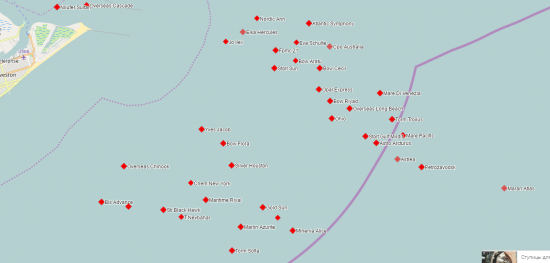

Как и год назад количество танкеров ожидающих разгрузки в основных портах транзита нефти говорит о повторении прошлогодней ситуации, когда нефть специально не отгружали в нефтехранилища ожидая лучшие цены, тем самым создавая искусственный дефицит, который отражался на статистике и поддерживал цены на нефть. Как только цена становится привлекательна продают фьючерсы и сгружают нефть, с некоторым временным лагом это отразится на статистике.

То есть, сейчас количество нефти в танкерах рядом с Хьюстоном примерно в два раза превышает провалы по статистике запасов за последние недели. + выгодно было придержать разгрузку ожидая заявления из Алжира + зная что это покажет уменьшение запасов по статистике и еще больший рост стоимости нефти на рынке. Даже с учетом простоя танкеров прибыль весьма существенна. + еще страхи от урагана Меттью помогли.

( Читать дальше )

Куда Штаты дели нефть? Часть 1.

- 08 октября 2016, 16:05

- |

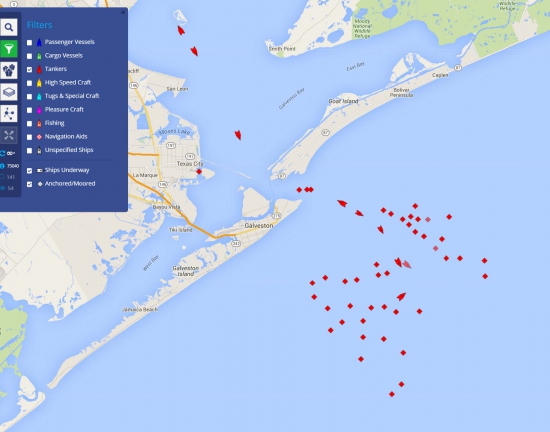

Смотрим картинки. последний раз такая ситуация с логистикой нефти наблюдалась как раз ровно год назад, нефть в последствии сходила с 48 на 28...

Это год назад, квадратики — эту суда на якоре

Сегодня картина такая, примерно равно с прошлым годом количество судов на рейде, около 40.

( Читать дальше )

ЛЧИ-2016-10-07

- 07 октября 2016, 21:37

- |

04 октября, вторник (скрин)

Надо признать, что к началу этой недели в нашем списке не осталось ни одного героя в главной номинации. На прошлой неделе ещё были, занимали призовые места, на этой уже нет, и разрыв увеличивается. В списке смарт-лаба первый UrSuS, его бывших соседей: rofunt-a, Марию и прочих… унесло. Самая интересная борьба на споте. Тарасов не шутил, когда пообещал занять минимум второе место сразу после Татарина. У звёзд унылая тягомотина. У монстров добивают Плутона, -6% за день и -39% всего.

05 октября, среда (скрин)

Всё, как вчера, UrSuS первый, за ним вплотную Татарин и мощный рывок Тарасова, +14% за день. У звёзд куда-то не туда унесло Майтрейда, -8% за день. В пандан ему -2% у Мурманска, -27% всего. У монстров снова отличился Плутон, -11% за день и -46% всего.

06 октября, четверг (скрин)

Наконец-то привычная картина — Ильнур «Татарин» Мухаметзянов первый. Сразу за ним Тарасов, и в фондовой номинации они тоже рядом, настоящая разборка прям, кто кучерявее. Остальных, кого мы там видели в первые недели, сбросило вниз, особенно Марию с её -23% за день. На звёзд нельзя смотреть без слёз, там бордель «Унылый слив». У Майтрейда опять сильный минусовой день, -8% за день, -16% всего. У монстров чуть полегчало Плутону, но общая всё равно -42%, это много.

07 октября, пятница, промежуточный итог первых недель ЛЧИ

Лидеры первых дней ЛЧИ уже подзабыты. В борьбе за главный приз из нашего списка нет никого. В смысле они борются, но первые 5 мест заняты… чужими. Основная интрига ЛЧИ — дуэль между спекулянтами спота, между Татарином и Тарасовым. В номинации активный трейдер прочно засели боты, скальперы, увы, сдулись. Основной козырь у винтиков-шпунтиков против человеков — это robot_KingFees. Звёзды в режиме «садовый шланг» энергично льют, особенно Мурманск, смотреть на таких звёзд нет смысла (Вася, вернись, ты тоже лил, но хоть делал это красиво!). Из монстров главным пьеро стал Плутон, сливший за такой короткий срок почти половину лчи-капитала. А в остальном всё прекрасно, пилорама работает денно и нощно, только успевай подвозить ей новые счета...

зы. более подробно об лчи-лудоманах и лчи-лудоманках в ежедневных репортажах от zloygenyy...

( Читать дальше )

Скальпинг (работа внутри дня) сложно, или нет.

- 07 октября 2016, 21:21

- |

1. Сложно или нет?

Давайте так, если вы привыкли внимательно следить за экономической ситуацией в стране и не мыслите свою жизнь без Бизнес FM в ушах, скажу прямо, это чудовещно сложно, так как Вам будет тяжело открывать сделки против экономической реальности. Нужно максимально обстрагироваться от новостного фона, что само по себе не так уж и плохо ибо это невежество будет компенсироваться деньгами.

2. Как работать?

Тут проще, я использую индикатор CCI период 20 на 10 минутном тайме( сишка ) и конечно нефть только 5 минутка она поможет предугадать движение. Но торгую сишку, как только сформировалась дивергенция открывайте позицию и ждите как только средняя линия дойдет до значения канала 0 закрывайте сделку и ждите следующей дивергенции, все это время и во время удержания позиции следите за нефтью на 5 минутке все будет понятно. Как только сформировалась новая идите в бой.

3. Стопы ставить не нужно все в ручную, держите палец на кнопке. И конечно, попробуйте одним лотом в реале. Если сразу не получается, терпение, желание понять стратегию окупится. все работает как надо, от 1 до 10 % в день от депозита про позе на всю котлету.

Удачи

Дума определилась с понятием "иностранные финансовые инструменты"

- 07 октября 2016, 17:29

- |

Иностранные финансовые инструменты:

ценные бумаги и относящиеся к ним финансовые инструменты расположенных или зарегистрированных за рубежом организаций и физических лиц, а также иностранных структур без образования юрлица, которым присвоен международный идентификационный код ценной бумаги.

доли участия, паи в капиталах расположенных или зарегистрированных за рубежом организаций, а также в имуществе иностранных структур без образования юрлица.

доверительное управление имуществом, учрежденное в соответствии с иностранным законодательством, если его учредителем или бенефициаром выступает человек, по долгу службы готовящий или принимающий решения, затрагивающие вопросы суверенитета и национальной безопасности России.

договоры займа, где хотя бы одной из сторон является иностранное лицо и кредитные договоры с расположенными вне России иностранными кредитными организациями.

Золото и серебро. Че за фигня?

- 06 октября 2016, 08:10

- |

Я только сегодня узнал, что сбор за фьюч на золото вырос в цене до 3.5 рублей, т.е. теперь будучи у Ай Ти Инвеста я буду платить 14 рублей за вход выход + спред + иногда проскальзывание ИТОГО получается активный интрадей это изначально, как торговля бинарными опционами, ты сразу в большом минусе. Я знал что поднимают тарифы, но почему-то не придал этому серьезного значения, а стал тут вот сводить «дебет-скребет» и офигел: «где мои бабки возник вопрос после подсчетов в дневнике и подсчетов на счете у брокера»

Однако почему-то вдруг изменились тарифы на серебро, ГО стало в 10 раз меньше(читай снизили лот), а комиссия меньше чем у Сбера и равна 0.49 рублей за регистрацию сделки.

Че блин происходит БИРЖА? При таких танцах вернусь обратно к БКС, там сбор был 1 рубль за все или пойду в хваленый ФИНАМ, где обещают 49 копеек за фьючерс.

Нефтяные хроники 6 октября

- 06 октября 2016, 07:41

- |

Вчерашний торговый день оказался точной копией позавчерашнего. Унылая сессия. Оживление лишь в момент выхода запасов. На вялом растущем тренде всегда выигрывают продавцы волатильности. Принято считать, что такой рост является более стабильным и надежным, чем шортсквизы вроде тех, что были осенью 2015 года (вынос за 1 день почти на 10 долларов за баррель закончился еще одним заходом вниз). В этот раз рост вялый и апатичный, похоже, что более надежный.

Покупателям волатильности особо зарабатывать не дают. Волатильность в приличном объеме была лишь после объявления решения ОПЕК сократить добычу. Вот и вчера волатильности немного снизилась. При этом в зоне путов кривая «страйк-дельта» стала более вогнутой, в отличие от зоны коллов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал