Избранное трейдера DenucM

Дивидендный портфель vs портфель роста капитала

- 12 декабря 2017, 22:35

- |

- комментировать

- ★6

- Комментарии ( 0 )

Как полюбить убытки #2

- 09 декабря 2017, 22:35

- |

Допустим у Вас имеется некий портфель из двух акций А и В.

Позиция А имеет стоимость 100 000 руб. и текущий расчётный убыток в размере 5 000 руб.

Позиция В имеет стоимость 100 000 руб. и текущую расчётную прибыль в размере 5 000 руб.

Если Вы зафиксируете прибыль в позиции В, то Ваш брокер (он же налоговый агент) по всем правилам ведения капиталистического бизнеса откусит от этой суммы НДФЛ в размере 5 000 — 13% = 650 руб.

Жалко правда? Вы горбатились на фондовом рынке, а Ваше родное государство просто засунуло Вам руку в карман, пересчитало Ваши яички и вынуло оттуда свои законные 13%.

Мне эта картина бытия никогда не нравилась. Поэтому будучи «седым и мудрым» в таких ситуациях поступаю альтернативно.

Сжимаю правую руку в кулак, максимально выпячиваю вверх средний палец и нажимаю им на кнопку ПРОДАТЬ в позиции А и следом КУПИТЬ в этой же позиции А.

( Читать дальше )

Сколько можно заработать на дивидендах.

- 08 декабря 2017, 11:26

- |

В последнее время много разговоров идет про дивиденды и дивидендные акции. Хотя я считаю, что нельзя зацикливаться только на дивидендах, но и упускать их из виду тоже нельзя.

В прошлом году я уже подводил промежуточные итоги дивидендов по портфелю, почитать можно здесь.

Как я и предполагал, дивидендная доходность портфеля за 2016 снова выше, чем за предыдущий год. И это логично, ведь балансовая цена акции растет не значительно, если вы докупаетесь на просадках. В то время как прибыли компаний растут, дивиденды в абсолютном выражении растут, котировки акций сильных компаний тоже растут.

Здесь и далее при подсчете дивидендной доходности я вычитаю из объявленного дивиденда налог (т.е. беру чистый дивиденд) и делю на затраченную сумму включая комиссии.

( Читать дальше )

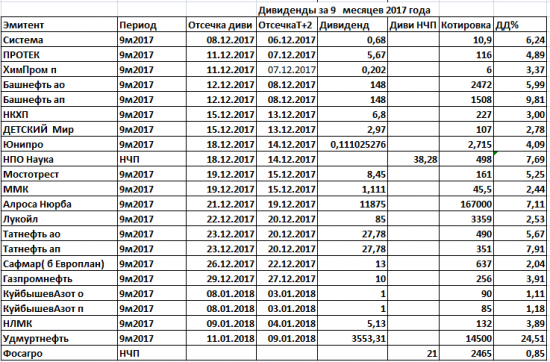

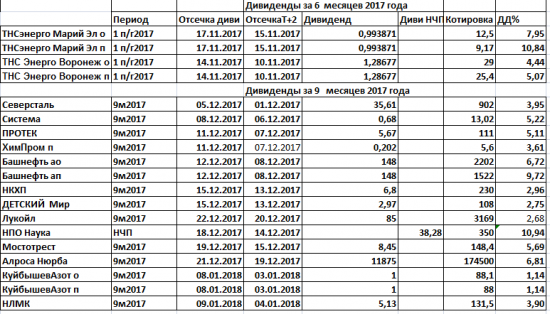

Дивиденды 2017.Дивидендный ИИС

- 03 декабря 2017, 20:55

- |

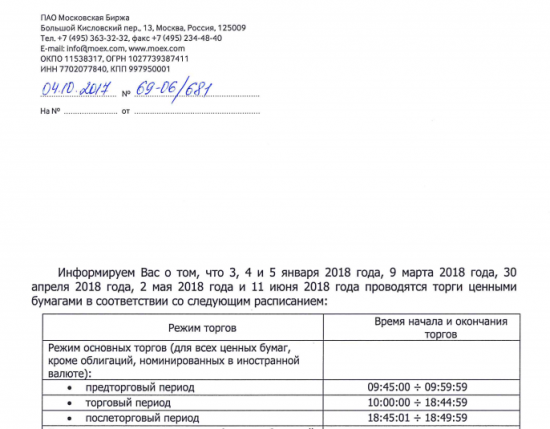

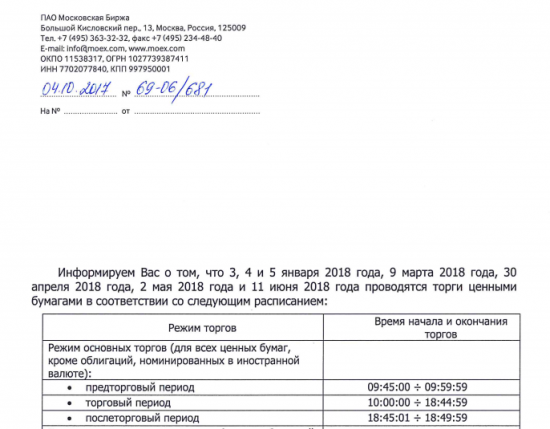

Часть дивидендных отсечек пройдёт уже в 2018 году, поэтому напомню график рабочих дней Мосбиржи во время новогодних каникул.

( Читать дальше )

Вопросы по ИИС которые у меня остались

- 27 ноября 2017, 11:33

- |

Поэтому свои вопросы задаю тут:

1. Дивиденды и купоны получаемые на ИИС тоже освобождаются от налогов или нет?

2. Дивиденды зачисляются на ИИС или на другой счет?

3. Надо ли что-то делать, ходить в налоговую, чето заполнять, если у тебя ИИС типа 2, чтобы эти налоги не списали? Или это автоматом все?

по мотивам поста - как человека заставляют оплатить налог с доходов, но не учитывают расходы

- 11 ноября 2017, 13:40

- |

smart-lab.ru/blog/426672.php#comment7726254

Соображения следующие.

1. Нет смысла подавать самостоятельно декларацию по всем сделкам за целый год, даже если есть прибыль.

2. Если есть прибыль, имеет смысл ее вывести по итогам года, задекларировать по какому нибудь нейтральному коду дохода (что то типа прочие доходы) и оплатить с нее налог.

Какие последствия возможны (по убыванию вероятности).

1. Налоговая не будет проводить камеральную проверку (никто не задаст никаких вопросов).

2. Налоговая будет проводить проверку, и попросит объяснить источник происхождения (источник происхождения — при декларировании указываем, то что в личном кабинете банка высвечивается). наши действия — звоним инспектору, который прислал письмо с требованием предоставить объяснение, и объясняем инспектору, нечто нейтральное, то что не возможно самостятельно подтвердить(с намеком, что типа сам запрашивай через банк). Типа завел деньги в какую то фирму наличкой когда за границей был, торговал там, сейчас вернули. Доков никаких не оформлял, ничего не подписывал, предоставить доков по этой причине не могу.

( Читать дальше )

Дивиденды2017. Переходим в новый год.

- 06 ноября 2017, 16:15

- |

Дивидендные отсечки КуйбышевАзот и НЛМК состоятся уже в 2018 году.

Чтобы не ошибиться с расчетом режима Т+2 смотрим, как будет работать Мосбиржа в праздничные дни в 2018 году

( Читать дальше )

Дивиденды2017. Башнефть.

- 27 октября 2017, 16:06

- |

СД Башнефти обьявил размер дивидендов. Цитирую

2.2.2. По вопросу № 2 повестки дня заседания:

2.2.2.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять следующие решения:

2.2.2.1.1. Выплатить дивиденды по результатам 9 месяцев 2017 года в денежной форме в размере 26 344 972 843,31 руб., в том числе:

— по обыкновенным акциям Общества в размере 148,31 руб. на одну акцию на общую сумму 21 927 112 783,59 руб.;

— по привилегированным акциям типа «А» Общества в размере 148,31 руб. на одну размещенную привилегированную акцию типа «А» на общую сумму 4 417 860 059,72 руб.

2.2.2.1.2. Установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 12 декабря 2017 года.

2.2.2.1.3. Выплату дивидендов номинальным держателям акций и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, зарегистрированным в реестре акционеров, осуществить не позднее 26 декабря 2017 года, другим зарегистрированным в реестре акционеров лицам – не позднее 24 января 2018 года.

Какие акции покупать по методике Гринблатта. Итоги полугодия 2017 года.

- 28 сентября 2017, 17:40

- |

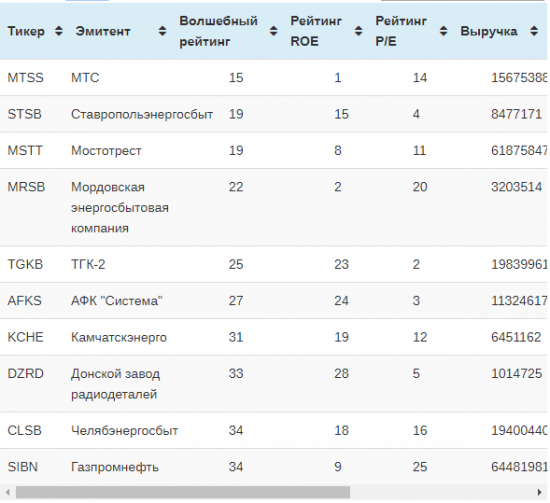

Прочитал сегодня книжку Джоэля Гринблатта «Маленькая книга победителя рынка акций». Книжка и в самом деле маленькая — по объему, да и читается легко. Отзыв писать про книгу не буду здесь — сами все прочтете. Суть в другом. В этой «маленькой книге» дается простая «волшебная формула», как выбрать себе портфель акций и получать доходность выше среднерыночных. Как и почему это работает — рассказывается в книге, здесь я не буду дискутировать на эту тему.

Суть формулы простая — берем все компании из доступного списка, в США это 3500 компаний, которые отслеживают всевозможные скринеры, сортируем их по рентабельности капитала в порядке убывания. Каждой компании присваиваем рейтинг — порядковый номер в списке. Это будет рейтинг компании по капиталу. Потом этот список пересортировываем так, чтобы отсортировать список в порядке убывания доходности акции как таковой (читай, по коэффициенту P\E). Каждой компании в списке присваиваем еще один рейтинг — это будет рейтинг доходности акции. Суммируем рейтинги для каждой акции. Это и есть «волшебная формула».

Далее в портфель выбираем акции с минимальным суммарным рейтингом. В книге предлагается в портфель выбрать 20-30 акций. И предлагается проводить такую процедуру периодически с целью ротации акций в портфеле. Тут тоже есть тонкости, они расписаны в книге довольно подробно. Суть «волшебной формулы» — используя этот механизм вы будете отбирать портфель хорошие компании по хорошей цене — все как у Баффета.

Естественно, захотелось получить такой «волшебный рейтинг» для отечественного рынка акций. Результат исследований доступен по ссылке (там полная таблица, в ней порядка 140 эмитентов, можно сортировать столбцы), здесь же приведен ТОП-10.

( Читать дальше )

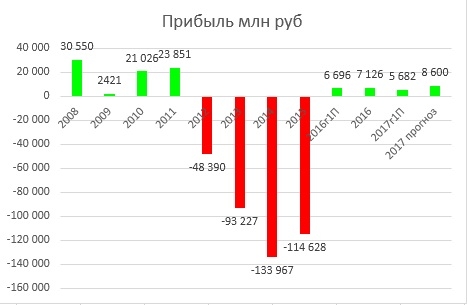

Инвестиционный обзор-Мечел

- 20 сентября 2017, 12:53

- |

Начну как всегда с Ебитды

-Ebitda выросла по сравнению с аналог.периодом на 56%.

-Чистая прибыль упала по сравнению с аналог.периодом на 15%.Как так получилось?? Попробуем разобраться, а для этого рассмотрим чистый долг компании

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал