Избранное трейдера Dimdirol

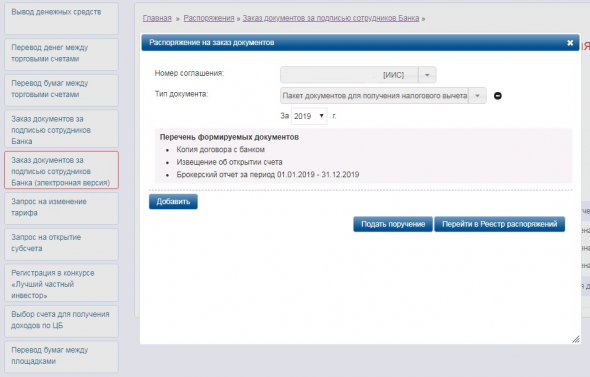

Запрос документов в ВТБ брокер для налогового вычета по ИИС в электронном виде

- 15 января 2020, 11:29

- |

- комментировать

- ★19

- Комментарии ( 49 )

Азотное ускорение

- 16 декабря 2019, 16:53

- |

Давно хотел найти компанию, акции которой будут идеально подходить для моего виденья долгосрочных инвестиций. Попасть в мой список не легко, потому что надо соответствовать сразу нескольким, зачастую противоположным, критериям.

Эти и другие полезные материалы у нас в Telegram

Вот и критерии:

1) Низкие мультипликаторы

2) Большие и качественные инвестиции в производство

3) Есть дивиденды

4) Частные собственники

5) Большое количество акций в свободном обращении.

6) Наличие валютной выручки.

7) Листинг на бирже и хоть какая-то ликвидность.

8) Как бонус желателен какой-то кризис в отрасли.

И вот мне кажется, что я наконец-то нашел то, что искал. Перед вами разбор компании Куйбышевазот и ее отчета за 3 квартал 2019 года.

Что представляет собой компания и что производит? Если вы подумали про азот, то оказались совершенно правы, но это не основной вид деятельности! Видов выпускаемой продукции несколько десятков, вот основные направления:

— аммиак и азотные удобрения

— капролактам и полиамид-6

— полиамидные нити и ткани, шинный корд

— промышленная химия

— промышленные газы

( Читать дальше )

Эксперимент P/E, итоги за 4 месяца

- 15 декабря 2019, 16:45

- |

Два портфеля: американские с высоким Fwd P/E и низким. В каждом портфеле 50 компаний.

Время составления выбрано не случайно: конец периода отчётности компаний за 2 кв.19г. Сейчас закончились отчёты за 3Q19.

Хронику, как и обещал вначале, я вёл в коментах к постам и видео, вот она:

Кратко результаты за 4 месяца:

1. С высоким три недели держался, тогда как с низким упал на 3-4%.

2. В четвертую неделю они сравнялись, итого, доходность обоих за месяц практически не изменилась.

3. На конец 5й недели ( с 9 по 13 сентября 2019 года), портфель «переоцененных» рынком компаний +0,79%, а «недооцененных» (низкий P/E) +7,61%.

4. К концу 6й недели «недооцененные» +3.2%, а портфель высокого PE -1.8%.

5. Прошло 2 месяца. Портфель «низкий PE» +4,20%, «высокий PE» -0,65%

6. Низкий +6%, высокий 0%.

7. Прошло 3+ месяца. Портфель «низкий PE» +12,50%, «высокий PE» -3,40%8. Прошло 4 месяца (09.08.2019 — 12.14.2019) Портфель «низкий PE»

( Читать дальше )

Результат за год +35.2%, за 4 квартал +12.7% для присоединенных. Детский счет +62%

- 12 декабря 2019, 13:08

- |

Все меньше и меньше хочется что-либо покупать или продавать. Результат получен, все довольны — с учетом комиссий и платежей за обслуживание в чистом остатке +34.5% за год и за квартал +12.7%

( Читать дальше )

дивидендные акции на замену ОФЗ

- 03 декабря 2019, 19:54

- |

Продал часть облигаций (длинные ОФЗ), решил попробовать дивидендные акции.

Посмотрел список Ларисы Морозовой — спасибо.

https://smart-lab.ru/blog/575638.php

Взял эмитентов, входящих в Индекс, их отчетность за 9 месяцев и 2 критерия:

1. Выручка должна расти (желательно, выше инфляции)

2. Должна расти чистая прибыль

Получилось не так много кандидатов на покупку:

эмитент |

дд% |

выручка |

чист приб |

СургутНГ п |

18,16 |

2,3% |

-80,7% |

Северсталь |

15,24 |

-2,7% |

-5,4% |

НЛМК |

( Читать дальше )

Первый год инвестирования в ценные бумаги 18/19. Выводы и торговая система долгосрочного инвестора на Мосбирже.

- 01 декабря 2019, 11:08

- |

Добрый день, трейдеры и инвесторы!

Вот декабрь 2019г. уже, прошел первый год осознанного инвестирования в ценные бумаги на Мосбирже.

Большое спасибо активным авторам Смартлаба, на которых подписан:

Козлов Юрий Григорий Богданов AlexInvestor LaraM/ЛарисаМорозова/Винету Карабасович Монетка Сергей Прокудин Market Mover Max Trader Ktrade Ремора ЛИБ Шен Ци (S как доллар) Роджер (веселый). Мюнхгаузен Mark Rothko Sarmatae Молчанов Максим ФИНДИР Александр Е

( Читать дальше )

Нефть. Контракт умер. Да здравствует контракт.

- 27 ноября 2019, 22:42

- |

https://www.tradingview.com/x/CJR26Rvq/

Позиция состоит на данный момент из длинных фьючей, купленных коллов 62 и 65 страйка, проданных коллов 63 и 64 страйка, и купленных путов 62 страйка. Максимальная прибыль достигается между страйками 63 и 64. При цене ниже 62 прибыль в три раза меньше максимальной. По мере движения нефти будут создаваться аналогичные структуры в других ценовых диапазонах. Хочу отметить, что создание беспроигрышной структуры одномоментно невозможно в принципе. Но за четыре дня это можно сделать.

Пересмотр портфеля акций 25-11-2019

- 26 ноября 2019, 12:29

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 16,95%.

( Читать дальше )

Бабский подход к бизнесу. "Сидеть и ждать волшебства" как основная идея директоров

- 25 ноября 2019, 00:18

- |

= = = = =

18+. Людям с неподготовленной психикой и склонностью к анальному жжению не рекомендуется чтение данного текста.

= = = = =

Рекомендуемое чтение:

Скам как основная стратегия в маркетинге, консалтинге и вообще в бизнесе

«Скучные не продают». Быть трусливым унылым говном дорого и невыгодно.

«Солидная Компания» как диагноз для директора или владельца бизнеса

( Читать дальше )

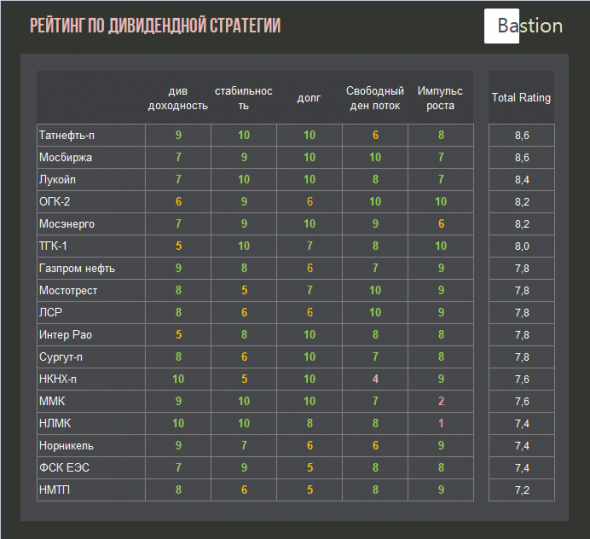

Как составить портфель по дивидендной стратегии. Часть 2.

- 19 ноября 2019, 11:44

- |

- Дивидендная доходность – лишь один из факторов анализа

- В стратегии также считается индекс стабильности дивидендов, долговая нагрузка, свободный денежный поток и изменение стоимости акций за последние месяцы.

- Каждому из факторов присваивается оценка от 1 до 10.

- Итоговый рейтинг – среднее значение по 5 параметрам.

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал