Избранное трейдера Дмитрий Владимирович

Газпром. Экспорт природного газа из России в январе 2022 г.

- 30 марта 2022, 17:26

- |

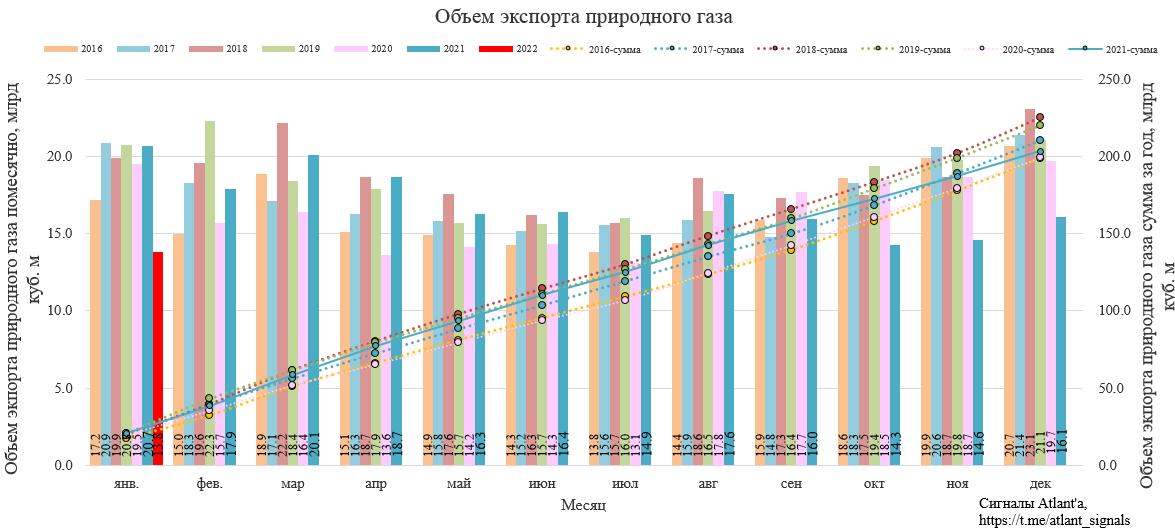

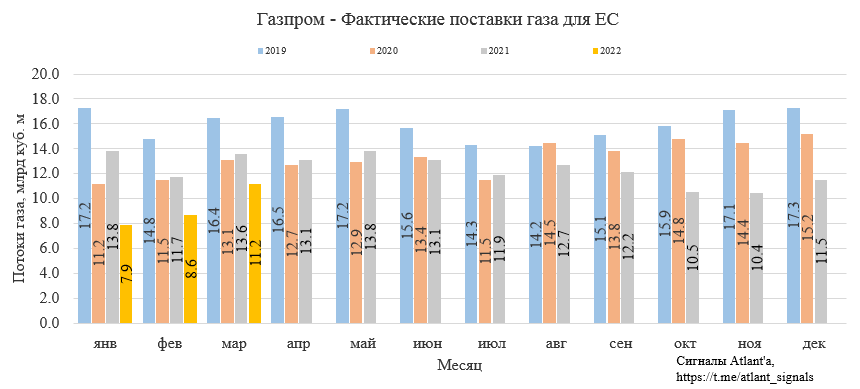

В январе объем экспорта природного газа составил 13,8 млрд куб. м, снизившись на 33% относительно прошлого года, и на 14% относительно предыдущего месяца.

Если ориентироваться на данные Газпрома, то видно, что в феврале нас ожидает рост по экспорту. Если брать за базу поставки в Европу за первые 23 дня марта, то и в текущем месяце рост экспорта продолжится.

График ниже не учитывает поставки по Турецкому потоку и по Силе Сибири.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 12 )

Безопасная гавань во время рецессии: здравоохранение

- 30 марта 2022, 14:00

- |

За последние несколько месяцев произошли значимые фундаментальные изменения на рынке США. Во-первых, кризис в Украине привел к значительному росту цен на базовые материалы (нефть, с/х, металлы) и усложнил и без того разрушенные цепочки поставок. Во-вторых, пока еще мягкая ДКП ФРС привела к значительному росту коротких ставок по облигациям США, а кривая доходностей стала почти инвертированной.

Все эти факторы увеличивают риск рецессии на американском рынке, поэтому инвесторам следует искать безопасную гавань. К одним из таких секторов относят здравоохранение.

В сегодняшнем посте мы расскажем, что:

— инвестору некуда бежать, поэтому стоит искать безопасные активы в акциях;

— индустрия фармацевтики является наиболее стабильной в отрасли;

— стоит посмотреть на крупные компании с потенциалом;

— рискованные инвесторы могут найти и ставки в биотехе.

Почему инвестору просто не уйти на другие рынки?

Высокий риск рецессии в США ставит перед инвесторами закономерный вопрос: зачем искать защитные бумаги, если можно переложиться в другие рынки с меньшими проблемами?

( Читать дальше )

Как компании зарабатывают деньги. Производство бутадиен-стирольных каучуков и термоэластопластов

- 28 марта 2022, 22:26

- |

ПАО «Нижнекамскнефтехим»

Предыдущие статьи:

- Как компании зарабатывают деньги. Производство прямогонного бензина

- Как компании зарабатывают деньги. Производство широкой фракции лёгких углеводородов (ШФЛУ)

- Как компании зарабатывают деньги. Пиролиз и производство этилена

- Как компании зарабатывают деньги. Производство этилбензола

- Как компании зарабатывают деньги. Производство стирола и оксида пропилена

Каучук бутадиен-стирольный марок ДССК-621, ДССК-628 предназначен для изготовления всесезонных и летних шин, обладающих низкими потерями на качение, повышенным сцеплением с мокрой дорогой и износостойкостью. Каучук марки ДССК-610 применяются для производства современных зимних шин, обладающих низкими потерями на качение, повышенным сцеплением с обледенелой дорогой и износостойкостью.

Также выпускаются марки БС-311 и БС-2012 (БС — это бутадиен-стирольный). БС-311 используется для производства модифицированных пластиков, БС-2012 — для производства модифицированных пластиков и резинотехнических изделий.

( Читать дальше )

Геополитика разогрела цены на сырье. Какие акции от этого выигрывают

- 22 февраля 2022, 19:01

- |

Товарные рынки бурно отыгрывают рост напряженности в отношениях России, Украины и Запада. Большая часть сырьевых активов за последние сутки подскочили до локальным максимумов. Сегодня днем от 2% до 4% прибавляют нефть, газ, металлы, зерно.

Какие активы растут против рынка

Геополитика ударила не только по российским акциям, но и зарубежным рынкам. После выходного дня накануне — сегодня фьючерс на американский S&P 500 проседал до 2% и к началу основной сессии он остается в красной зоне, Европа в понедельник закрылась с падением более чем на 2%.

Зеленым пятном среди этого красного океана смотрятся все основные commodities (топливо, металлы, сельхозтовары) и акции зарубежных компаний, которые связаны с производством сырья: американские, европейские, китайские, канадские, бразильские.

Посмотрим на весь спектр сырьевых бумаг, которые растут против рынка сейчас, а также те, которые хорошо играли на геополитике в последние недели. Их сейчас можно считать хеджем от самого негативного сценария.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал