Избранное трейдера MrD

Починка websockets-криптоконнектора как повод поговорить о парадигме конкурентного программирования (питон)

- 28 апреля 2020, 08:08

- |

github.com/Crypto-toolbox/hitbtc

Штука показалась годной и стал я ее переводить на С++… Кстати, весьма полезное занятие оказалось — узнал определенные вещи из современных стандартов С++11/14, т.к. без них переводить питоновский код — много, долго и грустно)) И вот, в какой-то момент я подумал, что неплохо было бы проверить, а коннектор питоновский, который я взял за образец — он-то вообще работает?? Оказалось, что нет) Пакет websocket для работы с соединениями за 2 года устрарел и не работает, например, вот в этом месте:

self.conn = websocket.WebSocketApp(

self.url,

on_open=self._on_open,

on_message=self._on_message,

on_error=self._on_error,

on_close=self._on_close

)пакет больше не экспортирует класс WebSocketApp, документацию вменяемую найти сразу не получилось и поэтому возникла потребность заменить websocket на что-то более актуальное. И это актуальное нашлось: websockets.readthedocs.io/en/stable/intro.html( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Использование метода Монте-Карло для создания портфеля

- 26 апреля 2020, 14:17

- |

Начинающие (да и не только) инвесторы часто задаются вопросом о том, как отобрать для себя идеальное соотношение активов входящих в портфель. Часто (или не очень, но знаю про двух точно) у некоторых брокеров эту функцию выполняет торговый робот. Но заложенные в них алгоритмы не раскрываются.

В этом посте будет рассмотрено то, как оптимизировать портфель при помощи Python и симуляции Монте Карло. Под оптимизацией портфеля понимается такое соотношение весов, которое будет удовлетворять одному из условий:

- Портфель с минимальным уровнем риском при желаемой доходности;

- Портфель с максимальной доходностью при установленном риске;

- Портфель с максимальным значением доходности

Для расчета возьмем девять акций, которые рекомендовал торговый робот одного из брокеров на начало января 2020 года и так же он устанавливал по ним оптимальные веса в портфеле: 'ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM' и 'PKI'. Для анализа будет взяты данные по акциям за последние три года.

#Загружаем библиотеки import pandas as pd import yfinance as yf import numpy as np import matplotlib.pyplot as plt # Получаем данные по акциям ticker = ['ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM', 'PKI'] stock = yf.download(ticker,'2017-01-01', '2019-01-31')

( Читать дальше )

Как посчитать цену опциона на отрицательном страйке.

- 22 апреля 2020, 12:33

- |

1. Принимаем текущую цену базового актива за ноль (относительно этой точки будем считать)

2. Принимаем текущие цены на центральном страйке за «правильные»

или рассчитываем

Кол+Пут= ATR(Н1)*КОРЕНЬ(N)*0,5, где N количество торговых часов до экспирации.

как описано здесь smart-lab.ru/blog/474365.php3. Считаем стоимость опционов принимая за Х расстояние на которое страйк удален от текущей цены базового актива, как описано здесь

smart-lab.ru/blog/532275.php

Есть более точная формула, но мне тоже хочется зарабатывать. :)))

Добавил, чтоб было в основном тексте:

Если нужно более красивую формулу, которая лучше ложиться на рынок,

то надо в показатель степени вставить коэффициент =1,068

Е^(-1.068*abs(X)/2/Q)

Задача для начинающих спекулянтов.

- 21 апреля 2020, 17:15

- |

Задача для начинающих спекулянтов.

Об инвестициях можно на год-полтора забыть. Кто не забыл и хочет продолжить этот праздник жизни — это их личное дело.

В общем, имхо, настало время активных спекулянтов. Хотя, для спекуляций тоже не лучшее время, однако, времена не выбирают, в них живут и умирают. ©

В связи с изложенным появилась идея постановки задачи разработки спекулятивной стратегии. В основном для начинающих. В ходе решения вы сами ее и разработаете. Мое дело только постановка задачи. Готовых решений тоже не будет — вы сами их найдете. Да и таких решений может быть много, хороших и разных. Практически как курсовая работа в институте, только значительно проще.

Если наберется несколько человек желающих в период самоизоляции заняться решением — будет и формулировка.

Что касается уже действующих спекулянтов, то у них уже есть стратегии, и им это будет вряд-ли интересно. Хотя, тоже не возбраняется.

Заодно выясним сколько здесь начинающих спекулянтов.)

PS книга по анализу временных рядов - Бокс Дж., Дженкинс Г. Анализ временных рядов, прогноз и управление.

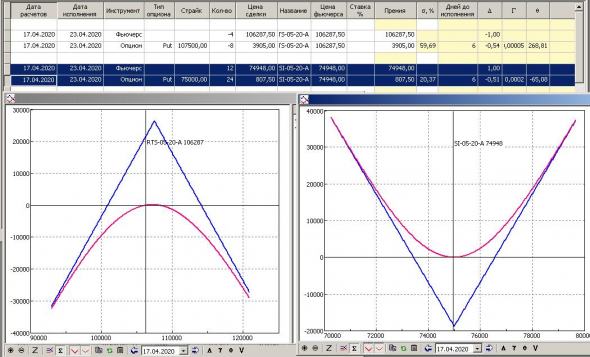

А еще , на опционах можно зарабатывать такими стратегиями.

- 17 апреля 2020, 17:51

- |

Сегодня сделал извращение на волатильностях Si и RTS. Это были недельные опционы с экспирацией 23/04/2020. На центральном 107500 страйке RTS волатильность была 60 , а на центральном 75000 страйке Si волатильность опустилась до 20.

Волатильность Si я купил, а RTS продал. Сделал я это через стредлы.

Пропорции выбирал следующим образом. Фьючерс RTS в рублях стоит 158709 руб., а фьючерс Si =75000 руб. На один RTS приходится 2,116 Si .

Поскольку Si я покупал, а RTS продавал, то пропорцию взял с запасом 1:3

Дальше подразумевалось дельтахеджирование по следующим правилам:

Когда у RTS дельта становится 1, выравнивать ее в ноль, и в этот же момент выравнивать в ноль позицию Si. Ведущей должна быть проданная позиция.

Позицию я сделал в 12:30, а к 16:20 волатильности немного сошлись. Закрыл позицию с прибылью 5400 руб.

Ждать не стал, поскольку у меня нет математического описания для таких позиций. Делаю я так редко и по интуиции. Но если в рублях выразить центры стредлов, то Si примерно на 18-19 тыс. руб. дешевле, чем RTS. Так что, 5 тысяч мне для получения удовольствия вполне хвалило. Жадничать не надо.

Наивный прогноз волатильности

- 16 апреля 2020, 13:20

- |

Смотрим на high-low за сегодня, вчера и позавчера.

Проверяем гипотезу о чередовании волатильности и её контртрендовости.

Если позавчера было больше, чем вчера, то сегодня должно быть также больше чем вчера.

Если угадали, то получили +1. Если не угадали, то -1. В итоге получаем в среднем +0,28.

Работает.

Если позавчера было меньше, чем вчера, то сегодня должно быть также меньше, чем вчера.

По такой же схеме баллы +1 и -1. В итоге +0,38 в среднем.

Опять работает.

Перейдем к процентам. Что будет в относительных величинах, если делать ставку на изменение дневного диапазона цены

по отношению к средней сегодняшней цене.

Для первого случая получаем среднюю «сделку» в +0,54%. Это что-то типа купленного стрэддла.

Для второго случая получаем среднюю «сделку» в +0,61%. Это что-то типа проданного стрэддла.

Заглянув в стаканы опционов, понимаем, что издержки могут измеряться процентами, поэтому грааля тут нет,

но, как факт, любопытно.

Возможной стратегией, реализующей эти случаи была бы покупка/продажа стрэддла, например, в 18:30, удержание в один день и скидывание на следующий день в такие же 18:30.

Telagram+Quik+Lua: сам себе мессенджер

- 15 апреля 2020, 05:10

- |

Нужно установить две программы: Tor browser и curl.

Первая, чтобы блокировки телеграма обходить. Вторая, чтобы сетевую команду исполнять.

Разумеется, телеграм-бот уже должен быть создан, вы должны знать его идентификатор, а также айди своего телеграм-аккаунта,

чтобы подписаться на бота и видеть сообщения от бота.

В луа после этого всё предельно просто:

str='C:\\curl-7.63.0-win64-mingw\\bin\\curl.exe --socks5 127.0.0.1:9150 ' str=str..'"https://api.telegram.org/botидентификаторвашегобота/sendMessage?chat_id=айдивашегоаккаунта&text=' str=str..переменная1..": "..переменная2 str=str..'"' os.execute(str)Приведенный код будет слать в телеграм значения двух переменных, разделенных двоеточием.

Всё просто, но есть два нюанса:

1. Каждая отправка сообщения сопровождается вызовом окна командной строки, которая всплывает поверх всех окон на одну-две секунды. Поэтому слать такие сообщения на машине, с которой вы работаете, чаще одного раза в минуту, не стоит.

2. Я таким способом пользовался больше года и считал, что он и легкий и надежный, но оказалось, что он легкий, но ненадежный. Один раз у меня случилась такая штука. Всплыло черное окошко командной строки, сообщение в телегу не ушло, окошко продолжило висеть. Видимо, какой-то сетевой сбой. И, как оказалось, квик-поток, вызвавший эту командную строку через os.execute, тоже завис и квик перестал коннектиться почему-то, потерял данные и тд. После того, как я это окошко закрыл крестиком, квик продолжил работу. Грубо говоря, из десятков тысяч запусков за год применения такого способа 1 вот такой глюк. Редко, но неприятно.

А какие вы знаете простые, легкие и надежные способы информирования без необходимости много кодить?

Как вы относитесь к перестраивающимся индикаторорам в торговых системах?

- 11 апреля 2020, 21:32

- |

Как вы относитесь к перестраивающимся индикаторорам в торговых системах?

Общий финансовый анализ на Python (Часть 3)

- 05 апреля 2020, 12:51

- |

После всех вычислений, приведенных в этой и этой публикациях, можно углубиться в статистический анализ и рассмотреть метод наименьших квадратов. Для этой цели используется библиотека statsmodels, которая позволяет пользователям исследовать данные, оценивать статистические модели и выполнять статистические тесты. За основу были взяты эта статья и эта статья. Само описание используемой функции на английском доступно по следующей ссылке.

Сначала немного теории:

О линейной регрессии

Линейная регрессия используется в качестве прогнозирующей модели, когда предполагается линейная зависимость между зависимой переменной (переменная, которую мы пытаемся предсказать) и независимой переменной (переменная и/или переменные, используемые для предсказания).

( Читать дальше )

QLua: таблица крупных "склеенных" обезличенных сделок

- 03 апреля 2020, 15:06

- |

В терминале QUIK ордерлог недоступен, поэтому надо как-то эвристическим образом определить, что набор обезличенных сделок относится к одной и той же рыночной заявке. Например, можно проверять, что инструмент в текущей сделке совпадает с инструментом в предыдущей сделке, направление сделки то же самое, время сделки совпадает с точностью до миллисекунд, и цена при покупке растёт, а при продаже — падает.

Если суммарный объём не менее какой-то границы, которую можно задать для каждого инструмента индивидуально, такие «склеенные» сделки выводятся в таблице. В ней указаны:

— суммарный объём;

— количество обезличенных сделок, которые были склеены;

— начальная цена и конечная цена;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал