Избранное трейдера MrD

Алготрейдинг в опционной торговле на Qlua. (МНОГО КОДА!)

- 24 октября 2018, 17:35

- |

Написал на днях некий алгоритм самостоятельного расчета греков опционов на Qlua срочном рынке ММВБ-РТС, которые

показываются в виде таблицы значений в Quik.

Подскажите, каким образом добавить в этот алгоритм выставление заявок после сравнения расчетных величин с теми, что транслирует биржа?

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 5 )

Старый гном в одном посте

- 15 октября 2018, 11:34

- |

Гном. Или как трейдер обанкротил банк.

Глава первая и вторая

Глава третья и четвертая

Глава пятая и шестая

Гном 2. Возвращение.

Глава первая

Глава вторая и третья

Глава четвертая и пятая

( Читать дальше )

Вы хотите знать, будет ли крэш S&P? Их есть у меня!

- 12 октября 2018, 00:10

- |

февраль 2017 — номер раз

январь 2018 — номер два

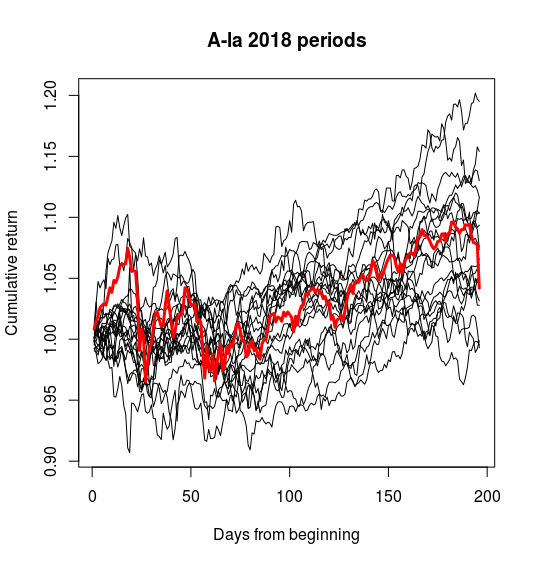

В очередной раз рынки слегка штормит (и за вчера, например, на омэриге слита месячная зарплата, сегодня — чуть меньше), поэтому я решил прогнать свой старый одномерный a-la pattern recognition анализ и посмотреть ситуации на истории, напоминающие недавнюю (с начала 2018-го года) и посмотреть, а что же происходило с рынком после этого.

Использую методологию (и даже код) одного из старых постов, вкратце напомню что там делается: на истории отбираются все участки, максимально похожие на анализируемый, и смотрится, а что же было с рынком после них. Участки отбираются по максимальному сходству (в терминах MSE) профиля среднемесячных ретурнов анализируемого участка и соответствующих участков истории (ретурны среднемесячные, а не дневные, для того, чтобы исключить всякий мелкий незначительный шум и аутлаеров). Для анализа в этот раз использовался индекс полной доходности S&P 500 (yf: ^GSPC) как индекс с максимально длинной историей (с 1951-01-31).

( Читать дальше )

Математическая задачка № 3

- 18 сентября 2018, 11:32

- |

Очень приятно, что математическая задачка № 2 была принята благосклонно. За это отдельное спасибо всему community.

Теперь, с вашего разрешения, немного усложняем правила игры.

Вводная

Один мой знакомы (недавно) построил работающий прототип машины времени. И даже слетал на нем в Японию 2019. И рассказал мне, что лично видел по Блумбергу, что 18.09.19 курс USDJPY составит ровно 131.69. К сожалению, после такого годичного путешествия машина перенапряглась и была отправлена на профилактику. Так что новый рейс в будущее ждет нас примерно через год.

Вопрос

Нынешний курс USDJPY составляет 111.69. У вас есть $1,000,000 на торговом депо. На сколько можно увеличить это депо, обладая (гарантированной) информацией о будущем? В отсутствии информации о промежуточном движении курса йены в течение года?

Условие

Мы договариваемся рассматривать только простую сделку — покупаем по 111.69, ставим stop loss и take profit, выходим по исполнению take profit или по времени по курсу 131.69. С любым плечом. Своп = 0. Комиссии = 0.

( Читать дальше )

Математическая задачка № 2

- 02 сентября 2018, 18:07

- |

Одной из малоизвестных трудностей в построении механических торговых систем (МТС) является нелинейность расчета equity.

Так, если мы купили актив по цене X1 и продали по цене X2, то наш результат составил (X2-X1)/X1 по отношению к вложенной сумме. А вовсе не X2-X1, как можно было бы подумать.

При этом, если бы результат сделки был линейной функцией от цены актива, теория построения МТС могла бы значительно упроститься.

ВОПРОСЫ:

1. Можно ли придумать преобразование цены актива, чтобы в новых координатах профит был линейной функцией преобразованной цены?

Т.е. существует ли функция f(X), для которой f(X2)-f(X1)=(X2-X1)/X1?

2. Можно ли придумать такое преобразование для малых изменений цены?

С уважением

здравствуй amibroker

- 29 августа 2018, 09:53

- |

( Читать дальше )

Математическая задачка

- 25 августа 2018, 00:34

- |

С удовольствием читаю smart-lab. Однако весьма удивлен тем, как свободно и даже вульгарно здесь обращаются с математикой применительно к трейдингу. В постах она обычно используется в очень упрощенном или же заведомо неправильном виде. В комментариях больше наукообразности, часто чересчур усложненной для реального обсуждения проблемы.

Поэтому есть желание написать серию (не слишком сложных) постов, описывающие математические кейсы, применимые конкретно к трейдингу.

Теперь ближе к делу.

Один провокатор человек придумал расхожее рассуждение. Вероятность цены акции вырасти в 2 раза такова же, как и упасть в 2 раза (принимаем гипотезу эффективного рынка). Допустим, акция стоит $1. Тогда, стоя в лонге, в случае роста в 2 раза с вероятностью 50% мы зарабатываем $1, а в случае падения в 2 раза c вероятностью 50% теряем $0.5. Матожидание +$0.25, соответственно, акции нужно только покупать. Buy&Hold Forever!

Встреча трейдеров на Эльбе.

( Читать дальше )

Плечи, проскальзывания, иллюзии

- 08 августа 2018, 10:52

- |

Далее везде рассматривается период с 2010 года по второй квартал 2018 года, фРТС.

Второй квартал вышел убыточным у меня, очередной раз проанализировал все спекулятивные сделки и подумал, можно ли без потери прошлой доходности уменьшить убытки этого квартала. Поковырялся, оказалось, что вполне можно и улучшение на переподгонку не тянет. Внес изменения в торгуемые алгоритмы и можно дальше ждать выхода из просадки. Получилось следующее:

Аж целых 35% годовых. Мне понравилось. Думаю дальше. Уж очень хочется побыстрее из просадки выйти. А как этого добиться в линейной торговле? Либо наверняка знать будущее, либо повысить частоту сделок. Как её повысить, если у меня реверсная система? Добавить тэйк-профит и снова заходить по тому же тренду при откатах. Погонял разные варианты. Получилось симпатично.

( Читать дальше )

План-проспект будущей книги «Алгоритмический квантовый трейдинг на основе кибернетических технологий»

- 07 августа 2018, 14:18

- |

В книге показана реализация концепции алгоритмического квантового трейдинга на основе кибернетических технологий.

Книга необычна и существенно отличается от известных книг по трейдингу и книг «классиков».

Трейдинг в ней рассматривается как непростая научно-техническая задача, но решение которой, в отличие от известных книг, имеет строгое математическое обоснование. Кроме математики, используются методы теории оптимального управления, обработки сигналов, теории автоматизации технологических процессов и др.

Не ищите в книге материалов про психологию, про японские свечи, про линии поддержки и сопротивления, про уровни, про скользяшки, про волны, про паттерны и т.п.

В книге нет рассуждений о «тяжелой судьбе» трейдеров и в целом отсутствуют обычные для книг по данной теме трейдерские «словесные кружева».

Короче, в книге нет классического теханализа и нет психологии за ненадобностью – здесь будет все другое для подготовленной публики, интересующейся алгоритмическим трейдингом.

( Читать дальше )

Альтернативная опционометрика (часть 3)

- 05 июня 2018, 09:51

- |

Начало здесь:

Часть 1 smart-lab.ru/blog/474365.php

часть 2 smart-lab.ru/blog/474597.php

Как упоминалось во второй части: для своих расчетов я беру цены опционов непосредственно из таблицы опционов в реальном времени. Цену стредла я обозначаю буквой А в связи с визуальной сходностью.

Цены опционов на других страйках можно представить как функцию:

F(А, х), где А – стредл на центральном страйке; х – расстояние в пунктах от центрального страйка (цены базового актива).

Имея цену опциона на центральном страйке (с нулевым смещением в какую-либо сторону) можем рассчитать цены опционов на других страйках. Для такого расчета есть формула, которую я называю «эталонной». Ее вывод с пояснениями и рисунками занимает 7 листов формата А4. На написание этой формулы и осознание всех факторов действующих на цену у меня ушло три года. Поэтому, эталонная формула не будет раскрыта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал