Избранное трейдера Донских Даниил

Дивиденды гос компаний: интрига ближайших месяцев

- 07 февраля 2016, 21:16

- |

Но самое интересное- это дискуссии, которые происходят в правительстве о предполагаемом размере отчислений от чистой прибыли компаний с гос участием направляемой на дивиденды.

Сейчас ни для кого не секрет, что бюджет остро нуждается в дополнительных доходах и вот Росимущество проявило инициативу по увеличению доходов бюджета за счет роста дивидендов от компаний с гос участием. Цитирую «Интерфакс»." :

«Росимущество внесло в правительство предложение о возможном увеличении максимального порога по дивидендам госкомпаний до 50%. Об этом заявила глава Росимущества Ольга Дергунова

Сейчас порог составляет 25%. «Это наше предложение, пока никаких решений нет», — уточнила Дергунова.

«Мы предложили в принципе рассмотреть вопрос увеличения. Сейчас порог считается и обсуждается. Цифры еще не установлены», — добавила она.

Подобная мера, сообщила глава ведомства, может принести бюджету дополнительные 110 млрд руб. Речь, по ее словам, идет уже о дивидендах по итогам 2015 года»

На мой взгляд, такое предложение выглядит логичным. В предыдущие годы компании с гос участием 75% могли использовать на цели самих компаний, а в трудные годы пусть поделятся с бюджетом ( и с миноритариями тоже :), я согласна )

Кроме того, часть гос корпораций УЖЕ применяют такую норму отчисления ЧП на дивиденды.

Как пример, можно привести ОАО Западный Центр Судостроения, в котором 100% акций принадлежит гос корпорации Акционерное общество «Объединенная судостроительная корпорация», ЗСЦ уже по итогам 2013 года получал в виде дивидендов по 50% ЧП от своих дочерних компаний ОАО «Адмиралтейские верфи» ( доли владения: РИ 23,437% УК, ЗЦС 76,563% УК) и ОАО «СП «ЭРА» ( владелец ОАО ЗЦС 99,99% ) Эти компании не торгуются на ММВБ, но торгуется одна из дочек ОАО ЗЦС, глубокоэшелонированный Выборгский судостроительный завод (ВСЗ). Жаль, что три предыдущих года у ВСЗ были убыточными, но по итогам 9 мес 2015 года у ВСЗ уже есть чистая прибыль. Ждём итогового отчета ВСЗ за 2015 год

Вернёмся к истории выплат дивидендов в размере 25% ЧП компаниями с гос участием.

Во время предвыборной компании, может быть, в надежде привлечь голоса инвесторов на свою сторону:) Путин пообещал, что все госкомпании будут выплачивать акционерам 25% от чистой прибыли в виде дивидендов

Представители государства в советах директоров госкомпаний и госбанков должны были обеспечить выплату дивидендов в 25% от чистой прибыли как самими госкомпаниями, так и их «дочками»

В тот период эти обещания носили рекомендательный характер.

Затем вышло соответствующее распоряжения правительства № 2083-р от 12 ноября 2011 года. Формулировка 1 раздела этого документа такова:

«1. Федеральным органам исполнительной власти при формировании позиции акционера — Российской Федерации в акционерных обществах, акции которых находятся в федеральной собственности (далее — акционерные общества):

а) по вопросам выплаты дивидендов следует руководствоваться следующими положениями:

направление на выплату дивидендов не менее 25 процентов чистой прибыли акционерного общества»

Это распоряжение вышло в ноябре 2011 года и уже действовало во время Большого Дивидендного Сезона (БДС) 2012года.

Это было самое четкое и понятное постановление. Мамы и дочки должны были платить 25% ЧП по РСБУ на дивиденды. Можно было легко посчитать размер дивиденда на акцию, зная ЧП и количество акций. Кроме того, количество эмитентов, торгуемых на ММВБ и попадающих под действие это нормы было больше, так как под распоряжение попадали и «дочки» компаний с гос участием.

Минимальный объем отчисления дивидендов для государственных акционерных обществ сейчас составляет 25% от чистой прибыли по российской финансовой отчетности (РСБУ). Норма действует с ноября 2012 года. В 2013 году Минфин предлагал поднять минимальный порог дивидендов госкомпаний до 35% от прибыли, но предложение не поддержали в правительстве.Кроме того, Минфин предложил при определении чистой прибыли руководствоваться не РСБУ, а МФСО.

Ни в 2013году, ни в 2014 году норма 35% от ЧП так и не была принята.

Но 2015 год стал самым сложным годом для бюджета и 2016 обещает быть ещё сложнее. Очевидно, что искать дополнительные источники пополнения бюджета всё-таки придётся.

Федеральная антимонопольная служба (ФАС) выступила за индивидуальный подход к вопросу о норме выплаты дивидендов конкретно для каждой госкомпании, сообщает «Интерфакс» в четверг, 4 февраля 2016г, со ссылкой на главу антимонопольного ведомства Игоря Артемьева.

«Бюджету нужны деньги, но компании тоже не должны быть уничтожены», — пояснил свою позицию Артемьев. Так руководитель ведомства прокомментировал предложение ведомств увеличить нормы выплат дивидендов компаниями с госучастием с действующих 25% до 50% от прибыли. По мнению Артемьева, властям следует каждый раз «отдельно обсуждать (размер дивидендов) по каждой компании», отмечает агентство.

Ранее глава Минпромторга Денис Мантуров выступил за компромисс в этом вопросе, передает агентство. «Это, конечно же, будет определенным обременением, но мы всегда за компромисс», говорил он, комментируя отношение министерства к этой инициативе. «Если будет такая возможность, значит, будем исполнять такое решение», — заключил Мантуров.

3 февраля глава Минэкономразвития Алексей Улюкаев заявил, что его ведомство поддерживает позицию Росимущества о повышении минимального уровня дивидендов госкомпаний с 25% до 50% от прибыли. Он также одобрил предложение ведомства о переходе на международные стандарты финансовой отчетности, добавив, что сейчас этот вопрос проходит межведомственное согласование.

Ведомства спорят меж собой, страсти накаляются :) Будем ждать окончательного решения этого вопроса. Миноритарии выиграют от любого повышения размеров дивидендов :).

Но вот как-то кажется, что примут всё-таки норму в 35%. Так сказать среднюю величину :)

Удачной вам дивидендной охоты!

- комментировать

- ★15

- Комментарии ( 47 )

Сравнение кризисов 91, 98, 09, текущего + статистика по отраслям и регионам

- 07 февраля 2016, 11:08

- |

США. Новый провал буровых на нефть (-31 шт)

- 05 февраля 2016, 21:03

- |

Общее количество работающих буровых в США показало сильный провал (-48 шт). Число буровых на нефть сократилось на 31 шт. или на 6,2%. Всего работающих буровых на нефть осталось меньше одной трети (29,3%) от максимальных уровней.

( Читать дальше )

Впереди - величайший крах в истории !

- 05 февраля 2016, 18:50

- |

Дэвид Стокман, директор по бюджету в администрации президента США Рейгана, сообщает тревожные известия

«Овцы выстроились в очередь, и эта очередь на резню. Я не понимаю, как поколение беби-бума, которое выходит сейчас пенсию со скоростью 10000 челов в день, сможет пережить крах своих биржевых сбережений, а это ровно то, что ожидает их впереди. Поэтому я считаю это опасным, когда этот пузырь лопнет, его лохмотья ударят по экономике простых людей. Этот крах будет больше, чем любой крах в истории. Мы надували этот пузырь с начала 90-х. Крах дот-комов или крах недвиги — были только небольшими коррекциями, которым не дали отработать нормально. Гниль не убрали из системы, из-за вмешательства центробанков, наводнивших ее стимуляцией и ликвидностью. Теперь мы идем к концу. Думаю, всю мировую экономику накроет не имевший аналогов в истории дефляционный армагеддец, который обрушит рынки по всему миру — ибо они были переоценены путем печати денег и потока ликвидности».

usawatchdog.com/investors-heading-for-slaughter-one-more-time-david-stockman/

Wallmart закрывает 154 магазина // Две карты

- 05 февраля 2016, 17:29

- |

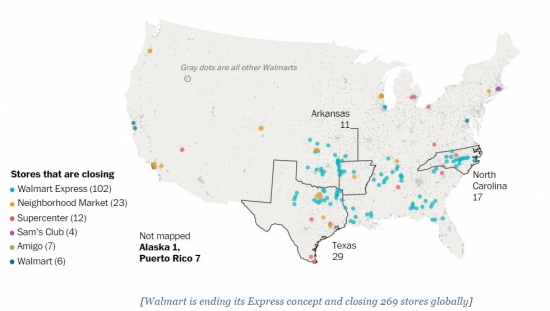

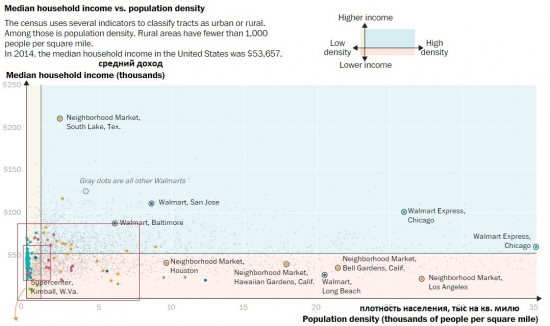

Но все же не из-за онлайн продаж, а убирают магазины из мест низкой концентрации населения (второй график). Может случайность, но закрываются в регионах добычи угля и нефти/газа. Всего сеть 4,5 тыс. магазинов.

https://www.washingtonpost.com/graphics/business/walmart-closings/

Рис. 1: Карта закрывающихся магазинов

Рис. 2: Карта позиционирования магазинов как сельских (их больше в зоне редкого и бедного населения) и закрытие крайних, самых малодоходных точек.

( Читать дальше )

Шорт в золоте. Обоснование по Эллиотту и циклам.

- 05 февраля 2016, 14:22

- |

Сегодня ночью я открыл шорт в золоте по цене 1154.93 (не очень удачно, ибо цена на момент напейсания поста 1158.31). Стоп по биду 1191.68. Цели — ниже 1046. Соотношение риск-прибыль сами можете посчитать.

Основания для открытия позиции:

1. Разметка по эллиотту. Как я и предполагал, мы достигли диапазона целей коррекции и даже слегка вышли за него.

( Читать дальше )

Как правильно покупать акции: советы экспертов

- 05 февраля 2016, 14:20

- |

Отключите «шум», который доносится с Уолл-стрит, и прислушайтесь к своему внутреннему голосу. Советы по покупке акций можно услышать повсюду — по телевидению, на встрече с друзьями, в спортзале и т.д. Да и сами вы можете найти акции, устойчивый рост которых кажется непоколебимым.

Отключите «шум», который доносится с Уолл-стрит, и прислушайтесь к своему внутреннему голосу. Советы по покупке акций можно услышать повсюду — по телевидению, на встрече с друзьями, в спортзале и т.д. Да и сами вы можете найти акции, устойчивый рост которых кажется непоколебимым.

«Возьмите любую акцию, и найдется человек, который сможет придумать, почему ее стоит купить», — сказал Даг Куден, руководитель направления акций в инвестиционной компании Seneca Capital Management.

На что нужно обращать внимание при покупке акций

Чтобы акция начала двигаться, нужен какой-то катализатор. Это может быть новый продукт, смена руководства компании или завоевание лидерства на рынке. Нахождение горячего сектора может быть полезным, но не стоит рассчитывать на то, что все акции из этого сектора сразу же начнут расти. Помните, что компания из хорошей индустрии — не обязательно хорошая акция.

( Читать дальше )

Долг, мораль и цикл

- 10 февраля 2015, 14:11

- |

В сердце долгового конфликта межу Грецией и ее европейскими партнерами — понятия морали в отношении долга и экономики; эти проблемы провоцируют самые горячие дискуссии уже не одну тысячу лет. Идея начисления процентов на долги появилась еще в 1800-х годах до нашей эры, в эпоху вавилонского царя Хаммурапи. Его кодекс устанавливал максимальный процент по зерновым займам на уровне 33.3%, по долгам в серебре можно было требовать сверху еще 20%. Очень большое внимание уделялось «справедливости». Так, те, кто одалживал на время крупный рогатый скот своим соседям имел право претендовать на часть или всех телят, родившихся в «кредитный период». Шумеры для обозначения процентов использовали слово mas, которое переводится как «телята». Между тем, Аристотель утверждал, что инертный актив, который не приносит плодов — например — серебро, не должен облагаться процентами.

Понятие ростовщичество (взимание чрезмерно высоких процентов) ввела католическая церковь, хотя притча о талантах намекает на то, что деньги должны работать. см. Евангелие от Матвея 25:27. Затем появилась концепция эффективных и неэффективных займов: одолжи деньги соседу на лечение, и не жди от него никаких процентов; но коль скоро он получил деньги в долг, чтобы начать свое дело, то с него причитается. В целом, кредитор считался главным аморалом в этой сделке, а должник вызывал сочувствие, будучи страдальцем, который не мог расплатиться с жадным ростовщиком. Но вот проблема. Кредиторы рисковали, они могли не получить назад свои деньги, поэтому должен были требовать более высокий процент, чтобы компенсировать потенциальные убытки, но ограничения по ставкам не давали им развернуться.

( Читать дальше )

Советы начинающим опционщикам

- 07 января 2015, 01:01

- |

Собственно сами советы

1. дельту надо держать около нуля чтобы не парится по поводу направления движения. дельта -1 равносильна 1 контракту в шорт, дельта +1 равносильна 1 контракту в лонг

2. чем больше тетта тем лучше и тем больше бабла капает на счет тупо ничего не делая

3. гамма слишком маленькая на неё лучше вообще не смотреть, показывает насколько может измениться дельта

4. вега показывает насколько можно вляпаться при увеличении волатильности

5. играть от покупки опционов вообще не нужно, чем меньше покупаешь тем больше заработаешь

6. красная дуга показывает при какой цене на данную секунду будет прибыль, синяя к концу экспирации.

7. хеджить позу надо но невсегда, иногда можно и даже нужно надеятся что авось пронесет

8. можно вляпаться с ГОм, так что на 100% ГО задействовать не стоит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал