Избранное трейдера Артем

Расчет финансового результата в конце года: сальдирование убытка, оплата налога, возврат НДФЛ

- 21 декабря 2018, 19:25

- |

Друзья, доброго времени суток.

Очень много сейчас поступает вопросов, которые касаются расчета НДФЛ, сальдирования убытков, возврата налога.

Я хочу для вас сделать онлайн трансляцию. Возможно, что присутствовать на прямом эфире смогут не все. Но вы сможете посмотреть эфир в записи. И по окончании моего эфира вы в комментариях сможете добавить свои вопросы. Я обязательно опубликую его здесь.

Заранее принимаю все вопросы, которые касаются фондового рынка (иностранный и наш российский). Пишите свои вопросы любой сложности, я подготовлю ответы и расскажу вам.

- комментировать

- ★16

- Комментарии ( 59 )

Сравнительный анализ цены акций ВТБ и Сбербанка.

- 08 декабря 2018, 00:37

- |

Так как в электроэнергетике не вижу ничего перспективного (сети Ливинский цифровизацией убивает, а генераторы правительство вредными законами), последнее время мне интересен банковский сектор. Так как угрозой санкций его укатали ниже плинтуса, а прибыли там растут несмотря ни на что.

Сразу оговорюсь, мой подход не спекулянтский и не проторговка новостей. Скорее, Value Investing по Грэму и Додду. Поиск недооценённых компаний, покупка и ожидание, когда рынок справедливо оценит.

Не буду здесь ничего писать про качество менеджмента. Я верю во всё хорошее, и что плохой (по мнению многих) менеджмент ВТБ не сделает больше ничего плохого, а наоборот, сполна воспользуется сегодняшним преимущественным положением перед всеми остальными (кроме Сбербанка). В принципе, за последний год он сделал только 2 стратегические ошибки: покупка Магнита и выплата неоправданно высоких дивидендов. Если б не они, я бы поставил ему 5 баллов.

И не буду ничего писать про положение в банковской системе страны. Оно охуительное, у обоих. Все остальные банки завидуют и скрежещут зубами.

( Читать дальше )

EN+ или РУСАЛ. Разбираемся во что лучше инвестировать.

- 30 сентября 2018, 15:03

- |

Для ответа на данный вопрос неплохо в начале разобрать отличия данных компаний. Если РУСАЛ является вертикально интегрированной компанией, то в EN+ добавляется еще одно звено вертикальной интеграции, а именно производство электроэнергии так необходимой для энергоемкой алюминиевой промышленности.

Полный портфель активов EN+ помимо алюминиевого и генерирующего сегмента содержит: добычу угля — для 11 теплоэлектростанций Евросибэнерго, завод КраМЗ — занимается выпуском конечной алюминиевой продукции, SMR — вертикально интегрированная компания, занимающаяся производством ферромолибдена.

( Читать дальше )

Нефтяной сектор. Часть 1.

- 09 сентября 2018, 18:30

- |

Итак, начнем.

Одним из самых востребованных ресурсов с 19 века считается нефть, раньше из нее получали керосин для горелок, а бензин сливали, как отходы. По мере развития промышленности и бензину нашли применение, а также различным маслам, мазутам и т.д. Сейчас даже в пищевой промышленности некоторые продукты делают из нефти.

( Читать дальше )

Сводка по эмитентам. Итоги 1 полугодия 2018 года

- 03 сентября 2018, 22:43

- |

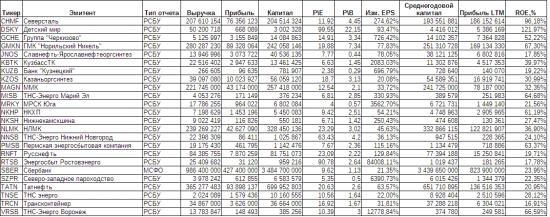

ROE и прибыль

В этом списке те компании, которые показывают хороший ROE (>15%) и прибыль выше на 20% и больше по сравнению с первым полугодием 2017 года (картинка увеличивается, если на неё кликнуть).

ROE считается как отношение заработанной чистой прибыли за последние 12 месяцев («Прибыль LTM») к среднегодовому капиталу. В этом и следующих рейтингах коэффициенты P\E и P\B рассчитывались по котировкам 31.08.2018.

Вышли в прибыль

В этот список попали компании, которые показали прибыль по сравнению с убытками за соответствующий квартал прошлого года.

( Читать дальше )

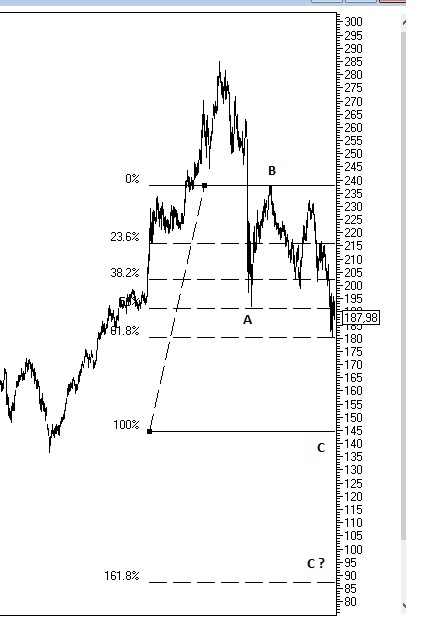

Сбербанк на 90

- 16 августа 2018, 09:10

- |

Их должны протестировать на прочность.

Если волна А была, то развитие волны С должно быть 100% от А или 161 %

!61 вый процент приводит нас в зону 145.

Но это промежуточная зона и никогда среднего не бывает и 145 пробьют вплоть до 120

90 должны потрогать также ка хочется трогать красивую женщину.

А Сбербанк это красивая женщина!

Если торговая война примет для нас печальный оборот и уровень 90 не устоит

тогда 285 *012= 35 рублей.

Это 261 уровень — полный жесткач- тогда все пойдут на завод, зарплата 40 $ и в этот момент никто не вспомнит «ой, надо прикупить сбербанк».

А именно такого момента и надо дождаться.

Мануал по торговле с плечами. Важная информация!

- 01 августа 2018, 16:35

- |

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

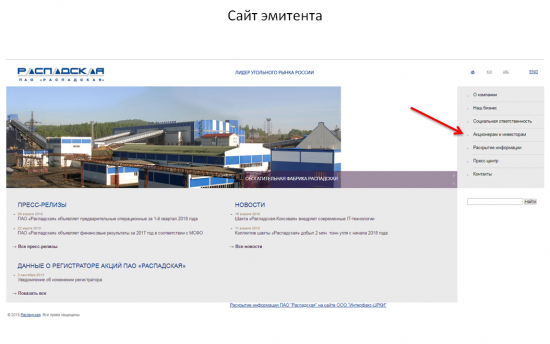

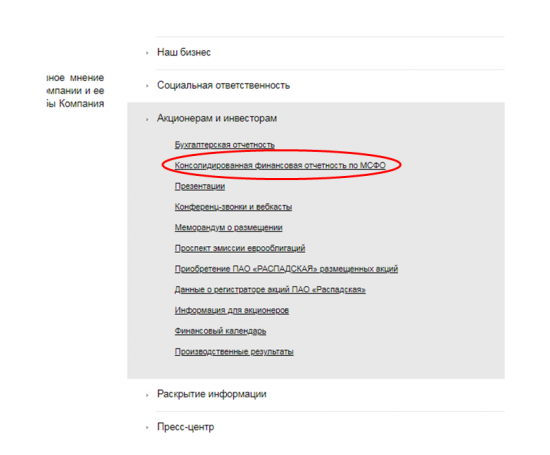

Гайд по краткому анализу. Обзор Распадской.

- 13 июня 2018, 15:28

- |

Подготовил для вас материал по краткому обзору/фундаментальному анализу компании.

Сегодня решил рассмотреть бумагу, которая также находится в моем портфеле.

Распадская — крупная угольная компания. Добывает и обрабатывает уголь.

Вначале будет описание, как оценивать компанию по основным показателям с использованием МСФО (Международный стандарт финансовой отчетности), после чего экспресс обзор результатов и динамика основных показателей.

Итак, заходим на сайт эмитента, ищем вкладку..

Далее..

( Читать дальше )

Портфель на принципе Стратегического Инвестирования - прошло 2 года

- 15 апреля 2018, 17:48

- |

Василий шортит Сиплого. Терракотовый рельеф. I-II вв. Рим.

2 года назад, по дороге с собрания акционеров Дедушки Баффета, я решил начать вести публичный портфель, основанный на принципах стратегического инвестирования мистера Портера.

Мой портфель — 100% пассивный, так как для реализации стратегических преимуществ компании требуется время и терпение.

В конце концов, как говорил Дедушка Баффетт (лично мне за рюмкой черри кока-колы): «Запомни, Андрюха: рынок акций — это инструмент перераспределения капитала от активных к терпеливым.»

Пока Василий титаническими усилиями, как Геракл Лернейскую гидру, шортит Сиплого и пытается выбраться на поверхность из просадки, пока одна половина смартлаба продает волатильность другой половине, а на вырученные деньги покупает еще какую то труднопонимаемую ацкую фигню, мой портфель покрывается пылью с паутиной и продолжает расти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал