Избранное трейдера Василий Олейник

РТС долгосрочно: вверх. Ну и немного критики Олейника.

- 01 августа 2013, 23:36

- |

ГОВОРЯ ПРОЩЕ: РЫНОК США РАСТЕТ НОМИНАЛЬНО. ЗА СЧЕТ ИНФЛЯЦИИ. ЦЕЛЬ ФРС — ПЕРЕТЯНУТЬ ВСЁ ОДЕЯЛО НА СЕБЯ, ВСЕ СРЕДСТВА В БАКСЫ, ПУТЕМ ПЕРЕМЕНИВАНИЯ ВАС КАК ТРЕЙДЕРОВ НА СМЕ (В ПЕРВУЮ ОЧЕРЕДЬ, ФОНДОВ КОНЕЧНО — ВЕДЬ РЫНОК США ТИХАЯ ГАВАНЬ, РАСТЕТ И БУДЕТ РАСТИ), ЛЮДЕЙ В ДОЛЛАРОВЫЕ ИНЕТ-МАГАЗИНЫ И ПРОЧЕЕ. А ТЕПЕРЬ, ОТЧАСТИ ЧТОБЫ УРАВНОВЕСИТЬ ИНФЛЯЦИОННЫЕ ПРОЦЕССЫ И ДАТЬ «ВОЗДУХА» РУБЛЮ — ЕГО ОСЛАБЛЯЮТ. И НОМИНАЛЬНО НАШ РЫНОК ТОЖЕ БУДЕТ РАСТИ. НЫНЕШНИЙ ЦБ НЕ ТОТ ЧТО РАНЬШЕ, КУРС ПОМЕНЯЛСЯ. Связывать ослабление рубля с «Риски в российской экономике за последние полгода существенно увеличились» ©В.Олейник — это в корне неверно.

- комментировать

- ★1

- Комментарии ( 42 )

Истина у всех своя!

- 31 июля 2013, 11:17

- |

Примерно с февраля месяца наш рынок находится в понижающемся тренде. Но тренд не бывает без определенных отрезков консолидации (боковика). Боковик часто вносит в наши головы чувство неопределенности и неуверенности. Так как много трейдеров на этом часто теряют деньги, хотелось бы остановиться именно на умении распознавать, когда заканчивается тренд или начинается боковик.

В последнее время некоторые из моих читателей стали задавать именно такие вопросы! Хочу отметить, что не занимаюсь обучением, а тем более индивидуально! Но помочь людям необходимо и я хотел бы порекомендовать обратиться к трудам тех немногих профессионалов, которые уже так или иначе описали подобные рыночные движения!

Итак, поехали!

" Как понять окончание тренда с точки зрения математики?

1. Затухание движения, импульса. Обычно можно смотреть по соотношению n бара/n-k бару, где k – некий оптимизированный коэффициент. Если на дневках, то допустим пятница к пятнице, если рост замедляется, то рынок может впасть в боковик. Опасность в том, что маркетмейкеры стали закрывать эту брешь и рынок может расти ступеньками. Восходящий тренд, далее очень узкий и короткий боковик, потом опять тренд, снова узкий боковик и опять тренд. Часто можно видеть в интрадее. Метод работает, но далеко не всегда.

( Читать дальше )

для себя

- 29 июля 2013, 09:45

- |

cashjournal.livejournal.com/14392.html

Это значит что ежегодно из твоих рублевых накоплений 31%

крадут (увеличением цен) прикрываясь инфляцией

Это значит что через определенный промежуток времени гарантированна

девальвация твоих рублевых накоплений

за последнии 20 лет нас по настоящему кинули три раза

и кунут еще не один раз

по определению в стране с высокой инфляцией,

не может быть сильной валюты,

рубль слабое звено, и только вопрос времени когда он

девальвируется по настоящему

Что такое деньги — деньги это набор товаров и услуг которые на них

можно приобрести,

Евро это одна из лучших валют мира, почему

что такое Евро

это испанское качественное вино — в 5 раз дешевле российского

( Читать дальше )

старый добрый грааль

- 28 июля 2013, 11:39

- |

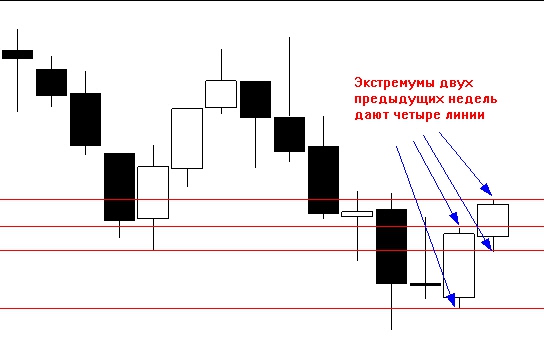

Системы работает на часовках. Но перед началом работы нужно открыть недельный график и провести на нем линии максимумов и минимумов предыдущих двух недель. В итоге получится четыре линии, которые для удобства назовем струной. Если какие то две струны достаточно близко, то их можно объединить в одну.

Сетапом для входа в позицию является обыкновенный зигзаг. Но только при условии, что он касается струны. Зигзагом назовем ломаную линию с двумя коленами. Пробой первого колена будет означать вход в позицию в сторону пробоя. Соответственно стоп выставляется за второе колено. Прибыль фиксируется по достижению следующей струны. В случае, если впереди струн нет (начался тренд), то целью движения является недельный ATR(10)- откладываем из точки входа средний размер недельного движения за последние 10 недель.

( Читать дальше )

Книга "Долгосрочные секреты краткосрочной торговли"

- 23 июля 2013, 13:53

- |

Прочитал книгу Ларри Уильямса «Долгосрочные секреты краткосрочной торговли».

Прочитал книгу Ларри Уильямса «Долгосрочные секреты краткосрочной торговли».

Книга весьма полезная, нашел подтверждение своим выводам. Однако, оценка — 4. Много лишнего, много описаний неинтересных торговых систем.

Выписал здесь всё самое лучшее и разбил на 4 части:

1. — Техника

2. — Выход из позиции

3. — О стопах

4. — Психология, философия

5. — О системном трейдинге

Техника

«Чего вам не надо делать, так это ловить падающие кинжалы, — и затем он добавлял: Вы должны подождать, пока они не воткнутся в пол и не перестанут дрожать, тогда и только тогда подбираете их. Это — лучший урок, который я усвоил более чем за 50 лет, видя, как люди теряют деньги».

…Это то, что имел в виду Ньютон, когда сказал, что объект, однажды приведенный в движение, стремится оставаться в движении. Об акциях и товарных фьючерсах можно сказать то же самое: начав двигаться в одном направлении, цена с наибольшей вероятностью будет продолжать идти в том же направлении.

( Читать дальше )

Четыре признака, что вы подсели на трейдинг...

- 20 июля 2013, 16:39

- |

Взято тут — http://www.wave-trading.ru/post/chetyre-priznaka-togo-chto-vy-podseli-na-treyding-347

Трейдинг может быть хорошим способом провести дождливый вечер, но может и очень быстро лишить вас средств к существованию. Финансовые рынки холодные и бесчувственные: они ничего не прощают, и с ними не стоит шутить. Грань между «хобби» и «пристрастием» очень тонка. Неконтролируемая торговля увеличит ваши операционные издержки, уровень стресса и время, которое можно было потратить на что-то важное в жизни.

Счет онлайн-брокера

До появления онлайновых брокеров желающие инвестировать должны были действовать через финансовых посредников, имеющих доступ к фондовым биржам, и называемых брокерскими фирмами. Процесс инвестирования был трудным и дорогостоящим, посредники пользовались возможностью вступить в игру и уменьшить операционные издержки. В 1969 году создание первой ECN (Electronic Communication Network, Внебиржевой торговой системы) проложило путь для онлайн-брокеров и навсегда изменило сферу торговли. ECN – сетевые системы, которые автоматически ищут на бирже вероятных покупателей для вероятных продавцов. Сегодня в современной форме мы видим этот принцип в бизнес-модели онлайн-брокеров.

( Читать дальше )

Ответ Фрейлику

- 20 июля 2013, 15:19

- |

Вот только скажи, ты не разобрался, как работает ecn, или специально вводишь людей в заблуждение? Если специально, то зачем?

А если не разобрался, то позволю себе кратко объяснить. Маркетмейкеры будут стоять на SPBEX (ну или как там она называется), а BEX будет направлять приходящие ордера на MOEX или SPBEX в зависимости от того, где в данный момент цена лучше. То есть ММ будут забирать поток, ТОЛЬКО когда дают ЛУЧШУЮ цену. И в чем же проблема для рядового трейдера? Он всегда будет получать лучшую цену, только теперь из более, чем одного источника. Ну а кроме того будет снижена комиссия на обеих площадках в результате конкурентной борьбы. Еще год назад мы не могли и мечать, чтобы ММВБ ввела коммиссию, зависящую от оборота, а сейчас это реальность. То есть еще не заработавший BEX уже работает на нас.

Шок! Скандальный отзыв о книге! Трейдеры-миллионеры.

- 19 июля 2013, 19:04

- |

Книга написана в стиле интервью гуру рынка, в конце каждой главы гуру даёт несколько советов. Подход к рынку у всех разный.

Я не могу сказать, что книга полная кака, ровно как невозможно сказать, что книга ничего не даёт. Скажем так, людям, которые в рынке уже разбираются, пусть и плоховато, данная книга очень поможет. Даны советы, рекомендации, некоторые мысли. Обратная ситуация с только пришедшими, тем, кто рынок не понимает, книга принесёт слив не одного депозита, т.к. идеи, которые пытаются передать «гуру», без должного понимания рынка — слив полный. Особенно понравился совет искать такие сделки, в которых можно встать против тренда, тем самым поймать всё движение. Или полагаться на чуйку (агга).

- Старайтесь разделить счета. Один для внутредневних спекуляций, другой для долгосрочного инвестирования.

- Бабло должноработать на вас.

- Планирование обязательно. Причём планирование не просто «если цена пойдёт на А я продам», а планирование рисков, планирование своей системы, бизнес-план короче.

- Торгуем по тренду.

- Убытки режем, стоп в конце движения подтягиваем ближе.

- Необходимо признавать свои ошибки и крыть позицию, даже если вы думаете «хуже быть не может»

- Перед входом в позицию знайте, где вас выбьет по СЛ. Иными словами думайте не о потенциальной прибыли, а о возможном убытке.

- Нужно быть избирательным в сделках. Выпедриваться. Словно вы на ара-рынке.

- Необходимо отбросить свою нужду в бабле, т.к. желание заработать бабла, всегда приносит убыток.

- Желание быстро поднять бабла или вернуть утраченное, так же, посадит вас в лужу.

- Самые крупные тренды идут на фундаментале, но это не значит, что технически их начало не увидеть.

- На рынке остаётся тот человек, который несмотря на все взлёты, падения, смог выжить (сохранить свой депозит). Чем больше вы остаётесь в рынке, тем больше вероятность, что рынок будет вас кормить досыта.

- Нельзя рисковать прибылью.

- Всегда имейте план Б. Не только на позицию или день но и в т.ч. на трейдинг.

- Ключ к счастью трейдера — уносить прибыль каждый день, пусть и по чуть-чуть.

- У вас может быть любая торговая система, хоть индикаторы. Однако, без понимания фона рынка, всё это — хлам.

- Понимание приходит с опытом. Обучиться можно технике и видению рынка, но не пониманию.

- Трейдер который перестал развиваться, перестаёт быть трейдером.

- Трейдинг это не легко.

- Нужно отдыхать

- Нужно любить рынок

( Читать дальше )

Большой водораздел

- 19 июля 2013, 17:47

- |

Именно здесь находится уже фактически двухлетний среднесрочный уровень разделения бычьего и медвежьего рынков в рамках долгосрочного медвежьего тренда, рамки которого отчётливо вычертились с апреля 2011 г. и усугубились в августе 2011 г. Если смотреть более глобально, то долгосрочный медвежий рынок существует с 2008 г., после развернувшегося с осени сильного падения на всех мировых рынках, однако масштабный выкуп на минимумах российского рынка крупными банками, нерезидентами и другими институциональными инвесторами дали возможность рынку отрисовать ещё одну волну снижения по индексу РТС от уровня в 2100 пунктов в апреле 2011 г., после которого рынок до сих пор так и не был выше ни разу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал