Избранное трейдера Evgenus

Очередное QE от ФРС приближается

- 25 мая 2019, 19:00

- |

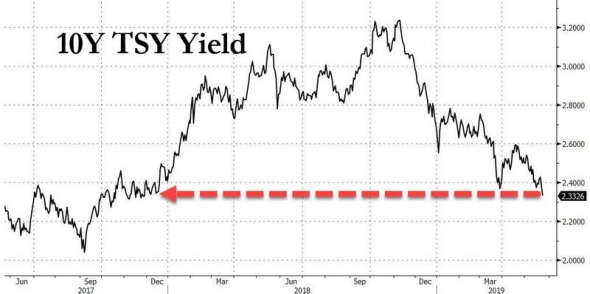

На фоне эскалации торговой войны США с Китаем и ухудшения прогнозов по мировой экономике на денежном рынке США произошло знаменательное событие — доходность 10-летних трежерис упала ниже ставки ФРС (2,38% на текущий момент) и составила рекордные 2,3238% годовых:

(Доходности 3-летних (синяя линия), 5-летних (красная линия) и 10-летних (золотая линия) гособлигаций США и динамика ставки ФРС (выделена зеленым))

Статистика за последние семь бизнес-циклов говорит нам о том, что после этого экономика США погружалась в рецессию со средней продолжительностью в 15 месяцев. При этом бычье ралли на рынке 10-леток началось еще осенью прошлого года и развивалось практически безоткатно:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

Бэнкинг по-русски: 4.5 трлн невозвратов и неликвидов и другие новости АСВ

- 17 мая 2019, 19:01

- |

1prime.ru/finance/20190516/829978666.html

В банках-участниках ССВ обслуживается 2,6 миллиона застрахованных вкладов малых предприятий (без учета счетов с нулевыми остатками). При этом остатки на 89% счетов таких компаний не превышают 1,4 миллиона рублей.

Чтобы представить долю страхования малых предприятий в общем объеме страхования вкладов, приведу несколько цифр: общий объем застрахованных вкладов составил 31,68 триллиона рублей, в том числе на счетах физических лиц — 28,57 триллиона рублей (включая 0,57 триллиона рублей на счетах ИП); на счетах малых предприятий — 3,11 триллиона рублей (+11% к остаткам вкладов физических лиц).

Объем страховой ответственности (потенциальных выплат Агентства, без учета консолидации счетов по вкладчикам и встречных требований) оценивается в размере 20,17 трлн руб. (63,7% объема вкладов), в том числе по вкладам физлиц — 19,42 триллиона рублей, включая 0,33 триллиона рублей по счетам ИП; по вкладам малых предприятий — 0,75 триллиона рублей (+4% к объему ответственности по физическим лицам).

( Читать дальше )

Сказ о том, как я с банком Открытие галку в договоре делил))

- 16 мая 2019, 14:13

- |

Суть ситуации.

При открытии вклада физ лица, при подписании договора, сотрудником банка мне был предоставлен договор с проставленными изначально галками под пунктами договора.При том что я не был согласен с некоторыми пунктами договора, в частности п 5 «Рекламные услуги» и п 7 «кредитная история». После того как я попросил убрать проставленные согласия под данными пунктами, сотрудник банка отказался проделать данную архисложную процедуру и позвал на помощь другого сотрудника, видимо вышестоящего по должности.Подошедший сотрудник банка заверил что проставленные галки под данными пункта убрать не возможно. На мой прямой вопрос, в курсе ли она что это прямое нарушение ст 16 ЗоЗПП получил заверения что они в курсе и предложение обратится в другой банк за открытием вклада. Таким образом дав мне понять, что на законы банку плевать. В итоге написал заявление по данной проблеме, открыл один вклад.

( Читать дальше )

Как меня развел ФИНАМ :)

- 16 мая 2019, 12:37

- |

Настоящее сообщение я подготовил для участников торгов на фондовом рынке США.

Я — среднесрочный инвестор, торгую на рынке США с 2016г

Свой портфель я формирую, в том числе, исходя из анализа дивидендной политики. В ФИНАМЕ открыл счет в начале 2019г.

Потихоньку размещаю средства...

Стали заходить дивы и… о чудо :(

1. ФИНАМ снимает с меня не 13%, а 15% подоходного налога («Налог 15 % удерживается в виду того, что вышестоящий брокер не раскрывает физических лиц перед налоговым органом США. Налог 15% удерживается как с Брокера — юридического лица.»)

2.ФИНАМ снимает с меня 3% от всей суммы дивов! («Комиссия за перечислите дивидендов вышестоящим брокером 3%»)

На мои вопросы был ответ, что ФИНАМ планирует поменять вышестоящего брокера в следующем году, но мне от этого не легче...

Вообщем, принимая решение о торговле на зарубежных фондовых рынка через ФИНАМ учитывайте эту информацию.

Всем Банзай

Как обманывают с облигациями. ОФЗ

- 15 мая 2019, 20:27

- |

навеяно большим размещением в ОФЗ

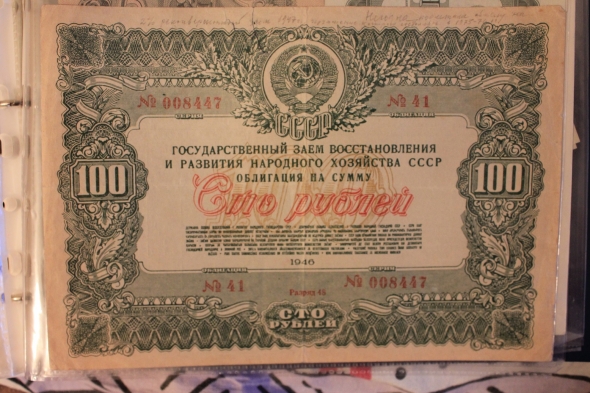

Это было давно в 1956 году.

Моего пра-дедушку заставили приобрести облигации.

одна из них дожила до наших дней в назидание потомкам.

облигация на сумму 100 рублей 1946 года.

Это не очень большие деньги от зарплаты квалифицированного рабочего она была 12 000 рублей.

Обычного рабочего 5000 р Это в деньгах послевоенных, но дореформенных 47 г.

На облигации написано карандашом:

«негодна, подлежала обмену на 2% реконверсионный заем 1947 года, погашение которого состоялось в 1975-76 годах.»

но никаких процентов не выплачивалось — их просто потом погасили в 1975 году уже с учетом двух деноминаций 10:1 в 1947 и 10:1 в 1961 году.

Т.е в 1975 том за нее дали 1 рубль.

Для справки сахар стоил уже 90 копеек. Фактически дали 1 кг сахара.

****

Есть другая облигация 1956 года, ее тоже оставили в назидание потомках чтоб никогда не связывались с облигациями и со Сбербанком.

( Читать дальше )

Разобрался что такое Stock Buybacks на рынке США

- 11 мая 2019, 14:08

- |

Вчера вышло видео на моём любимом CNBC (потому что держу акции Comcast))), где за 7 минут доходчиво объяснили где худндеграбен (собака зарыта). Но видео на английском, не всем удобно будет смотреть, поэтому кратко изложу то, что смог понять.

История: Волна этих выкупов захватила фондовый рынок США пару лет назад, когда Президент Трамп подписал пакт (или акт) о снижении корпоративного налога (с 35 до 21%). Идея была в том, что бы оставить больше налички в самих компаниях. Я, считая себя либералом в экономике, был полностью ЗА такое решение, но всё оказалось сложнее.

Да, задумка хорошая: менеджеры компаний найдут лучшее применение деньгам, чем чиновники в Вашингтоне. Государственный долг растёт, зато компании могут больше вкладывать в развитие, науку, инновации, создание рабочих мест. И так произошло, на самом деле, но большая часть денег пошла на другое: обратный выкуп собственных акций.

( Читать дальше )

РЭЙ ДАЛИО. РАЗДАЧА ДЕНЕГ НЕИЗБЕЖНА

- 08 мая 2019, 09:17

- |

Немного образовательного контента в ленту. Буду благодарен за +, в знак благодарности за труды)

Как выглядит сейчас монетарная политика ключевых ЦБ? У двух из трех ключевых валют ставки на 0, а балансы ЦБ раздуты. Выкуплено практически все что можно, и даже чуть-чуть того, что нельзя. Возникает вопрос, а какие инструменты остались у властей для того, чтобы вывести экономику из следующего кризиса? Реальность такова, что монетарных инструментов практически не осталось.

Уже сейчас главные экономические визионеры обсуждают возможность внедрения Modern Monetary Theory, что является гибридом фискальной и монетарной политики. Эта концепция предполагает прямое стимулирование спроса за счет точечной выдачи денег населению. Форм такого стимулирования может быть бесконечное множество, это и налоговые льготы, и беспроцентные кредиты, и создание новых рабочих мест в социальных сферах, и даже просто денежные выплаты.

Сейчас не возникает вопрос, будет или не будет использована данная концепция на практике, вопрос лишь в ее форме. Поэтому каждый инвестор должен понимать, что это за концепция, какие изменения несет для экономики, какие активы будут значительно расти в цене, а главное, какие риски это принесет. Обо всем этом рассказал в видео:

Максим Соколов (группа ЛСР) - интервью Деловому Петербургу (01.04.2019)

- 05 мая 2019, 19:07

- |

- Половина сделок с недвигой сейчас — ипотека

- По нашим данным в Питере 37% сделок заключают приезжие, в Москве — в 2 раза меньше!

- Основной проект — строительство на намывных территориях Васильевского острова — 0,5 млн м2, 9 тыс квартир, 5 тыс парковок.

- Портфель недвижимости составляет 7,8 млн м2, этого хватит на 7 лет работы.

- Оптимизируем производственный бизнес, выводим то, что немаржинально, и не нужно для строительства: продали Гатчинский ДСК и Московский ДСК.

- Советую покупать акции ЛСР — выгодная инвестиция!

- Переговоров о слияниях не ведем, о продаже бизнеса тоже.

- Проект 1млн м2 на Ржевке держим в запасе, т.к. большой проект сложно начинать — надо много денег сразу инвестировать, а цена на квартиры пока не позволяет сходу иметь запас прочности для окупаемости.

- Развитие строительства в Новой Москве в несколько раз выше, чем в СПб. Территории в старой Москве не осталось, только под реновацию. В СПб еще территории есть.

Бизнес ЛСР становится очень чувствителен к уровню процентных ставок.

Как оценить благосостояние переезжающих в СПб — сложно сказать, но тоже фактор важный.

О повышении тарифа брокера Открытия. Простой разбор доходов и расходов

- 30 апреля 2019, 23:55

- |

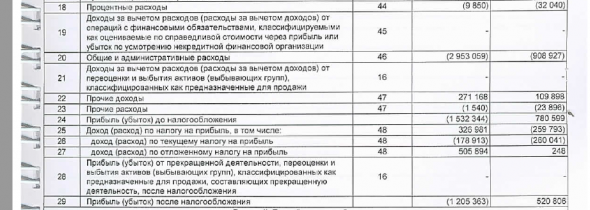

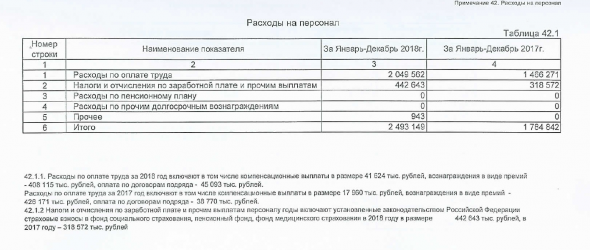

Давайте посмотрим годовой отчёт брокера Открытия.

Что я отметил, особо не напрягаясь в анализе?

Открытие получило убыток 1 млрд 507 млн рублей (против прибыли в 2017 -520 млн рублей)

Из-за существенного роста затрат на персонал ( после прихода ЦБ в Открытие наняли много новеньких или повысили оклад?). На персонал потратили 2.4 млрд рублей против 1.78 млрд в 2017.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал