Избранное трейдера Falcone

Наш первый стрим

- 13 октября 2017, 18:06

- |

- комментировать

- ★18

- Комментарии ( 14 )

Мюсли вслух - 91. К вопросу о скользящих средних

- 11 октября 2017, 18:09

- |

Уважаемый мною Vanuta утверждает в комментах к посту «Октябрь-2017. Время продавать», что скользящие средние не работают.

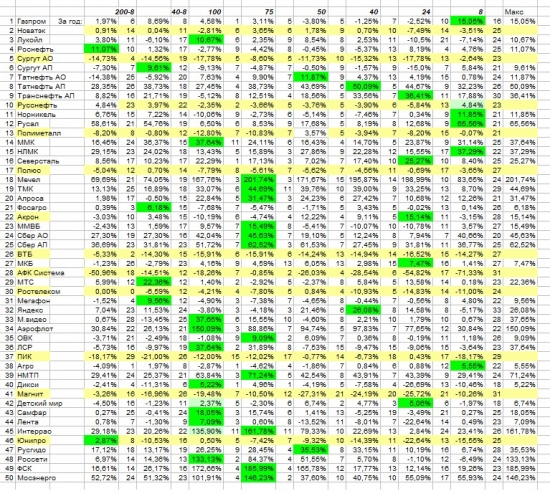

Вот тут ради интереса посчитал что можно заработать на скользящих за год по 50 наиболее ликвидным акциям. В каждой паре столбцов первый — заработанный/потерянный процент, второй — количество входов/выходов за год. Скользящие взяты простые (не экспоненциальные).

В первых столбцах (200-8 и 40-8) вход в позицию осуществлялся при превышении ценой значений 200-дневной и 8-дневной скользящей одновременно. Также и в следующих двух столбцах 40-дневной и 8-дневной. В следующих столбцах вход тупо при превышении ценой значения средней 100-дневной, 75-дневной и т.д. Результаты смотрите сами:

Всем успехов в торгах.)

История моего прибыльного трейдинга в 1 картинке (РТС)

- 10 октября 2017, 12:07

- |

Не припомню, чтобы до 2008 года кто-то активно торговал и зарабатывал на фьючерсе РТС.

Но с 2008 года этот инструмент стал просто невероятным. См. фазу II.

https://ru.tradingview.com/chart/EuyuB7u2/

Именно вместе со взрывом волы я сумел «настроиться» на этот рынок и начал делать деньги почти каждый месяц. Десятки а иногда сотни процентов на депозит ежемесячно. Прикол был в том, что я не отдавал себе отчета в том, что я обязан не собственному гению, а высокой волатильности/высокой неэффективности рынка. Я не стал триллиардером в 2008-2009 потому что торговал небольшими деньгами и действовал очень неуверенно.

В 2010 году мои результаты по понятным причинам снизились, но оставались положительными.

К 2011 году я подошел с макимальным количеством денег на счетах, именно поэтому в моменты, обведенные кружками, я заработал максимальное количество денег в рублях.

После того, как фазу II сменил 2013 год, я начал терять. 9 из 12 месяцев были убыточными. Я уже понимал, что все дело в воле, но думал что она вот-вот вернется.

Сектор №2 — это вся история моего прибыльного трейдинга на РФР.

Высокая вола 14-15 годов на РТСе была продиктована исключительно его валютной составляющей. РТС умер в 2013 году и до сих пор мертв.

Если убрать валюту из РТСа, он бы выглядел вот так:

( Читать дальше )

Со спекуляциями на рубле покончено?

- 10 октября 2017, 11:48

- |

График посмотреть можно тут: https://ru.tradingview.com/chart/250hmsYc/

I.

Причина простая — волы нет, рынок был чрезвычайно эффективным.

На эффективном (случайном) рынке только лохи, торгующие от уровней, могут думать, что они зарабатывают, используя техники усреднения.

II.

Эффективный рынок становится неэффективным. Появляется мощный тренд, продиктованный изменением фундаментальных показателей.

Всех лохов выносит вперед ногами с их стратегиями усреднения среднего с усреднением убытков. Всех. Продавцы волатильности идут туда же.

На обратной стороне появляются правильные пацаны (Буллы и рокибиты), которые делая правильные вещи, начинают систематически делать деньги на доллар-рубле.

III.

Период высокой волатильности был очень инерционным. вола спускается до нормальных значений 3й год. И вот, с лета 2017 стало казаться, что она вернулась туда, где была в 2010-2014 годах. До 2008 года вола на валюте была еще ниже. Важно понимать, что та вола, которая есть на рубле, может затянуться надолго, рынок становится все более эффективным, а значит здесь остается только лишь место для лохов с их тактиками усреднения, и другими тактиками, которые будут еще долго жить иллюзией что они делают деньги.

Так что пока наиболее вероятным выглядит сценарий, что дневные колебания доллар-рубля снизятся до величины <1% и там и останутся.

На месте рубле-торговцев я бы уже давно отсюда срулил, пока не появятся признаки взрыва волы, подкрепленные фундаментальными факторами. Вместо этого я уже второй год слышу стоны «маркетймейкер за**ал».

Модификация вертикальных объемов

- 08 октября 2017, 15:46

- |

Как оказалось, что объем рулит! Но совсем для других целей, чем я изначально предполагал. Я уже привык к такого рода «методологическим кувыркам», и вывел для себя два принципа:

1. Ни одна вещь не будет работать, если смотреть на нее не под тем углом, под которым она работает

2. Вероятно, любая (или почти любая) вещь заработает, если найти правильный угол, под которым на нее смотреть

Первой идеей было анализировать поведение цены на больших выбросах объема. В свече с большим объемом встречается множество участников рынка, это своего рода более широкая выборка, и потому ее форма может подсказать, в каком состоянии находится рынок на данный момент. Хорошее движение вверх или вниз — тут все понятно. Но и «ужатые» с обеих сторон тенями свечи с маленьким телом, и бросающие длинную тень в одну сторону, если в них много объема, могут быть спроецированы на дальнейшее движение, заключая в себе в сжатом виде его смысл.

( Читать дальше )

Трендов не существует!!!! И прочие иллюзии рынка!

- 06 октября 2017, 09:38

- |

1. Маркетмейкеры

2. Все остальные

Если вы маркетмейкер у вас 2 условия:

1. Бесконечные деньги (источник фондирования в разы выше собственного капитала)

2. Вы должны уметь, как можно более правильно, рассчитывать моментальную идеальную цену рынка и стоять от нее спредом (спред тоже расчитывается).

Если идеальная цена маркетмейкера продолжительное время выше рыночной это приведет к тому что маркетмейкер будет постоянно покупать рынок. Остальные участники увидят на графиках чудо тренды. Но это миф!!! Реально это всего лишь случайная серия идеальной цены! ( на малоликвидных несколько иначе).

В итоге — если вы маркетмейкер, вы отнимаете деньги у всех остальных. Если вы не маркетмейкер — вы всегда отнимаете деньги у маркетмейкера!

А тренды, это всего лишь следствие этого сложного многопараметрического нестационарного процесса.

Деньги любят счет или почему меня не волнуют ставки брокеров по марже

- 29 сентября 2017, 16:33

- |

В своем недавнем топике я объяснял, почему шорты лучше торговать на фьючерсе, а лонги на споте. Там же был и предложен метод, как можно, получая безрисковую ставку, торговать шорты по данным спота. Понятно, что все эти рассуждения не учитывали комиссии брокеров. И я в том топике предложил посчитать все За и Против, исходя из реальных условий. Вот и давайте проведем такие расчеты на примере моего личного счета. Что он из себя представляет?

RI – 50%

SBER, GAZP, GMKN, ROSN – по 12.5%

Si – 33%

OФЗ – 33%

Что из себя представляют приведенные %%? Это соотношение между полным лонгом по моим системам в соответствующем эмитенте по номиналу, рассчитанному по цене закрытия предыдущего дня к размеру счета, рассчитанному по тем же ценам. Так как в RI, SBER, GAZP, GMKN, ROSN торгуются по три трендовых торговых идеи, две из которых разбиваются на 2-3 торговых алгоритма с разными параметрами (у одной идеи оптимизируемый параметр один и на нем особо с портфелями не разбежишься) плюс еще в RI торгуется одна контртрендовая система с реальным таймфреймом пара часов. Поэтому в этой части портфеля полный лонг, как и полный шорт, дело нечастое (примерно по 30% времени в году). В Si торгуется одна идея с одним набором параметров, так как при среднем времени в позиции 12 с небольшим дней заморачиваться с портфелями тоже смысла большого не имеет, поэтому тут и полный лонг и полный шорт занимают примерно по 45% времени. Ну и в ОФЗ у меня банальный B&H.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал