Избранное трейдера Falcone

Как заработать на фондовом рынке

- 27 сентября 2016, 23:16

- |

1. Портфельный инвестор. Выбирай акции по канонам Уоррена Баффета. Купил, — и сиди на них как хомячок годами всё время, пока купленное предприятие соответствует критериям Баффета: низкий p/e, высокая рентабельность ROE, вменяемая долговая нагрузка, стабильная дивидендная политика… Выучите все эти прекрасные термины, — и вперёд.

2. Арбитраж. Между фьючерсом и акцией всегда есть разница в цене. Как правило — контанго. То есть фьючерс дороже акции примерно (но не точно) на величину ключевой ставки. Постоянно отслеживайте это контанго. Это легко делать в экселе. Выводите текущую таблицу КВИКа в эксель, и формулой считаете на сколько фьючерс дороже акции. Наблюдайте за этим волшебным параметром. Он называется спред. Очень часто спред начинает расти. Фьючерс резко дорожает, а акция остаётся на тех же уровнях. Это ваш шанс получить доходность гораздо выше ключевой ставки. Чтобы заработать, вам надо шоратнуть фьючерс, и тут же купить такой же объём акции. Взяли в замок эту разницу и дальше с наслаждением наблюдаете как она уменьшается, принося вам прибыль. Распад контанго происходит медленно, но верно, и приурочен к экспирации фьючерса. Но закрыться можно и гораздо раньше, если распад произошёл быстрее.

( Читать дальше )

- комментировать

- ★103

- Комментарии ( 37 )

Азбука теханализа. Выход из расходящейся фигуры.

- 27 сентября 2016, 21:20

- |

Истинный выход обусловлен фактическим реальным превышением спроса или предложения и не представляет из себя проблемы для его определения. Достаточно заметить что по мере расхождения фигуры либо быкам либо медведям не хватает силы сломить стопы соперников. Рынок разворачивается и с этого времени идет в сторону победителей.

Такая сиутация характерна для инвестиционных рынков, либо периодов.

Ложный выход связан с тем, что в инструменте отстутствует инвестиционная составляющая, и в борьбе быков и медведей никто не победил. Расходящаяся фигура успокаивается и переходит в сходящуюся. Зачастую возникает «Бриллиант». После схождения «заставить» рынок двигаться может либо ожидаемая новость, либо «раскачка» рынка крупным спекулянтом. Во втором случае и происходит ложный выход для набора позиции спекулянтом в нужную сторону. Рис2.

( Читать дальше )

Структурный продукт своими руками (пособие для будущих квалифицированных инвесторов).

- 27 сентября 2016, 20:05

- |

Некоторые брокеры (БКС, Айти Инвест, возможно и другие) предлагают как бы безрисковые структурные продукты на курс доллар/рубль. Суть примерно одна и та же, если курс уйдет выше некого барьера, получаете всю сумму вложенных средств плюс какие-то проценты, если не уйдет, возвращается сумма взноса.

Продажник моего брокера не только присылал мне эти предложения, но и упорно звонил и агитировал. Пришлось задуматься.

Вроде все понятно, но есть вопросики, на которые кто-то умный и знает ответы, но я нет. Привожу их ниже, может кому пригодится.

- Какой курс USD/RUB принимается за основу на начало и на конец продукта (SI, TOD, TOM)?

- В какой момент определяется курс входа.

- Не понимаю как рассчитать доходность, см. пример ниже, если не перешли барьер?

Исходные данные: сумма инвестирования 500 т. руб, вошли по курсу 64, барьер 68, курс на 15.12.2016 65.5., Коэффициент участия 81,25%

Курс вырос на 1.5 рубля. Расчет доходности ? - Барьер надо перешагнуть или достаточно на нем встать. Другими словами, отрезок или интервал?

( Читать дальше )

Торговый робот по аналогии с шахматной программой

- 26 сентября 2016, 10:52

- |

Насколько я знаю (а я не большой спец), шахматные программы имеют в себе такие составляющие:

— просчитанную таблицу 99.99 (а то и 100%) N первых ходов партий — т.н. таблица дебютов, наверное ходов на 10 точно

— функция подсчёта «стоимости»-рейтинга позиции, т.е. ранжирования, какая позиция для программы-игрока лучше из двух, трёх и M разных позиций

— эмулятор своих и чужих ходов (часть которая знает как ходят фигуры)

— функция принятия решения

дальше уже нюансы — как глубоко подсчитываются варианты (2-3 хода в глубину считается средней сложностью), какие оптимизации применяются (некоторые позиции заведомо проигрышные, а ходы глупые, на них не надо тратить время)

вот я и подумал что тут наверное есть много общего с программой по торговле.

— часть по оценке позиции

— эмулятор своих (покупка продажа) и чужих (ход цены) ходов

— база знаний (паттернов, искуственных нейронов, таблиц)

( Читать дальше )

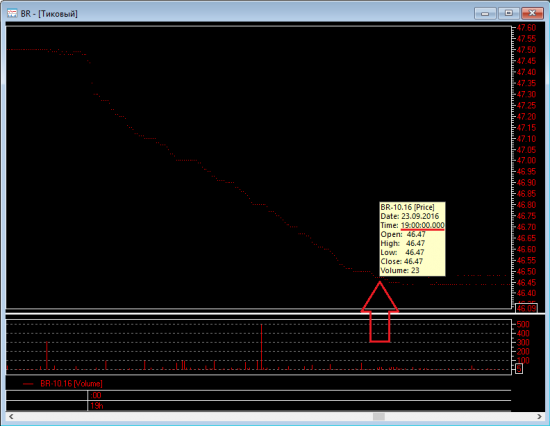

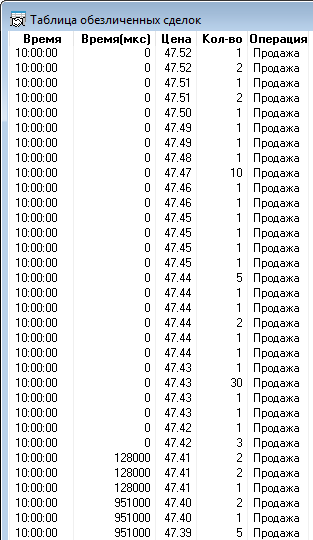

Биржевой грааль на гэпах в нефти: расследование с нуля

- 25 сентября 2016, 01:17

- |

Стопы всех остальных сработали уже потом.

Без шансов короче.

Микросекунды видны в ленте сделок: колонка «Время(мкс)».

На графике видны только миллисекунды.

Для сравнения: в Ri и Si сделки начались в 19:00:00:007000. Хотя там тоже можно было взять мало рисковый профит. Но, похоже, что схема налажена только по нефти, т.к. там точно известно изменение цены за время клиры.

Буду и дальше следить. Возможно, каждый день такое происходит. Ведь это чуть ли не единственный актив, на который есть цена на зарубежном рынке.

К слову сказать, утром произошло то же самое: кто-то «выровнял» цену на 10 центов, получив гарантированный доход.

Остальные же сделки прошли «намного» позже.

9 самых любимых акций на Уолл-стрит

- 22 сентября 2016, 21:10

- |

Вы можете не всегда доверять аналитикам Уолл-Стрит, но их мнения по поводу некоторых акций могут быть полезным. Во-первых, вы можете видеть, какие акции у них в почете. Во-вторых, вы можете видеть акции, которые могут быть недооцененными на бычьем рынке, который длится более 7 лет. Любимая игра аналитиков с квартальными отчетами — занижать ожидания прибыли, чтобы вышедшие данные выглядели ошеломляющими — сильно бьет по доверию аналитиков. Их репутация также страдает от нежелания выставлять рекомендацию «продавать» по акциям. Фактически, при закрытии рынка 20 сентября ни одна акция из S&P500 не имела большинства рекомендаций «продавать». Но если вы поговорите с аналитиком на Уолл-Стрит о какой-либо отрасли или компании, то он или она покажет вам впечатляющую презентацию и с легкостью обоснует свою 12-месячную рекомендацию «покупать», «продавать», «держать». В долгосрочной перспективе аналитики также влияют на цены акций как и их консенсусы относительно ожиданий роста или падения прибылей.

( Читать дальше )

Замена кластерному графику

- 22 сентября 2016, 20:59

- |

Еще раз о третьем абсолютном правиле торговли

- 21 сентября 2016, 20:07

- |

Итак первая формулировка:

Тренд всегда направлен в точку наименьших выплат игрокам.

Вторая формулировка:

Кукл всегда выбирает движение, которое обойдется ему дешевле и даст навар больше.

Эти формулировки вызвали ряд возражений и я обратил внимание на одного возражавшего под ником «Активный инвестор». Я посмотрел его блог и нашел очень любопытные соображения:

((Надоело читать бред наивных квантов. На бирже есть «зеро», предположительно эту роль исполняют файлы «риск-параметров».

Причем это поле на бирже плавающее, то есть зеро появляется всегда там, куда никто не сделал ставок. То что выигрыш на зеро получает не только биржа, а еще и маркетмейкер, как то маскирует работу этой машинки.

Эта машинка называется «электронная рулетка», или рулетка с плавающим зеро. В казино зеро смешает матожидание на 1\37. На бирже это делает СУР с помощью файла «риск-параметров»))

((Зарабатывающий трейдер, в казино каждый вечер есть несколько выигравших и 95% лузеров. Но там ни один не употребляет слово «зарабатывать», это говорит о том, что они умнее тех, кто играет на бирже…))

( Читать дальше )

Управление рисками при добавлении к позиции

- 20 сентября 2016, 13:43

- |

Когда речь идет об инвестировании, часто можно встретить рекомендации о масштабировании позиций, например: купить сначала половину желаемого объема, а впоследствии добавиться, когда акция подтвердит свою силу.

Хотя теоретически такой подход выглядит вполне эффективным, докупка может быть сопряжена с некоторыми опасностями, и если неправильно контролировать риски в ходе этого процесса можно легко потерять существенную часть торгового счета.

Опасности добавления к позиции

Допустим, мы хотим купить 100 акций компании, которые в настоящий момент торгуются по 100$ за штуку. Вместо того чтобы купить 100 акций сразу, мы покупаем 50 акций по 100$ и выставляем стоповый ордер по 96$ (из соображений ограничения риска до уровня 4% или 200$).

После этого акция вырастает до 102$, подтверждая свои бычьи намерения. Мы принимаем решение докупить еще 25 акций по цене 102$. Затем акция поднимается до 104$, и мы покупаем еще 25 акций, чтобы завершить формирование нашей позиции в 100 акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал