Избранное трейдера Falcone

Правда о биржевых роботах

- 11 августа 2015, 17:11

- |

- комментировать

- ★9

- Комментарии ( 30 )

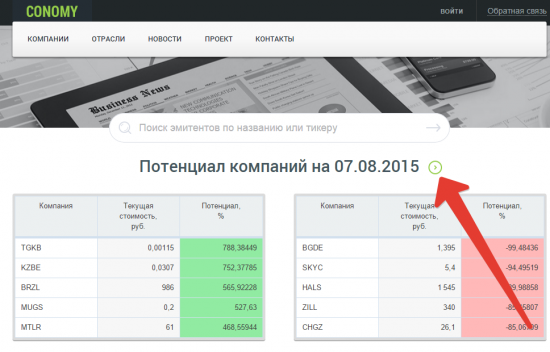

Все потенциалы акций эмитентов МосБиржи на одной странице

- 11 августа 2015, 11:24

- |

Теперь на главной странице CONOMY есть рэнкинг потенциалов акций компаний по сравнительному анализу — с наибольшим и наименьшим потенциалом. Рэнкинг пересчитывается ежедневно!

Ещё одно нововведение — таблицы сравнительного анализа рыночных коэффициентов компаний по отраслям. Есть всё, что нужно для оценки компании:

— EV/EBITDA;

— Чистый долг/EBITDA;

— P/E, P/S и прогнозные P/E, P/S;

— P/BV;

— EV/S;

— Дивидендная доходность.( Читать дальше )

Путеводитель по разработке биржевых роботов-2

- 11 августа 2015, 09:06

- |

Продолжение. Начало здесь.

После того, как стратегия протестирована и, насколько это возможно, избавлена от недооценки/подгонки, с хорошим коэффициентом Шарпа и минимизированными просадками, настало время выстроить систему исполнения.

Система исполнения ордеров

Система исполнения отвечает за то, каким образом список сделок, сгенерированных стратегией, отправляется и исполняется на стороне биржи. Несмотря на тот факт, что генерация сделок может быть полу- или полностью автоматической, механизм исполнения может быть ручным, полуавтоматическим или полностью автоматическим. Для LFT стратегий ручное или полуавтоматическое исполнение применяется наиболее часто. Для HFT алгоритмов необходимо создать полностью автоматический механизм исполнения, который скорее всего будет тесно интегрирован с генератором сделок (из-за сильной зависимости стратегии и технологии).

( Читать дальше )

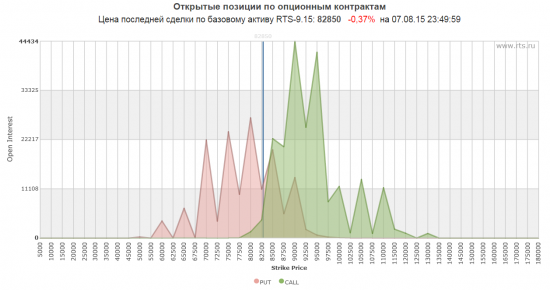

Распределение ОИ

- 10 августа 2015, 02:59

- |

Эта картинка напоминает колокол плотности распределения. Но смущает, что тут много пиков (на страйках с шагом 5000п) и провалов (на страйках с шагом 2500п). Что вряд-ли соответствует действительному распределению вероятностей. Поэтому захотелось как-то сгладить эти пики и провалы. Решил сделать так: идем слева направо, и накапливаем ОИ путов и коллов. Получается такая картинка:

( Читать дальше )

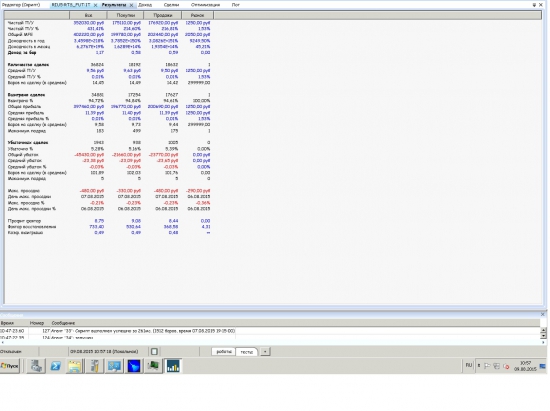

Тупики разума... ХФТ потенциальная доходность рынка... 1мио пунктов ри в день

- 09 августа 2015, 18:09

- |

если все идеально, комиссы=0, все летает, заявки ставятся моментально, в стакане всегда первый и всегда наливают...

запустил бота на тиках риу5 за вчерашний день… 1фьючерс...

резалт на картинке… в таблице не рубли а пункты риу… 10пунктов=11руб… сразу скажу что резалт средний, т.к. день был не очень- трендовый… иногда «профит» доходит до 1мио пунктов в день (особенно когда ри был 200000, либо день застойный)...

зы сделки я проверял… в будущее не глядит и в техническом плане все ок… жаль средняя сделка мелковата...

Анализ рынка - тест Роршаха над популяцией трейдеров

- 09 августа 2015, 07:21

- |

Первым дать объективный ответ на вопрос о направлении движения рыночных цен более ста лет назад попытался Чарльз Доу, который вверх понятие рыночного тренда, до сих пор являющееся краеугольным камнем всего технического анализа.

1. Графический анализ.

Тренд или тенденция — определенное движение цены в том или ином направлении.

Основная задача технического анализа — выявить тенденцию и действовать в ее направлении. Проблема в том, что в реальной жизни ни один рынок не движется в каком-либо направлении строго по прямой. Движение цены представляет собой серию зигзагов, то подъем, то падение. Именно направление динамики этих подъемов и падений образует тренд по Чарльзу Доу.

( Читать дальше )

Обзор рынка предметов коллекционирования/антиквара 09.08.15

- 09 августа 2015, 00:37

- |

Как человек, немного причастный к формированию этого рынка, считаю возможным делать еженедельные обзоры состояния дел в этой сфере. На антиквара зарабатывал деньги небольшие, но стабильно, собственно этим рынок мне этот и нравится в отличие от фондового + ещё очень познавательно и эстетически приятно работать с предметами — свидетелями давно ушедших эпох.

Предметы коллекционирования — это реальный шанс заработать во много раз больше первоначальных вложений на незнании истинной цены предмета оппонентом.

Если сообществу интересно — напишу подробно про свою историю занятия данным делом. А пока выложу пилотную статью из своего блога http://vpoiskebon.blogspot.ru/2015/08/blog-post.html?m=1

Прошу прощения за обилие ссылок — они помогают продвижению лотов на новом месте.

Месяц август не обещает нам много событий. Пока все в отпусках и возможно многие коллекционеры и игроки рынка даже не в курсе какой поворот совершила в привычной цепочке нахождения материала африканская контора-акционер Молотка. Да-да, Молоток закрывается. Какие причины столь координального шага -сложно понять, но явно какой-то скрытый смысл тут есть, ибо проект, приносящий по официальным данным 3 млн $ прибыли в год на крайний случай можно было неплохо продать а никак не прикрывать наглухо. К сожалению, ни я ни мои знакомые по цеху не обладаем инсайдерской информацией, проливающей свет на истинные причины ухода Молотка с рынка. Поэтому остается одно — действовать, исходя из настоящих реалий и прогноза рынка.

( Читать дальше )

Квантовая механика на рынке.

- 08 августа 2015, 20:39

- |

Основные вводная информация:

1. Для полного описания любой квантомеханической или механической системы достаточно координат или импульсов. На рынке с координатами проблемм никаких нет, все это знают. Матаппарат для описания давно разработан, об этом далее.

1.1. Координаты в квантовой механике это операторы (есть формула для того, что-бы преобразовать координату к операторному виду). Оператор это квадратная матрица.Оператор в квантовой механике это Эрмитов самосопряженный оператор;

( Читать дальше )

Разворот по нефти в самое ближайшее время, господа

- 08 августа 2015, 14:27

- |

Просто в пол, да еще и разгоняется, судя по увеличивающейся длине свеч.

И при этом Рубль/RTS явно желает разворота. В пятницу вечером, например, рублёвая цена за баррель упала с 3200 до 3100 р.

Посмотрим на понедельник, в моменте там могут показать и 3000, я думаю.

Посему у меня есть один главный вопрос: нефть, почему ты так? Ведь уже нет топлива для движения вниз — институциональные спекулянты тут лонгов много не будут открывать, ловя ножи на таком бешеном падении. А стопы большинства январьских — апрельских лонгистов уже взяли.

В размышлениях над этим я обратился к статистике CFTC.GOV — это американская правительственная комиссия по надзору за торговлей товарными фьючерсами США. Они каждую пятницу выкладывают информацию по открытым позициям, да еще и с разделением открытых позиций на спекулянтов и не спекулянтов (операторов) рынка. Операторы — это потребители/производители, не учавствующие в спекуляциях. В отчете они обозначаются на Non-commercials (спекули) и Commercials (операторы).

( Читать дальше )

Студенты элитных вузов Америки устали от инвестиционного банкинга

- 07 августа 2015, 12:50

- |

Выпускники Гарвардской школы бизнеса (Harvard Business School) одни из самых востребованных в мире. Им отдают предпочтение компании практически в любой индустрии. В том числе и инвестиционные банки на Уолл-Стрит.Однако оказывается, что многим уже не интересна эта индустрия.

Только 4% выпускников 2015 года сказали, что хотят работать в инвестиционном банке, сообщает Дженнифер Сюрейн (Jennifer Surane) из Bloomberg.

Из 46 студентов, попавших в топ 5% выпуска, только один выразил желание работать в банковской сфере, говорится в статье.

Статья цитирует данные одного из выпускников программы MBA, сообщившего в блоге о результатах опроса выпускников, которые он получил от университета.

Банковская индустрия уже не горячая темаЭто и неудивительно.

Хорошо известно, что начинающие работники на Уолл-Стрит работают на износ. Молодые люди работают по 90 часов в неделю, занимаясь презентациями и таблицами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал