Избранное трейдера Falcone

Конское ГО на ближайшие страйки опционов.

- 14 апреля 2015, 20:00

- |

стоимость опциона например на 52 си 300 рублей а ГО под 6 тысяч.

Это или ошибка или вы совсем не понимаете что такое опционы.

Биржа просто убила этим всю прелесть дешевых опционов около денег.

Надо вернуть все взад. Вон уже маржины посыпались на ровном месте. Риска на покупку уйти в минус — ноль. с чего такие меры?

Надо сделать, что если нет маржи на поставку контрактов — не поставлять. Но как всегда все не так сделали. Пичаль.

- комментировать

- ★3

- Комментарии ( 120 )

Антонио: Направленная опционная торговля приносит хороший доход

- 14 апреля 2015, 12:23

- |

Утренняя программа «Торговый план» на видеопортале трейдеров YouTrade.TV от 14 апреля 2015 г.

Стратегия "Гэп на открытии"

- 14 апреля 2015, 10:07

- |

Небольшое исследование стратегии «Гэп на открытии рынка» в блоге Pawel Lachowicz. Автор случайным образом выбрал 10 акций из состава индекса Доу-Джонса, и провел бэктестирование вышеуказанной стратегии. Основные параметры алгоритма:

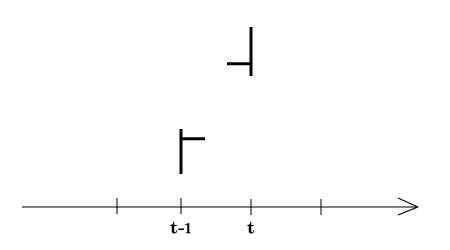

вход в позицию: если цена открытия актива в день t выше цены закрытия актива в день t-1, и если минимальная цена актива в день t выше максимальной цены актива в день t-1, акция покупается на следующий день, причем цена покупки устанавливается равной цене закрытия дня t;

выход из позиции происходит просто по временному критерию — акция удерживается после входа от 1 до 21 дня, количество дней — это параметр оптимизации для бэктеста.

Сначала бэктест прогоняется на каждом активе отдельно на выборке длительностью 1 год. Пример для акции AXP — сколько в течение этого времени обнаружено условий для входа в позицию (обозначены кружками):

( Читать дальше )

Скопировано. Хотите успеха НА ФОРЕКС? А он вас не хочет!. Практические рекомендации от профессионалов

- 13 апреля 2015, 16:00

- |

Хотите успеха на форекс ? А он вас не хочет!

? А он вас не хочет!

Здравствуйте, уважаемые читатели! К вам никогда не приходили мысли, почему у одних всё получается, а другие не могут даже масло на хлеб намазать? Конечно, можно валить на плохие гены, отсутствие возможностей, недружелюбную экологию или вообще винить во всём окружающих людей. Но мне кажется, что дело не в этом, постараюсь показать это на личном опыте.

Естественно, речь не идёт о людях, которые ничего не делают. Чтобы чего-то добиться, нужно как-то шевелиться! :-) Речь пойдёт о способах, в частности, о способах приближения успеха НА ФОРЕКС . Почему кто-то весь день проводит у экрана, тестирует стратегии, полностью сконцентрирован на торговле, а в результате никаких результатов? Такое бывает, и в этом режиме можно провести целые годы! И наоборот, уделяя торговле 2 часа после основной работы, прибыль как будто с неба падает!

. Почему кто-то весь день проводит у экрана, тестирует стратегии, полностью сконцентрирован на торговле, а в результате никаких результатов? Такое бывает, и в этом режиме можно провести целые годы! И наоборот, уделяя торговле 2 часа после основной работы, прибыль как будто с неба падает!

( Читать дальше )

Биржевая работа с валютным фьючерсом на примере австралийского доллара.

- 13 апреля 2015, 14:41

- |

- базовому активу;

- размеру контракта;

- строку жизни;

- размеру тика;

- цене тика.

Важным моментом в работе трейдера является выполнение финансовых обязательств. Для подтверждение этих обязательств биржа ставит условия о внесении маржи для того, чтобы трейдер мог иметь право участвовать в сделке. Эта маржа носит название Initial Margin — первоначальная маржа. Размер этой маржи брокеры устанавливают сами, но они не просто так с потолка берут эту сумму, а обычно увеличивают биржевую маржу на 10%, если БА торгуется в условиях стандартной волатильности и средних рисков. На сайте биржи в спецификациях фьючерсных контрактов указан размер Maintenance Margin — суммы, необходимой для поддержания для трейдера статуса участия в сделке по фьючерсу.

( Читать дальше )

Куклы ,операторы,крупные игроки , маркетмейкеры-методы работы на бирже.

- 13 апреля 2015, 01:24

- |

Буду вести рассказ от лица операторов. Так сказать «инсайдерский» взгляд =)

В системе интерпретации СОТ есть 3 основных индикатора. Эксрем зоны, сигналы и баллы.

Экстремальные зоны. На первый взгляд тут всё просто – если, мы, операторы экстремально закупались,

значит мы ждем похода вверх (или сами будем толкать вверх).

Но входить вместе с нами нельзя – потому что у нас с Вами разные цели и горизонт инвестирования.

Мы начинаем формировать позицию задолго до цели: начинаем закупать против тренда.

Логика движения против тренда строится из необходимости хеджирования рисков и управления большим объемом активов.

То есть наш приоритет инвестирования целиком завязан на текущий портфель (и с текущим трендом связан только отчасти).

Нас интересует долгосрочный тренд. Логика трейдера и логика портфельных менеджеров –

это совершенно разные веши (кстати методика Ивана больше напоминает портфельное управление нежели трейдинг, что не свойственно ТС форекса)

Чтобы понять как мы работаем, я опишу некоторые правила, которым нам приходится следовать.

Часть портфеля постоянно должна находиться в активах (постоянно заинвестирована). Это связанно с пассивным инвестированием.

То есть мы формируем 2 основных блока портфеля: с активным управлением и пассивным управлением.

В пассивную часть мы закладываем облигации, ГЦБ (гос. цен. бумаги), драг металлы, индексные фонды.

Некоторые акции (голубые фишки с очень высоким кредитным рейтингом – защита от дефолта) которые платят дивиденды.

Условно, это портфель до погашения (мы им особо не торгуем), но с определенной периодичностью мы проводим ре-балансировку портфеля.

При формировании этого портфеля мы считаем Вар, Бету, Дюрацию, волатильность и еще много разных «модных параметров».

Если мы ждем роста нефти – мы повышаем концентрацию бумаг нефтяного сектора.

Если мы ждем очередной волны кризиса, мы стараемся войти в наиболее надежные активы (ГЦБ).

Если мы ждем экономического роста, мы покупаем самые рисковые облигации

(в которые сейчас толпа боится инвестировать, и которые из-за этого стоят очень дешево).

С активной частью всё намного проще, тут мы можем торговать ?

У нас есть жесткая инвестиционная политика, вдобавок ко всему мы ежеквартально/ежемесячно строим инвест стратегию инвестирования.

Так же у нас есть жесткие требования по риск-менеджменту.

Короче у нас работает бюрократическая машина, цель который — не давать нам принимать опрометчивые решения,

и тем самым защитить инвесторов, которые доверил нам в управление деньги.

( Читать дальше )

Экспресс метод определения «справедливой цены» опциона на центральном страйке.

- 11 апреля 2015, 20:37

- |

Предлагаю вашему вниманию простенький метод оценки стоимости опциона на центральном страйке исходя из текущей волатильности.

в качестве индикатора волатильности используем ATR (Average True Range), который доступен во многих торговых терминалах

По своей сути ATR показывает средний размер свечи (с учетом гэпов) за заданный период. Для расчетов желательно выбрать часовой таймфрейм и период кратный одному торговому дню (для ФОРТС 14, для FOREX 24). В результате имеем среднее значение от максимума до минимума часовой свечи. Зная это значение, и взяв на себя смелость предположить, что волатильность останется примерно такой же в интересующий нас будущий промежуток времени, мы можем посчитать ожидаемый размер «свечи» большего временного интервала:

ATR(N)= ATR(Н1)*КОРЕНЬ(N), где N количество часов в свече большего временного интервала.

Тем самым мы поучили ожидаемое значение от максимума до минимума свечи в N часов.

( Читать дальше )

Энергобанк - вскрываем сделки робота

- 09 апреля 2015, 22:31

- |

Из smart-lab.ru/blog/copypaste/247949.php

и более расширенной публикации:

www.evening-kazan.ru/articles/hakery-atakuyut-banki-v-tatarstane.html

Мы узнаем что на самом деле Энергобанк занимался валютными спекуляциями роботом (хотя и утверждал в самом начале обратное). Странно что их версия событий менялась уже несколько раз, вплоть до противоположной. Ну да ладно.

А в публикациях утверждается что спекуляции заключались в следующем:

( Читать дальше )

Скорость денег: как банкиры с Уолл-стрит посадили программиста из России

- 09 апреля 2015, 20:24

- |

В продолжение предыдущего поста про Сергея Алейникова — сегодня отметился русский Форбс, на мой взгляд, более интересной статьей (чувствуется финансовый глянец)

Высокочастотный трейдинг произвел революцию на финансовом рынке. Программиста Сергея Алейникова эта революция привела в тюрьму

Известный экономический журналист Майкл Льюис в своей последней работе Flash Boys (русское издание вышло в издательстве «Альпина Паблишер») рассказывает о технологической революции на финансовом рынке США, которую вызвало появление высокочастотного трейдинга (HFT). Несколько миллионных долей секунды достаточно для новейших торговых роботов, чтобы принять решение о покупке акций. Традиционные игроки Уолл-стрит не сразу поняли, какие возможности для арбитража открывает HFT, а когда поняли, то начали настоящую охоту на высококлассных программистов, ведь именно они должны были вооружить финансистов нужными инструментами. Неудивительно, что перед многими компьютерщиками — выходцами из бывшего СССР открылась неплохая перспектива карьеры в ведущих банках и инвесткомпаниях США. Но жесткие правила конкурентной борьбы подходили не всем, что хорошо показывает пример российского программиста Сергея Алейникова. Его истории посвящена глава, которую публикует Forbes.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 4

- 07 апреля 2015, 11:25

- |

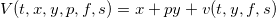

Прошлые части цикла здесь. В этой части статьи мы найдем численное решение системы уравнений оптимального управления позицией маркетмейкера. Такое решение легко запрограммировать и использовать в реальной торговле для контроля за лимитными и маркет ордерами в соответствии с полученными стратегиями θmk,θtk. Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения v(t,y,f,s), которая представляет собой только динамическую составляющую основной функции:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал