Избранное трейдера Falcone

Исследование стратегии, покупка стрэдла. Внутридневный срез волатильности.

- 22 марта 2015, 14:19

- |

Теснее всего данная статья переплитается со статьей 4.

В этой статье я попробую ответить на вопрос (для себя в первую очередь), во сколько более оптимально покупать или продавать стредл или проводить всевозможные изменения моей позиции.

Для этого я скачал с КВИК историю часовых свечек на индекс RTSVX. У меня получилась история только с мая 2014, к сожалению КВИК более глубокую историю часовиков мне не дал. Далее написал макрос, который сделал выборку по дню недели и часу.

Я считал срез волатильности, следующим образом.

x=a1-a2

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 11 )

Перспективность трейдинга и жизнь с трейдинга. В копилку, к самой горячей теме этих выходных)))

- 21 марта 2015, 22:48

- |

1. Трейдинг, в принципе, одно из самых нервозатратных занятий в мире, но если это к тому же — единственный источник дохода, то постоянного психологического давления вряд ли избежать, что совсем не пойдет на пользу торговле. Отчасти «лечится» алгоритмизацией торговли, однако зная изменчивую природу рынков — проблема все равно остается.

2. Поскольку у ритейла, практически всегда, копеечный депозит — это будет вынуждать подгонять торговлю под свои нужды, отсюда ожидания нереалистичной доходности, вспоминаются посты вроде «у меня 5 000$, если я буду делать 30-40% в месяц (0_0), тогда я смогу забирать с рынка...». Интересно, у кого депо 500$, они думают «у меня 500$, если я буду делать 300-400% в месяц...» ). Плюс, постоянно забирая прибыль со счета, а не накапливая её, создается ситуация, когда любые потери с исходной суммы, вынудят вас зарабытывать заметно больший процент для восстановления первоначальной суммы. Пропы, пожалуй, самое оптимальное решение проблемы недокапитализации.

( Читать дальше )

Робот взбесился торгуя фьючерсом на индекс РТС!

- 21 марта 2015, 21:26

- |

Робот взбесился на бирже 25 сентября при торговле фьючерсом на индекс РТС.

Знаете ли вы, что у вас нет будущего?

- 21 марта 2015, 20:32

- |

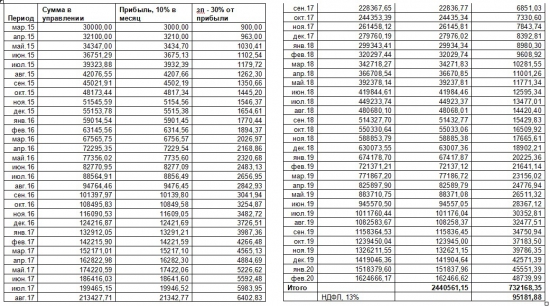

всего лишь 1624666 руб. и потратите на жизнь и налоги 732168 руб. О какой жизни с трейдинга может идти речь?

Если Вы успешный трейдер не слушайте умников, которые считают, что успешному трейдеру не нужен инвестор или проп. Это, на мой взгляд, глубокое заблуждение… Если у вас нет первоначального капитала, не тратьте зря время и срочно ищите проп или инвестора!

Чет я приуныл :-)

Какие суммы торгует смарт-лаб...

- 21 марта 2015, 18:13

- |

Какие суммы торгует смарт-лаб...

Раздача грааля!!! Порция мотивации и видео торгов по стратегии +12К$

- 20 марта 2015, 12:37

- |

Но сначала видео с коммментами (чтобы было все видно, смотреть только в HD) :

Теперь о стратегии… Стратегия та же что и всегда — анализ межрыночных связей и инструментов которыми хэджат риски крупные хэджфонды. В часности анализ инструментов волатильности индекса S&P500 т.к. они являются основным инструментом хэджа в больших портфелях. Торговля в 90% случаев только интрадей. (в видео был овернайт на 1 день в связи с выходом FOMC и ожиданиями более сильного движения чем было в реальности).

Основной подход заключается в том, чтобы правильно определять глобальную тенденцию в конкретных инструментах, по которой трейдит большой капитал. В эту же сторону обычно трейдят среднесрочники и инвесторы. Делается это исключительно с помощью анализа потока ордеров (НИ КАКИХ MarketDelta, ATAS`ов, футпринтов, Volfix`ов, объемов и прочих агрегаторов данных!!! Это один из важнейших моментов из-за которых начинающие и трейдеры любители никак не могут получить системных стабильных результатов. У более опытных трейдеров часто уже просто «глаз набит» и они в агрегированных данных все ровно на том или ином уровне (вплоть до безсознательного на подсознательном) анализируют потиковый поток. Профики вообще знают все рынки и могут по чистому чарту сказать где, в какой последовательности и как прошли принты в ленте, в противном случае если человек одним из этих двух моментов не владеет, как 90% наших СНГшных гур, то им еще далеко до профиков и многому надо учится… но не будем о печальном)… Так вот, у этих самых инвесторов и среднесрочников есть некоторые недостатки. Все они либо заложники очень большого капитала, который очень инертен и не может быть влит или вынят из рынка за короткий промежуток времени или это еще малоквалифицированные трейдеры/инвесторы/управляющие, которые плохо владеют предметом и чьи знания часто сформированы всякими форумами, блогами, сообществами, книжками и т.д. Т.к. в интернете 99% инфы в трейдерских тусовках это откровенный шлак или развод на деньги от таких же трейдеров недоучек, то и профессиональными участниками рынка такие горе-инвесторы никак быть не могут.… о чем это я ...

( Читать дальше )

Как создать прибыльного робота

- 20 марта 2015, 11:29

- |

Почему-то не которые полагают, что можно создать прибыльно торгующего робота тестируя его на истории и оптимизируя результаты. Конечно можно, но робот будет прибыльно работать только на истории.

10 лет назад когда уже я довольно неплохо программировал, и познакомился с рынком, я именно так и думал, но все изменилось…

Прибыльно торгующего робота можно создать копирую работу реально прибыльно торгующего трейдера, при этот процесс не быстрый, требует кропотливости и терпения.

Все решения, простые и начинать надо с простого: я торгую прибыльно, но в моей работе есть ряд однообразных, нудных операций, которые я бы хотел автоматизировать.

Каждый раз когда я вхожу в сделку, я ставлю стоп за фрактал – исполнили;

Каждый раз когда, я торгую внутри дня, и инструмент сделал свое среднедневное движение, мне там делать нечего – исполнили;

Каждый день перед внутридневной торговлей я должен рассчитать какая сегодня ожидается, среднедневная волатильность – сделано, теперь считает автоматически;

( Читать дальше )

Про тактику и стратегию

- 20 марта 2015, 00:01

- |

Немного философии на ночь глядя. Писал помню в прошлом году пост с главным вопросом: «Имеет ли смысл гнаться за большими доходностями (свыше 50% годовых), или всё таки лучше как черепаха — медленно, потихоньку — но уверенно?»

Хочу поделиться опытом с теми, кто только пришёл на рынок. Мои советы могут звучать так:

1) Не гонитесь за доходностью. Лучше сосредоточиться на качестве управления — низкая просадка, нейтральность к рынку, высокая ликвидность (забудьте про пеннистокс!)

2) Для начала просто научитесь торговать — на любой сумме. Пусть это будет +200$ в год — забейте. Главное — научиться торговать.

3) Не косячить — не берите деньги в ДУ пока не научитесь торговать — один два касяка на старте карьеры — и в бизнесе вас отбрасывает на 5-10 лет. Даже если дают — воздержитесь.

Выбирайте стратегию — а не тактику. Работайте на будущее — выбирайте способ торговли исходя из своей стратегии — вы должны знать как и чем и где вы хотите торговать через 10-15 лет. Да, это скучно — но таков бизнес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал