Избранное трейдера Falcone

★Риск менеджмент в трейдинге: лучшие книги для начала!

- 04 ноября 2019, 17:35

- |

«Биржевая книга. Сделай миллионы, играя числами» (автор – Райан Джонс)

Пожалуй, это единственный автор, который рассматривает риск-менеджмент не только как торговую стратегию, которая мало кому понятна поначалу. Райан знаменит тем, что привык объяснять особо сложные понятия простым и доступным языком.

скачать книгу

.

Книги — «Математика управления капиталом» (Р. Винс) и «Новый подход к управлению капиталом»

Они позволят вам по другому взглянуть на трейдинг. Его методика основана на простой математике. Только цифры, и ничего более!

скачать книги

.

«Энциклопедия финансового риск-менеджмента» (авторы — А. А. Лобанова, А. В. Чугунова)

Данное пособие является первым учебником, выпущенном на русском языке, в котором риск-менеджмент рассматривается как наука, в которой, прежде всего, необходимо большое внимание уделять дисциплине и тщательному анализу.

скачать книгу

( Читать дальше )

- комментировать

- ★81

- Комментарии ( 10 )

СУРГУТНЕФТЕГАЗ: секреты российской отчетности

- 30 октября 2019, 16:17

- |

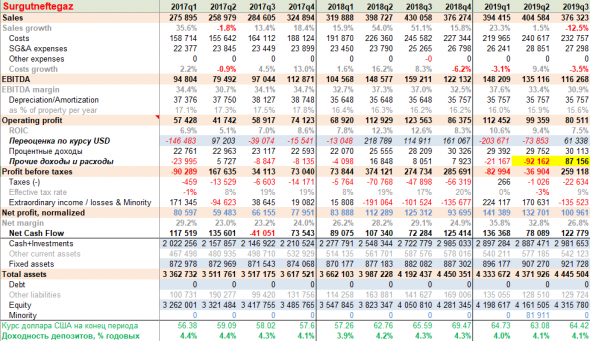

Я много лет слежу за отчетностью Сургутнефтегаза — ее очень просто анализировать, нет каких-либо существенных отклонений, кроме валютной переоценки остатков на депозитах. А переоценку легко проверить по изменению курса доллара США за квартал. Прочие доходы и расходы остаются в пределах погрешности +- 20 млрд. в квартал. Так было и в последнем 3 квартале 2019.

( Читать дальше )

Выход из большой просадки, чудеса системной торговли

- 29 октября 2019, 18:16

- |

( Читать дальше )

4 варианта, как заработать на дельтахэдже опционов.

- 22 октября 2019, 18:06

- |

Я для дельта хеджа использую option workshop, но каждый может использовать свое ПО.

Как пользоваться софтом записал видосы тут

Итак начнем.

Вариант номер 1.

Этот вариант самый безопасный, главное не переборщить с ГО.

Использовать его лучше, когда до экспирации остается мало времени и дельта меняется быстро, я использую его на недельках.

Тут все просто покупаем пут и колл центрального страйка. И запускаем дельтахэдж. Если цена улетает нам приносит прибыль купленные опционы, если цену пилит и колбасит, нам приносит дельтахэдж. Тут рисков особых нет, только если резко и сильно упадет цена опционов, а дельта хэдж не успеет наколбасить прибыль. Лучше запускать, когда резко упала вола и сильно в цене просели опцики, что часто бывает.

( Читать дальше )

7 минусов дивидендной стратегии! Есть смысл задуматься.

- 22 октября 2019, 12:56

- |

Я заметил, что самая модная и распространенная стратегия инвестирования сейчас – это покупка дивидендных акций: «Дивидендная стратегия».

Я тоже, в основном, придерживаюсь этой стратегии. Это вполне действенный способ создания, относительно устойчивого источника пассивного дохода. И мой накопленный за много лет инвестирования капитал превысил уже 20 млн. руб. Вы можете ознакомиться с моим инвестиционным портфелем в видео по этой ссылке:

( Читать дальше )

Отчёты об открытии счетов у иностранного брокера. Последствия нарушений.

- 22 октября 2019, 11:21

- |

С 2020 года физическим лицам придётся отчитываться перед ФНС России об открытии и закрытии счетов у иностранных брокеров. Обязанность ещё не наступила, но возникает вопрос: что будет, если не сообщать о счетах?

С 2020 года в налоговую инспекцию по месту регистрации будет необходимо предоставить следующие документы. Уведомление об открытии (закрытии) счёта. Следует подать не позднее одного месяца со дня открытия (закрытия). Уведомление об изменении реквизитов счёта. Также подаётся не позднее одного месяца со дня изменения реквизитов. Отчёт о движении средств по счёту (вкладу).

На данный момент законодательством предусмотрены санкции (в рамках счетов, открытых в иностранных банках):

за неподачу уведомления грозит штраф в размере от 4 000 до 5 000 руб. (п. 2.1 ст. 15.25 КоАП РФ);

за уведомление инспекции, но с нарушением срока или не по установленной форме, штраф составит от 1 000 руб. до 1 500 руб. (п. 2 ст. 15.25 КоАП РФ);

( Читать дальше )

Манифест медлительности!

- 20 октября 2019, 22:26

- |

Манифест медлительности.

Дореволюционный профессор читал в среднем одну лекцию в неделю, перед лекцией у него был свободный день на подготовку. И образование было не чета теперешнему.

Великие художники писали картины годами.

Неспешно окуная в чернильницу гусиные перья, в перерывах между интригами и интрижками, дуэлями и картами, расслабленные ребята создали несравнимо больше и лучше, чем армии современных работников науки и криэйторов, замученных дедлайнами, грантами и KPI. Ничто так не угнетает эффективность как эффективные KPI. Чем они лучше — тем надежнее они хоронят продуктивность.

Сильные мира, между прочим осведомлены об этом прекрасно. Владелец одного крупного бизнеса говаривал: “О, это проблема для велосипедной прогулки … а эта — для партии в гольф”. Все эти ритуалы с сигарами и виски невольно замедляют, останавливают, растягивают паузы. Вот Зигмунд сидит в венском кафе, рассеяно наблюдая за господином, который, положив ногу на ногу, покачивает лакированным ботинком, и вдруг рождается мысль, определившая столетие:“Он делает это НЕОСОЗНАННО, психика не равна сознанию, а гораздо, гораздо больше”. Миллионы людей видели, как яблоки падали вниз, сотни наблюдали движение планет, и только одному удалось ухватить связь.

( Читать дальше )

А может ну его нафиг этот трейдинг?

- 20 октября 2019, 11:56

- |

Вот некоторые пишут, что ого как много пополняешь, у тебя наверное зарплата большая? В тот то и дело, что зарплата средняя как по стране, но живу я во всём себя ограничивая. Ни разу не был за границей, даже в еде и то акционер, то есть по акциям только покупаю товары, стараюсь для еды покупать только самое необходимое. Ни на что больше особо не трачусь, только на разные непредвиденные расходы или уже когда совсем невозможно не потратиться. И представляете, вот так последние 10 лет, сейчас 11 год завершается таким же образом.

Всё как в прорву уходит, ложу на депозит — сливаю, ложу — сливаю. Как же тяжело от этого. А ещё тяжело от того, что если бы был умным и с 2009 года чисто покупал будучи инвестором, так же как Лариса Морозова или Элвис Марламов, диверсифицируясь, то сейчас бы уже жил с дивидендов. Как же обидно, от того, что такие возможности упустил. Что умом оказался не богат.

Встаёт вопрос, а что делать? Что, до пенсии так лудоманить? Ведь сил с каждым годом всё меньше, вон и здоровье прихватывать начинает и к тому глядя на более старших вижу, что в старости, если доживёшь, то столько денег на здоровье, на лечение будет требоваться.

( Читать дальше )

★Скучный Мани-менеджмент. Ооочень скучный...

- 20 октября 2019, 11:48

- |

У опытных трейдеров не вызывает сомнений утверждение, что правильный выбор размера позиции способен значительно повлиять на прибыльность торговли, а открытие слишком больших позиций может стать причиной существенной просадки депозита. Многие же начинающие не осознают важности контроля рисков.

Что будем понимать под риском? Риском в трейдинге называется выраженная либо в абсолютном, либо в процентном к размеру депозита отношении величина максимального убытка, который трейдер может получить в случае неблагоприятного развития событий. Следует отличать риск по позиции и риск по бумаге. Риск по бумаге обычно определяется по графику и представляет собой расстояние от уровня открытия позиции до уровня стоп-заявки. Риск по позиции относит эту величину к размеру депозита трейдера и показывает, какая часть депозита будет потеряна в случае, если позиция закроется с убытком.

А теперь поговорим о том, откуда трейдер знает, какой размер риска на одну позицию нужно закладывать в расчет. Есть такая скучная наука – мани-менеджмент. Скучная, потому что она базируется на статистической обработке большого количества данных. Например, книгу Ральфа Винса «Математика управления капитала» удается осилить далеко не каждому. Но это и не является обязательным. Главное – понять идею. А идея состоит в следующем: если мы будем открывать позиции очень маленьким объемом, то в результате у нас будет довольно скромная прибыль, но зато просадки депозита будут очень незначительные. Пока все логично и возражений не вызывает. Если мы будем увеличивать размер открываемой позиции, то до некоторого времени прибыльность будет увеличиваться – тоже логично. Но большинство торгующих не знают, что при превышении размером позиции некоторой критической величины, прибыль начинает уменьшаться, и даже может превратиться в убыток.

Серьезная наука мани-менеджмент как раз и изучает способы определения оптимального размера открываемой позиции, дающего максимальную прибыль, так называемого оптимального f. Оптимальный размер открываемой позиции будет различным для разных торговых систем и торгуемых инструментов. Вычислить его можно только путем статистической обработки результатов своей торговли, и десяти сделок, как в примере выше, будет точно недостаточно. В статистике достоверной считается выборка, состоящая минимум из 30-ти результатов, и чем больше выборка, тем достовернее результат. Поэтому большинство опытных трейдеров перед началом торговли по новой торговой системе или до внесения поправок в существующую торговую систему всегда проводят так называемое «бумажное тестирование», скрупулезно изучая работу системы на прошлых данных. Некоторые ограничиваются интуитивным определением размера позиции, постепенно увеличивая размер позиции, пока не почувствуют ухудшения результатов. В любом случае трейдер, желающий получать стабильные результаты на рынке, в обязательном порядке ведет журнал своих сделок и анализирует их после накопления достаточного количества записей, внося по необходимости изменения в размер открываемой позиции и в систему принятия решений.

Как мы торгуем. Эмоций псто.

- 19 октября 2019, 10:20

- |

Конкурсу “Лучшего частного инвестора” посвящается.

- Прочитав этот пост Вы узнаете сколько я потратил на обучение и слил на хаотичном трейдинге.

- А также найдете секретную ссылку на сайт, где Вы сможете всего за доллар подписаться на мои прибыльные торговые сигналы!

В сентябре я посетил две конференции трейдеров — Герчика и Мартынова.

Особую ценность в них для меня представляла, нет, не сцена со спикерами. А уникальная возможность посмотреть на нас — участников этого цирка мероприятия.

фото

Вглядитесь — кто мы?

Преимущественно мужчины славянской внешности около 35-ти лет. Торгующие малым счетом на срочном и фондовом рынках.

- У нас одинаковая биохимия, схожее социальное окружение, культура и воспитание, которые определяют паттерны нашего поведения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал