Избранное трейдера Falcone

Преимущества игры на бирже перед мелким инвестированием в реальный сектор

- 18 сентября 2019, 12:10

- |

Дальнейшие мои рассуждения основаны на моих дилетантских представлениях о малом бизнесе, которым я никогда не занимался (но зато я играю на бирже более 20 лет)

Для простоты опишу преимущества биржевого спекулянта, играющего только на фондовом рынке

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 99 )

О чём молчат портфельные управляющие (1). Бенчмарк, - как способ скрыть свои неудачи.

- 16 сентября 2019, 20:31

- |

На рынке есть успешные и качественные профессионалы своего дела, этот топик не о них.

Рассматривая портфельное инвестирование с позиции, как современных теорий так и здравого смысла я пришёл неутешительным выводам, что деньги вкладчиков часто, как минимум используются не эффективно. Будут рассмотрены следующие вопросы:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Представим ситуацию закончился 2018 год. Вы обычный человек не сведущий в финансах, по условиям выбранный бенчмарк был Dow Jones Transportation Average (DJTA), возможно вы бывший работник этой отрасли и искали что-то с этим связанное, не суть.

Ваш управляющий в конце периода радостно объявляет вам, индекс упал на 14%

( Читать дальше )

Абрау-Дюрсо - сбор винограда вырос на 25%

- 16 сентября 2019, 18:35

- |

руководитель виноградарского подразделения группы компаний «Абрау-Дюрсо» Андрей Ермаков:

«Это действительно является рекордом, которого не было в истории „Абрау-Дюрсо“ никогда»

Повреждения, вызванные июньским градом, уже позади, и виноградные лозы хорошо восстановились. Мы начали сбор в идеальное время и значительно ускорили процесс переработки винограда со 175 до 190 тонн в день"

«В следующем году марка „Абрау-Дюрсо“ отмечает 150 лет со дня основания. В юбилейный и следующим за ним год мы планируем дальнейшее развитие виноградников и высадим свыше 700 га новых растений

источник

Мысли про текущее положение дел в алго.

- 16 сентября 2019, 13:04

- |

Что я думаю про текущее положение дел алго в нашей стране. Если обратиться в прошлое, да даже, если глянуть на историю ЛЧИ, можно выделить несколько интересных периодов, которые характеризуют становление отечественных алго в стране. Это:

- Примерно 2008-2010 годы. Когда появилась гора ручных не эффективностей, на чем выросла целая волна всеми известных молодых трейдеров. Потом пришли на их место роботы и их сожрали.

- Это примерно 13-14 годы. Когда выше описанные роботы начали создавать неэффективности и пришли более ушлые и умные и сожрали вышеописанных, еще зацепив свой же закат в период повышенной волы 14-15 годов.

- Текущий период о котором поподробней.

Основные тезисы, которые я хотел бы выделить.

- Гигантская конкуренция. Это основной тезис. Если многие писали в 15 году о сильной конкуренции, то они даже не подозревали, что будет в 18-19 годах

- После второго периода начался период очистки сферы. Ушли те, о которых думали как о гениях. Реальные же гении стали выплывать наружу, спустя 3-4 года

- Период легких денег на малых вложениях фактически закрыт безвозвратно. Вкинуть 3-4 млн в развитие и получить результат фактически уже не реально без подготовленных кадров

- Кадры решают сейчас как никогда. Это факт. Все вышеперечисленное говорит о том, что мы становимся, как на Западе, прийти самому и поднять с нуля — анреал. Времена ушли безвозвратно. Рынок становится достаточно профессионален

- В топку подкидывает сама Биржа своей политикой разворота ориентиров на западных игроков

- Наш алго рынок входит (или уже вошел, судя по тому, как юзаются дырки в регламентах) в стадию драки профессионалов. В обычной экономике, когда рынок поделен и высоко конкурентен, участники рынка садятся за общий стол и договариваются, пилят рынок, сферы, разрабатывают правила. Я не верю в то, что на такое способны участники финансового рынка, поэтому пойдет грызня. Можно бы было легко сесть и поделить стаканы и пережить этот непростой период.

- Я верю в то, что на протяжении года — полтора могут появиться ботаны и еще через 2-3 года задать темп алго рынку на 4-5 лет

- Те, кто не развивался последние годы, к 20-21 году закончат свое существование

У меня все, доклад окончен.

Капитализм без капитала

- 14 сентября 2019, 15:23

- |

Легендарный предприниматель и филантроп обращает внимание на важный экономический тренд, который мало кто понимает

Во втором семестре моего первого года в Гарварде я начал ходить на курсы, на которые не записывался, и практически перестал ходить на те курсы, на которые записался – за исключением лекций по введению в экономическую науку, которые назывались «Ec 10». Меня заворожила эта тема, а профессор блестяще преподавал курс. В самом начале он показал нам диаграмму спроса и предложения. В то время, когда я учился в университете (а это было, надо признать, довольно-таки давно), именно так и была устроена мировая экономика.

( Читать дальше )

Спреды. Как определить точки разворота больших трендов.

- 14 сентября 2019, 09:56

- |

- Я использую спреды как один из инструментов определения уровней и времени совершения сделок.

- Спреды TLT, IAU, за которыми я слежу в настоящее время, чтобы совершить покупки.

- Сахар & Кока-кола. Или что предложил Богдан

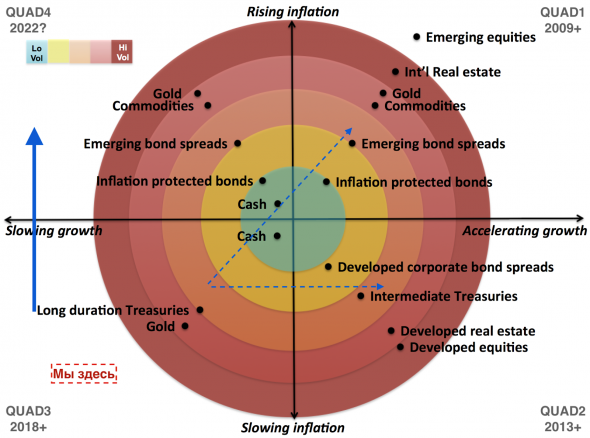

В ближайшие квартал-два, если рынок будет развивать движение в фазы 2 и 1, я планирую купить ETF на долгосрочные американские трежерис (TLT), а также на золото и серебро (IAU & SLV). Сделать это собираюсь за счет полного или частичного выхода из ETF на акции (VTI, FXI, SDIV) и недвижимость (REET).

( Читать дальше )

Как заработать на дивидендах Северстали (ДТС №1)

- 11 сентября 2019, 18:54

- |

Как заработать на дивидендах Северстали (ДТС №1)

Введение

Уже совсем скоро (13 сентября) акции Северстали будут торговать последний день с дивидендами. Размер дивидендов составляет 26.72 рубля или примерно 2.6% по отношению к текущей цене акции.

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на этих дивидендах. Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

В данной статье приведено тестирование ДТС №1 (дивидендная торговая стратегия) для акций Северстали за последние 5 лет.

Описание ДТС №1

Ниже приведено подробное описание ДТС №1:

- Покупаем акцию в последний день, когда она торгуется с дивидендами, через 1 час после начала торгов, если акция в это время растет.

- Устанавливаем стоп-лосс на уровне: цена покупки минус одна среднедневная волатильность по этой бумаге за последние 2 недели торгов.

- Тэйк-профит не ставим.

- Продаем акцию в самом конце торгового дня.

( Читать дальше )

Обзор российских ETF и почему я от них отказался.

- 05 сентября 2019, 13:15

- |

Сделал небольшую табличку со сравнением всех 29 ETF (у нас они еще называются БПИФ – биржевые паевые фонды, но суть одно и то же), которые открыты для покупки на Мосбирже.

Для тех, кто совсем не в теме (хотя на смарт-лабе такие конечно вряд ли есть) кратко расскажу: ETF – это один из инструментов для тех, кто хочет сразу вложить в весь рынок или в какой-то из секторов рынка, оплачивая небольшую комиссию управляющей компании за возможность одним кликом и на небольшие деньги купить долю сразу в 500 компаниях. Ну или в 50 облигациях.

Я общаюсь на форуме американских 40-летних пенсионеров (а это сверхдолгосрочные инвестиции длиною в десятилетия), и если предложить к обсуждению тикер какой-то отдельной компании – тебя сначала не поймут, а потом покрутят у виска. Обсуждают там только отличия секторальных ETF и особенности управляющих ими компаний. Оно и понятно, купив долю в ETF Vanguard S&P500, вы будете платить 0,03% в год комиссионных. Так, с каждой сотни тысяч долларов, вложенной сегодня, вы заплатите комиссию $650 за 10 лет уже с учетом того, что рынок вырастет, ну возьмем смело, на 9% в год.

Кстати, невероятной авантюрой считается зайти процентов на 10 от пенсионного портфеля в ETF на «Развивающиеся рынки» (где наша Россия составляет ~4%).

( Читать дальше )

Дефляция и отрицательные процентные ставки (часть 2) (перевод с deflation com)

- 05 сентября 2019, 11:23

- |

Недавно мы сосредоточились на долговом-дефляционном влиянии отрицательных процентных ставок. Теперь мы выделяем новое исследование, проведенное в Университете Бата, Англия, в котором говорится, что отрицательные процентные ставки, вместо того, чтобы стимулировать банковское кредитование, фактически снижают его.

Исследователи газеты использовали набор данных, включающий 7 359 банков из 33 стран-членов ОЭСР за 2012-16 гг., И обнаружили, что банковская маржа и прибыль упали в тех странах, которые проводят политику отрицательных процентных ставок по сравнению со странами, которые не приняли политику. В частности, было установлено, что рост кредита был подорван из-за сжатия банковской маржи, вызванного отрицательными процентными ставками.

Один из авторов, д-р Ru Xie, цитируется на scienceblog.com и заявляет: «Это хороший пример непредвиденных последствий. Наше исследование показывает, что отрицательная политика в отношении процентных ставок имеет негативные последствия, особенно в условиях, когда банки уже борются за рентабельность при медленном восстановлении экономики, исторически высоким уровнем просроченных кредитов и фазе сокращения заемных средств после банковского кризиса".

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал