Избранное трейдера Maximu$

Неприлично хвастаться.

- 12 мая 2019, 16:48

- |

Первое предупреждение СРЕДНЕСРОК 10 апреля хай левого плеча ГиП ЗДЕСЬ советую почитать там мои рассуждения у Романа Андреева в блоге для понимания рынка.

Второе предупреждение хай ЗДЕСЬ на вершине головы

23 апреля

И третье предупреждение, сам ессно откупал шорты на линии шеи. На вершине правого плечаЗДЕСЬ

3 мая

На затравку прогноз дальше, что будет. Предупреждал раннее тоже

Вот рисунок когда еще мамба была на хаях ЗДЕСЬ. .

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 39 )

ВТБ - выдача розничных кредитов в 1 кв выросла на 55% г/г

- 22 апреля 2019, 15:35

- |

ВТБ по итогам 1 квартала 2019 г. нарастил продажи розничных кредитов до 382 млрд рублей, +55% г/г.

Портфель привлеченных средств физлиц (с учетом инвестпродуктов) вырос на четверть — до 4,65 трлн рублей.

Розничный кредитный портфель ВТБ +5% и достиг 2,96 трлн рублей с начала года.

За первый квартал банк нарастил свою долю на рынке на 0,13 п.п. — до 19,06%.

За 1 кв выдано рекордное количество кредитов наличными — свыше 338 тысяч на общую сумму 217 млрд рублей, что более чем на 60% превышает результат за первый квартал прошлого года.

Портфель кредитов наличными достиг 1,26 трлн рублей.

Ипотечные продажи выросли на 53% — до 148 млрд рублей.

Портфель жилищных кредитов составил 1,46 трлн рублей.

( Читать дальше )

Газпром - ситуация ухудшилась

- 18 апреля 2019, 11:21

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Закрытие последнего «бычьего» разрыва 9 апреля на уровне 232.3 рубля и крестообразная свеча, что после черной совсем неплохо. При этом недельная свеча вышла белой, а «медвежьего» расхождения не наблюдается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 4.7%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 71,40*18,5=1320.9 пункта, а биржевое значение — около 1259.0 пункта. В такой ситуации высока вероятность возобновления роста после коррекции в несколько дней.

Газпром. Рост не самой приятной свечой с заметной верхней тенью. При этом начинает просматриваться потенциальное «медвежье» расхождение. В такой ситуации на следующей неделе может начаться снижение, несмотря на то, что ЕМА-55 только недавно начала смотреть наверх.

ГМК НорНикель. Рост не высокими темпами продолжился. Как результат, котировки, продолжая двигаться вдоль ранее пробитой линии трехмесячного восходящего тренда, вернулись в район исторического максимума. При этом недельная свеча хоть и белая, но с небольшим телом, что не самый хороший знак. Таким образом, цены на акции могут попытаться снова снизиться к ЕМА-89.

( Читать дальше )

Промежуточный итог дивидендного портфеля

- 14 апреля 2019, 23:29

- |

Давненько что-то я не писал о результатах выбранной стратегии и вот повод нашелся, сегодня подбил прогнозируемые дивиденды по портфелю акций, чем и хочу поделиться

Вкратце: стратегия простая – купил дивидендные акции и держи, активное наполнение портфеля началось с 2016 года с суммы менее 50тыс. руб., основные характеристики и параметры портфеля можно найти в предыдущих записях

В прогнозируемых дивидендах ориентировался как на smart-lab.ru, так и еще на один сайт, в топе поисковика по запросу о прогнозируемых дивидендах на 2019 год. Если были разночтения между прогнозируемыми дивидендами, ориентировался на сторонний сайт (не в обиду smart-lab.ru), там информация полнее, включает не только ближайшие, но и прогноз всех дивидендов на 2019 год. Дивиденды учитывал только те, которые планируют выплатить в течение 2019 года, т.к. по моему учету они у меня попадут в текущий год, если отсечка будет в 2019 году, а выплата в 2020 году, это уже на следующий год пойдет

Таким образом, таблица прогнозируемых дивидендов на 2019 год у меня получилась следующая:

( Читать дальше )

Хозяева денег уничтожат 90% населения Земли

- 12 апреля 2019, 08:09

- |

( Читать дальше )

Наглядное пособие по изменению цен опционов в зависимости от волатильности

- 02 апреля 2019, 12:15

- |

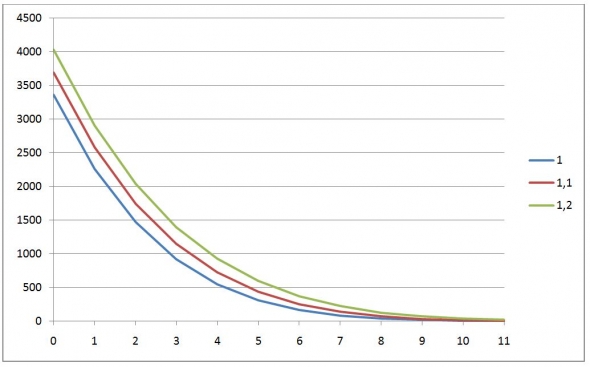

Для тех, кто начинает свой путь в опционах, хочу представить некоторые картинки, которые помогут получить представления о рисках продажи непокрытых опционов.

Исходные данные для графиков:

— Расчеты для опционов на индекс РТС;

— волатильность, принятая за 1 примерно = 22

— время до экспирации 500 торговых часов. (у меня расчеты в часах; 1 день = 14 часов)

Первая картинка это то, как обычно воспринимается повышение цен опционов в зависимости от изменения ожидаемой волатильности.

По горизонтальной оси отложены страйки, где 0 это центральный страйк. Вертикальная ось – цена опциона. Синяя линия – цены при волатильности принятой за( 1). Красная линия при волатильности (х1,1). Зеленая линия при волатильности (х1,2). Много линий рисовать не стал, поскольку картинка весьма очевидна.

Теперь посмотрим на ситуацию с повышением волатильности немного с другой стороны. Посмотрим во сколько раз

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал