Избранное трейдера Maximu$

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- комментировать

- ★312

- Комментарии ( 183 )

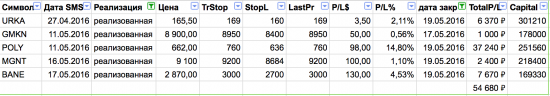

Закрыты сделки Уралкалий, Полиметалл, Магнит, Башнефть. +54т.р.

- 19 мая 2016, 21:11

- |

(риск в каждой сделке 10т.р.)

( Читать дальше )

Для Quik. Авто тейк & стоп. Новый подход, код.

- 19 мая 2016, 17:09

- |

Терминал позволяет разрабатывать самодельные индикаторы, работающие в отдельном потоке. Но индикаторам можно давать и дополнительную нагрузку, реализовывать даже легких роботов-индикаторов, торгующих автономно. Из плюсов – получаем штатное диалоговое окно средствами Квика, что-то рисуем не отходя от кассы… Не требуется подключения внешних библиотек для работы и отображения диалоговых окон, что повышает надежность и простоту установки.

Для примера сделал вполне рабочую программку авто стоп-тейк. Торговлю для примера на скользящих делать не стал, никому не нужна, а автостоп пригодится. Проверял на собственном реальном счете – работает. Пользуйтесь на здоровье!

Есть один недостаток: по одному графику инструмента (бумаги) не может работать индикатор, получающий данные извне этого графика (как этот) и луа скрипт с main. Происходит конфликт и Квик подвисает. Поэтому сейчас становится сложно надежно графически отобразить арбитражный спред например и его торговать. Но эту проблемку разработчики терминала обещают устранить в свежей версии.

( Читать дальше )

"Запомните этот твит" © ;-))

- 18 мая 2016, 18:55

- |

Да, и это — стоп на 49, 91;-)

USDRUB, сегодня видимо попрем вверх.

- 18 мая 2016, 18:13

- |

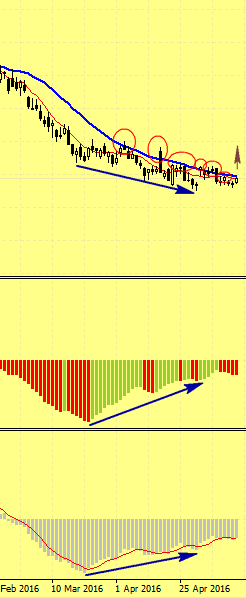

Сегодня 7ой раз как бьемся об 21 машку по дням за последние полтора месяца. Ух кто то сильный в лонгах, а этот кто-то конечно ЦБ РФ, который последние 2 месяца пополняет ЗВР (50% дивов во время сделали, чтобы было у кого скупать то валюту:) ).

П.С. Ну и мега дивера на лонг по дням. Правда могут снести стопы, так как их видимо нормалек уже, а они все под лоем, и тогда диверок будет дополнен еще усиленным большим дивером.

П.С.С. Ух мишульки деньги плакали ваши))) ЦБ как обычно всех разведет, народ сдаст и сдал видимо уже валюту с надеждой затарится на 55-50, но придется в этот раз покупать по 120 ))) Ну, а рублебочка на 5000 пойдет, а нефть хоть возможно лой и не обновит но к 37 в перспективе сходит и с июня повышение ставки и девальвация всех валют в том числе и рубля к баксу...

П.С.С.С. Не забывайте, что даже если будет расти нефть — это УЖЕ не повод валится баксу, в бюджете дыра, которую нужно латать, а латать будут за счет рублебочки, так что кореляшин нарушается, и на растущей нефте, бакс не то что не падает, так он может и расти. Ну и не забываем про эмиссию, которую начал наш ЦБ )))

Инсайд по РТС

- 10 мая 2016, 17:50

- |

Можете не верить, на следующем прогнозе встанете. Или на послеследующем. Я еще посигналю.

Всё очень сложно и запутанно и в то же время просто и понятно

- 04 мая 2016, 17:41

- |

Сегодня фондовый рынок снижается. В очередной раз сработала примета «Газпром» растет последним. Всё очень сложно и запутанно и в то же время просто и понятно. Для тех, кто живет в парадигме недельных графиков повышение котировок нефти марта и апреля это коррекция к падению, а не рост. Для тех, кто живет в парадигме дневных графиков это рост со сломом понижательного тренда с поддержкам 44,5, 42,4 и 41 доллар. На отдельных графиках (ФСК ЕЭС) есть «медвежьи» сигналы (сегодня, как ни парадоксально это лидер роста. На графиках других акций (Татнефть) есть сигналы для игры на повышение.

Сегодня вышла не очень приятная новость – «Газпром» обратился в правительство РФ с просьбой разрешить ему направить на дивиденды менее 50% чистой прибыли по МСФО и акции «Газпрома» утянули индексы вниз. Исходим из того что на дневных графиках цены на нефть находятся на повышательном тренде а сильная поддержка на графике индекса ММВБ 1850 пунктов (нижняя граница конверта Бол.). Катастрофой пока не пахнет это майская коррекция, настоящие неприятности могут начаться, если нефтяные цены нырнут под отметку 41 доллар. Рынки сейчас волнуются, потому что считают, что ФРС США повысит ставку в следующем месяце. Повышение процентной ставки на заседании ФРС политики в следующем это «реальный вариант», заявил президент ФРС Атланты Деннис Локхарт. Так же настоящие неприятности могут нагрянуть, если начнется обвал на фондовом рынке Поднебесной – в этот случае индекс ММВБ прогуляется в район 1800 пунктов.

( Читать дальше )

Хеджирование портфеля акций от падения опционами.

- 01 мая 2016, 21:12

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал