Избранное трейдера Granum

Помогите перейти на Америку!!!

- 02 мая 2019, 10:25

- |

Мой English чуть сильнее уровня Beginner. Заводить 10-20k$ в форекс контору уже страшно, а хотелось бы и поболее. Да, сейчас торгую на ФОРТС большу часть денег, и немного форекса в Alpari. Рад буду помощи дельным советом. Куда копать?

- комментировать

- ★18

- Комментарии ( 45 )

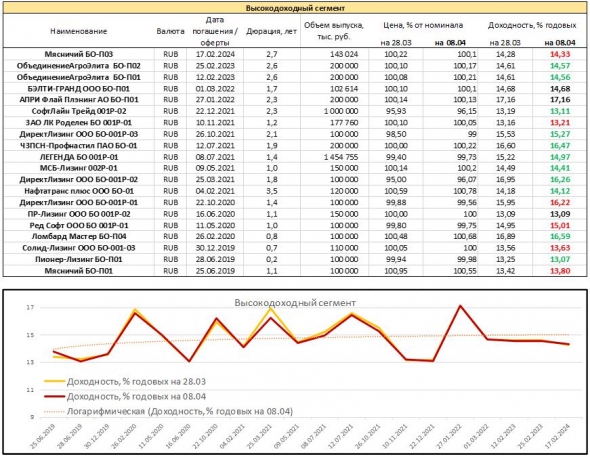

Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Ухожу из трейдинга спустя 12 лет.

- 03 апреля 2019, 06:07

- |

Я пришёл на рынок в весенний день 2007 года и в такой же весенний день решил уйти.

Тогда я был полон энтузиазма, слил первый депозит за 3 дня, прошёл путь от читателя аналитического мусора и прогнозов вида +XX% «покупать/продавать/накапливать» до человека, которому не нужны ничьи рекомендации.

Как-то одному американцу, командиру B-777, сказал, что я трейдер. Он спросил «So, what is your recomendation?», в плане что купить? Ну я ответил «The first recomendation is not to follow any recomendations». «I've got it» — уловил суть он.

Нет, я не могу назвать себя Гуру-предсказателем, но где и самое главное когда в рынке есть денежка я знаю.

Пресловутые 10000 часов потрачены не зря.

Чем старше становишься, чем чаще мелькают мысли «счастлив ли я от работы», «моё ли это дело?». И вот сегодня понял, что «это кино я уже смотрел», как поётся в одной из моих любимых песен Brainstorm. С чувством грусти, тоски, опустошения, но в то же время твёрдым пониманием, что это рубеж.

( Читать дальше )

Brexit. Финал первого сезона. Обзор на предстоящую неделю от 31.03.2019

- 31 марта 2019, 21:47

- |

По ФА…

1. Nonfarm Payrolls

Отчет по рынку труда остается самым важным экономическим релизом, перед публикацией которого сердца чиновников Белого дома и членов ФРС замирают.

Мартовский отчет привлечет более пристальное внимание инвесторов после провального февральского отчета с количеством новых рабочих мест на уровне 20К.

Замедление рынка труда является запаздывающим подтверждением приближения или фактического наступления рецессии, резкое падение количества новых рабочих мест не является признаком рецессии в случае, если такое ежемесячное падение одноразовое и имеет специфические причины в виде шатдауна или плохой погоды, но повторение февральской ситуации станет набатом для экономики США.

Как правило, реакция на нонфармы проходит в два этапа, первый шип на количество новых рабочих мест, второй шип на рост зарплат и уровень безработицы.

В зависимости от акцента участников рынка и перспектив политики ФРС истинная реакция может быть либо на количество новых рабочих мест, либо на сопровождающие данные.

Мировая экономика замедляется, ЦБ стран мира меняют риторику на голубиную, риски рецессии и нового кризиса являются ключевыми для инвесторов, поэтому главная реакция будет на количество новых рабочих мест.

При выходе новых рабочих мест выше прогноза следуют ожидать рост аппетита к риску, беспокойство инвесторов в отношении перспектив самой большой экономики мира снизится, доллар вырастет в первой реакции, но потом следует ждать разворот на падение доллара, т.к. рост экономики США будет способствовать росту экономик стран торговых партнеров за счет сохранения спроса.

ФРС не изменит текущую политику при любом позитивном сюрпризе в отношении количества новых рабочих мест, поэтому от позитивных нонфармов в конечном итоге выиграют валюты стран, являющиеся торговыми партнерами США.

( Читать дальше )

экспирация

- 24 марта 2019, 22:40

- |

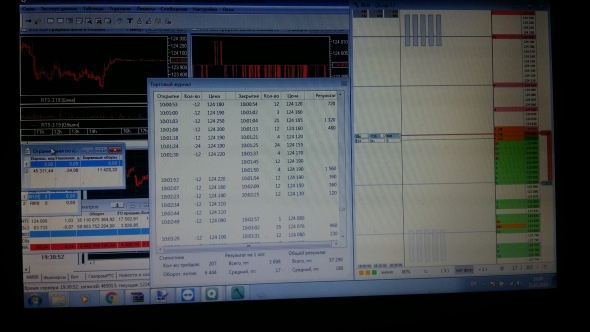

Итак в четверг прошла экспирация.

Я, как обычно, скальпируя, уделил этому дню особое внимание.

На старом контракте РТС удалось наскальпить за этот день примерно 34 тыс. рублей.

У кого — возможно, то возникнет резонный вопрос: «Как на таком тухлом рынке можно было вообще хоть что то наскальпить?»

Ответ очень прост.

В старом контракте в день экспирации сильно снижается конкуренция «в стакане».

И если выполнять роль условного маркет-мейкера, для тех, кто непременно хочет переложиться из старого контракта в новый здесь и сейчас, то будьте уверены, что рынок отблагодарит вас за это. При этом не нужны какие-либо хитроумные алгоритмы, колокейшены и т.д. Достаточно обычного квика и привода к нему.

Итак резалты:

Маржа +45 300р;

комис бирже 11 400р;

комис брокеру — фикс (10% от прибыли за месяц).

Мой оборот в этот день составил примерно 1 ярд руб, (проторгованно 6 440 контрактов мартовского РТС) от общего оборота 35 ярдов, что примерно соотвтствует 3% от общего оборота этого контракта в этот день.

Да, да… вы не ослышались, вот так вот, сидя дома за стареньким 14-дюймовым ноутбуком в труселях, теперь можно «делать» наш один из самых «ликвидных» инструментов на нашей любимой мособъебирже.

Такие дела…

Кэшбэкмэнам посвящается.

- 14 марта 2019, 00:28

- |

По той же причине, что и засада с кэшбеком, я выкидываю сразу все(!) дисконтные карты и прочие карты лояльности.

Многое можно сказать из маркетинга и психологии, но обращусь к классике — закону сохранения энергии.

Если вам дали карту, значит это выгодно тому, кто дал эту карту (дисконтную или кэшбэк). А если это выгодно вашему оппоненту, то значит вы в убытке.

По кэшбэку.

Предположим у нас три+ статьи расхода:

1. Еда;

2. Одежда;

3. Бензин (покупка чего-либо на АЗС кроме бензина надеюсь не только мне кажется дикостью).

4. Другое.

1. Еда.

Заходим на сайт

www.globus.ru/products/26759/?sphrase_id=1357106

66рублей

www.perekrestok.ru/catalog/moloko-syr-yaytsa/moloko/bel-gorod-moloko-ulpast-3-2-1l--305572

74 рубля

goods.ru/catalog/details/moloko-ultrapasterizovannoe-belyy-gorod-32-1-l-100023689295/

45 рублей если оплатить онлайн.

Кто даёт кэшбэк на оплату онлайн? И он 32%?

2. Одежда.

Ссылку на Wildberries знаете? Даже придумывать не буду — выгодна часто более чем двухкратная.

( Читать дальше )

Налог на трейдеров, тунеядцев и алкоголиков.

- 12 марта 2019, 08:59

- |

Не так давно депутат Гасан Набиев назвал пенсионеров, получающих минимальную зарплату тунеядцами и алкашами. Мне хочется вступиться за этих пенсионеров, так как знаю лично несколько таких людей, которые всю жизнь проработали еще при советском союзе, они реально вкалывали на производстве, к примеру в комбинате лимонада, во вредных условиях труда: повышенной влажности, резали руки и никакого алкоголя не употребляли. Пенсия всего 10-12 тысяч рублей. Но сейчас речь не о пенсионерах, а о тунеядцах, о которых зачастую затеваются споры в здании Государственной Думы. Не так давно распространилась информация, что власти хотят до июля 2019 года ввести налог на «тунеядство», назывались суммы 25000 в год, которые в дальнейшем понизили до 20000 рублей. То есть суть инициативы депутатов в том, что «тунеядец» живет за счет общества, пользуется медицинскими услугами, всеми благами государства, но при этом ничего не отчисляет в соответствующие фонды. К такой категории

( Читать дальше )

Мониторинг облигационного рынка (ОФЗ, субфеды, корпораты)

- 12 марта 2019, 07:51

- |

ОФЗ

2 недели с момента последнего мониторинга сделали кривую доходности еще более здоровой и привлекательной. Доходность получает очевидную зависимость от срока, и мы давно не видели, чтобы «короткий конец» снижался в доходности, а «длинный» рос. Видим. Оцениваем положительно. В этом явлении есть и заложенная на будущее проблема: близкая к идеальной кривая доходности госбумаг, обычно, сопровождает максимумы рынка акций. Скорее всего, сам максимум не достигнут. Но, судя по ОФЗ, он рядом.

( Читать дальше )

Про нейросети

- 04 марта 2019, 17:25

- |

Поэтому, сломаю некоторые стереотипы, широко бытующие

Практически, почти все ранние исследования ИИ проходили в специальной лабратории MIT

Они действительно во многом начинались с нейросетей, хотя там рассматривались многие модели.

В конечном итоге, в лаборатории практически отказались от нейросетей.

Патриарх ИИ, Марвин Мински, в конце своей карьеры выпустил книжку «Society of Mind», где он наметил контуры объектно-ориентированного подхода.

В целом, книжка рассказывала о том, что мозг работает как группа взаимодействующих между собой узлов, которые выстроены в иерархию, и посему, похож на социальную группу.

Сейчас многие смотрят на ООП как на попсу. Это в некоторой степени справедливо в применении к современным мейнстримным технологиям.

Но тогда это был настоящий научный прорыв.

( Читать дальше )

о санкциях на российский госдолг - почему это слабо повлияет на рубль, но сильно на ОФЗ и на рынок акций.

- 01 марта 2019, 23:52

- |

1) Как известно 26% ОФЗ держат иностранцы. Предположим худщий сценарий — они все в течении 3 лет полностью распродадут ОФЗ. 25% от 47 млрд долларов (ОФЗ)/3 это всего то 4! млрд долларов в год! Это около 350 млн долларов продаж рубля в месяц. Это ничто для рынка (менее 10 млн долларов в сутки).

2) Но! Эти деньги никуда не исчезнут — по ОФЗ ДОЛЖНА вырасти доходность — как и по всему спектру облигаций (весь индекс облигаций должен упасть). Насколько все упадет сейчас не возможно предположить (ибо не понятно сколько из этих 4 млдр долларов будут действительно под санкциями) — но скажем средняя доходность вырастет на 2%.

3) Если средняя доходность вырастет на 2% — рынок акций должен упасть — люди будут выходить из акций чтобы купить больше ОФЗ. Скажем фондовому рынку надо будет компенсировать не менее 2 млрд долларов в год (половина от оттока). А вот эта цифра огромна ибо весь российский рынок акций очень маленький. И это общая капитализация рынка — движения на нем с оттоком 200-300 млн долларов — и его уже сильно качает — а тут каждый год 2 ярда надо перекачивать в облигации.

В целом если вводят санкции — шортить рубль намного более глупая идея чем вставать в шорт по индексу облигаций или шортить рынок акций. Тем более рубль уже упал — доллар должен быть по 58-60 по всем моделям — а что мы видим в терминалах?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал