Избранное трейдера INTELLEKTTRADE

Бесцельная жизнь

- 03 ноября 2015, 22:47

- |

В самом начале я нашёл несколько мыслей, переплетающихся с идеями большой черепашки, Куртиса Фейва, а именно: не бывает правильных/неправильных решений — все решения принимаются исходя из информации, которой мы обладаем на данный момент и не важно каким будет результат ибо решение изначально правильное. Автор говорит: «В жизни нет и неудач — есть только возможности для личного роста. Уйти куда-то в сторону, сделать крюк — ничего плохого в этом нет. Даже неверный на первый взгляд поворот — это ваш шанс чему-то научиться и приобрести новый опыт.» Мне очень импонирует эта мысль и я думаю она всецело применима к трейдингу.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 4 )

По торговле

- 03 ноября 2015, 20:33

- |

Прочитав задумайтесь, почему системы торговли, длительное время приносяшие стабильную прибыль, вдруг перестают работать.

Вы все делаете как всегда, сигнал — потверждение — вход… и уходите в минус. И снова, и снова..

Почему.., потому что рынок изменился, а вы (мы) незаметили этого и продолжаем работать по шаблону, который уже не работает.

«Статья Данила Дехканова. Речь пойдёт о том, что когда вы перестаёте двигаться вперёд — вы начинаете двигаться назад, а оставаться на месте, к сожалению, невозможно. Вы заметили, что чем старше вы становитесь, тем с меньшей охотой берётесь за ту работу, которая для вас непривычна или связана с большой концентрацией внимания и освоением незнакомых навыков?

Открою вам небольшой секрет. Чтение любимых газет (авторов), работа по хорошо знакомой специальности, использование родного языка и общение с друзьями, которые вас хорошо понимают, посещение любимого ресторана, просмотр любимого сериала… — всё это, так всеми нами любимое, приводит к деградации мозга.

( Читать дальше )

Как узнать историю самолета. Алгоритм действий аэрофоба.

- 31 октября 2015, 15:59

- |

Меня попросили привести алгоритм проверки истории конкретного самолета. Привожу.

Итак, по какой-то причине, Вы решили переместить свое драгоценное тулово из точки А в точку Б посредством авиаперевозки. Вы рисковый человек, и не прочь воспользоваться услугами отечественных самолето-извозчиков. Удостоверьтесь, а не является ли, выбранная вами компания, еще и по совместительству, конторой по приемке международного металлолома.

Смотрим сюда:

nikitskij.livejournal.com/308534.html

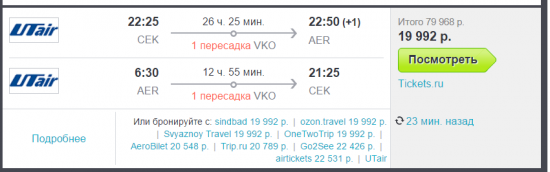

После выбора авиакомпании и билета, вам понадобится регистрационный номер борта. (Возьмем для примера рейс Челябинск-Сочи через Ютэйр — сомнительный такой выбор)

Смотрим и выбираем номер рейса — UT-556:

( Читать дальше )

Грааль каждому.

- 30 октября 2015, 22:11

- |

Вараинты входа в позицию:

1.Пробой, отбой.

2.Повадыри пошли.

3.Мамка взлетела.

4.Оо плотность, вхожу.

5.Круглое число.

6.Большущий сайз.

7.На откате заберу.

8.Отбой от тренда.

9.Пробой консолидации.

10.Блин не там вошел, отобъю.

11.Выход из треугольника.

12.Медвежье поглашение, войду.

13.Фух, отбил… опа новости.

14.Двухсотую не пробили)), шорт.

Интрадейщик.

1.Ретест дня.

2.Закрепление под/над уровнем.

3.Проторгованная база, есть куда стоп спрятать.

4.Круглый уровень.

5.Ложный пробой.

6.Двойное дно.

7.Бля, выбило… перезайду.

Инветстор.

1.Слияние и поглащения.

2.Ближущиеся банкротства и перспективные проекты.

3.3х и 5ти летние минимумы.

4.Фундаментальные данные с хреновыми годовыми показателями.

5.Влажусь в 5ть стартапов, кто то выстрелит.

Этапы развития трейдера, взгляд в прошлое...

- 30 октября 2015, 19:52

- |

Cмотря в прошлое понимаю какой фигнёй я занимался, благо не все ниже перечисленные пункты меня затронули, но большинство :)

Начну пожалуй с самого распространённого типа, самый начальный уровень.

Уровень-«мне кажется», причём кажется сдесь ключевое слово, кажется наверх, кажется вот сейчас бабосы уже в руках и всё вот тебе наливают и через несколько минут от профита остаётся лишь лось. (Ну или безубыток, т.к страх потерять бабосик он такой, не искоренишь, при этом смеренно выставляя стоплосс, далее череда вспонтанных сделок которые добивают депозит, и в эйфории уже не думаешь что делаешь, лишь бы рынку отомстить, в итоге рынче просто катком проезжает по депозиту вместе с брокерскими комиссиями в перемешку)

Далее уровень — «Дохрена индикаторов», Да, и через это прошли :)

smart-lab.ru/uploads/images/02/33/48/2014/04/09/28db02.jpg

Посмотрел РБК пробило скользяшечку, там еще фибоначи где-то уровень и звёзды должны сойтись на небосводе при полной луне, полная ХРЕНЬ !(Ну кроме фибоначи, мартингейлить по фибо еще както можно, но очень грамотно.)

( Читать дальше )

Коды фьючерсов

- 30 октября 2015, 14:48

- |

Январь – F;

Февраль – G;

Март – H;

Апрель – J;

Май – K;

Июнь – M;

Июль – N;

Август – Q;

Сентябрь – U;

Октябрь – V;

Ноябрь – X;

Декабрь – Z.

Коды фьючерсов на валюту:

6A – фьючерс на австралийский доллар;

6B – фьючерс на британский фунт;

6C – фьючерс на канадский доллар;

6E – фьючерс на евро;

6J – фьючерс на японскую йену;

6N – фьючерс на новозеландский доллар;

6R – фьючерс на российский рубль;

6S – фьючерс на швейцарский франк;

DX – фьючерс на индекс доллара США;

RF – фьючерс на евро к швейцарскому франку;

RP – фьючерс на евро к британскому фунту;

RY – фьючерс на евро к японской йене.

Коды фьючерсов на энергоносители:

BRN – фьючерс на сырую нефть марки Brent;

( Читать дальше )

На чем делать роботов

- 28 октября 2015, 19:28

- |

коллеги кто что может посоветовать — подсказать

Исходные данные:

1) решил автоматизировать свою торговлю

2) количество входов по инструменту 1-2 в день/сессию

3) инструменты:

РФ — MXI и MIX, VTBR и VTB, Sber и SR, RTS, SI

CME — 6e, 6b, 6c, 6a, 6j, ym — в основном 6e и 6b или через МТ4 на спотовых аналогах

4) С# — не владею и желания потратить на его изучение как я понял по форумам около 1 года прежде чем что-то начнется получаться — пока точно нету!

5) нужно чтобы робот меня спрашивал можно входить или нет ( то есть полуробот )

6) брокер финам — квик или транзак коннектор

7) Примерное описание паттерна-сетапа на вход: поддержка превратилась в сопротивление или наоборот — это можно описать

8) направление входа — вручную определяю по 5 элементам ТС, как описать не знаю пока — вопрос времени

9) очень хочется на NYSE — но по времени только роботом — планирую днем делать ДЗ — вручную задавать роботу параметры на сессию

Далее изучая вопрос я понял что есть некий

( Читать дальше )

Игры разума с ММ - 1. Игра с нулевой суммой. Идеальная монетка.

- 27 октября 2015, 13:49

- |

Чтобы излагаемый материал был более наглядным я сконструировал небольшой симулятор игр (на экселе), который показывает ожидаемый результат серии ставок (сделок) с заданной статистикой.

Сразу замечу, что в торговле все намного сложнее, потому что в отличие от классической игры с заранее заданным набором исходов торговая практика намного богаче.

Если в игре ставка это проигрыш и он заранее известен, а также известен выигрыш при благоприятном исходе, то в торговой практике все выглядит немного по другому.

Даже если вы заранее задали размер риска на сделку, и даже если размер риска у вас нормирован для всех сделок с любыми инструментами (это возможно и это единственно правильный подход при грамотном ММ), все равно набор исходов ставки (сделки) намного богаче:

— позиция закрыта ордером тейк-профит (этот вариант можно отнести к исходу с выигрышем в классической игре);

— позиция закрыта ордером стоп-лосс (этот вариант можно отнести к исходу с проигрышем в классической игре);

— позиция закрыта по рынку с прибылью меньшей, чем тейк-профит;

— позиция закрыта по рынку с убытком, меньшим, чем стоп-лосс.

Два последних случая портят красивую картинку, но начнем мы с классической теории игр и первой у нас будет игра с нулевой суммой — идеальная монетка без ребра, вероятность выпадения орла и решки одинакова. Выигрывает либо тот либо тот вариант. Комиссия (доля казино или иного заведения) равна нулю.

В дальнейшем у нас будет использоваться следующая система обозначений:

К — капитал, стартовая сумма игры.

L — размер ставки, потери при проигрыше.

R=W/L — отношение выигрыша к проигрышу.

P — вероятность благоприятного исхода.

f=(P(R+1)-1)/RL — формула Келли, связывающая размер оптимальной ставки с условиями игры (огромное спасибо ПBМ за указанную ошибку в формуле).

Если известно f, то

Lopt=f*K.

( Читать дальше )

Рынок vs модель

- 27 октября 2015, 00:56

- |

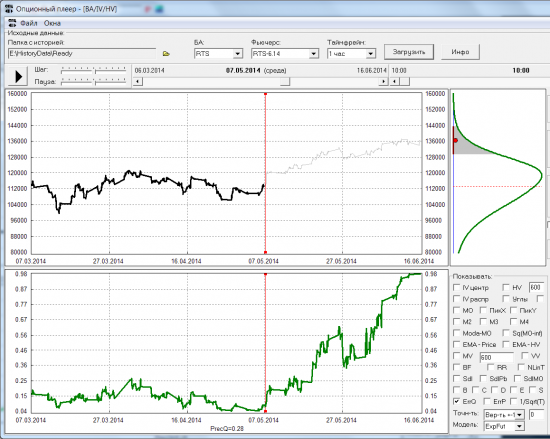

Для начала рассмотрим рыночное распределение вероятности (сразу обозначим его как Q). Получать его будем из биржевой улыбки волатильности. Как это делать -рассказывал и Андрей Агапов, и Владимир Твардовский в этом видео. Поскольку это распределение соответствует рыночным ценам, можно считать, что распределение Q — это усредненный прогноз рынка на экспирацию. Имея потиковую историю улыбок волатильности, можно построить потиковую историю распределения вероятности; и зная цену экспирации — можно вычислить в любой момент времени, с какой точностью рынок (распределение Q) угадывал, где произойдет экспирация. Рассмотрим, например, историю RTS-6.14:

( Читать дальше )

Итоги за год.

- 23 октября 2015, 15:23

- |

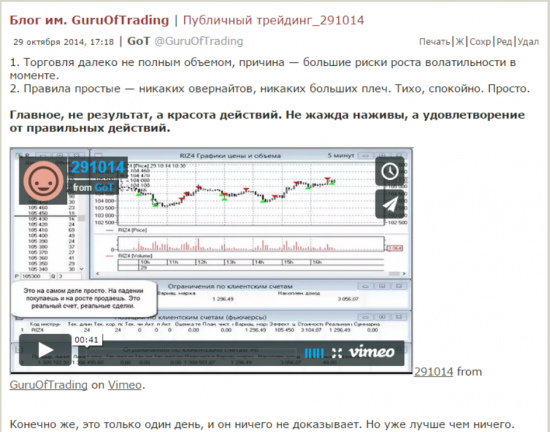

Ну вот и подходит год моей публичной торговли, которую я начал на смартлабе. Выглядело это так:

Дальше в течении нескольких месяцев я ежедневно записывал эти видео и выкладывал на смартлаб. Уже тогда я проявлял вполне четкую уверенность в стабильности своих результатов. Но не потому что я такой дисциплинированный трейдер (я описывал свою историю очень подробно), а потому что я создал для себя такие условия (внешний риск-менеджмент) и выработал свой подход. Позже я понял, что выкладывать каждый день это просто не нужная трата времени и моего и читателей. Поэтому я перестал это делать. Я стал просто скриншотить картинки и выкладывать у себя для копилки. Выкладываю я буквально каждый торговый день. Что-то там подредактировать конечно можно, но там и сделки все видны и на картинках и в таблице сделок, и смысла в этом мало. Поэтому все честно. Также в этом году снова зарегистрировался на лчи, как и в прошлом, чтобы еще больше подкрепить свои картинки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал