Избранное трейдера Максим

ВИРУС

- 24 февраля 2018, 11:06

- |

Вирус уже в организме.

Цена 10-ти летних американских облигаций T-bonds на месячном графике в январе пробила поддержку.

( Читать дальше )

Часть II BRENT Объединяя несовместимое.

- 16 февраля 2018, 16:33

- |

График конечно перегружен, однако попробую разъяснить картину. Итак

- синие пунктирные четырехугольники (XqAB и AfdB) это грани структур Коуэна; отрезок dD — возможное продолжение грани fD. Каждая из них может быть поделена пополам (горизонтальный синий пунктир) или складываться как «гармошка» (синий бледный пунктир). Приглядитесь, ЦЕНА может развиваться в различных направлениях пространства, а то что мы видим — всего лишь проекция ее движения на плоскость.

- далее на каждой грани на графике ЦЕНЫ формируются модели Adversa (желтый и синий треугольники), и пока не закончится их формирование ЦЕНА не переходит на следующую грань.

- и все это охватывает «бычья бабочка» Гартли, не с идеальным соотношением, как предписано ее автором, но в допустимых (на мой взгляд) пределах.

( Читать дальше )

Как делать вместе деньги на бирже (Точки входа)

- 15 февраля 2018, 02:01

- |

Когда я только начал торговлю на бирже и формировал свой взгляд я пользовался одним приёмом назову его «остатки пирога от профи» суть его в следующем. Есть ведущие фундаментальные аналитики, которые дают прогноз акций на следующий год. У Тимофея есть портфели от профи. Самое смешное, что смарт-лабовцы на голову выше профи :) И пусть аналитик который даёт прогноз не рассказывает ньюансов, как и что считали, но ведь считали и провели определённую работу, плюс лицо фирмы и т.д.

И я ждал когда тот или иной инструмент значительно отклонялся от стартовой цены, искал всю доступную инфу о инструменте проводил свой скурпулёзный анализ и если выяснялось, что это паника, кризис, даун тренд, мало ли что ещё, а у фирмы дела в принципе в порядке осуществлял покупки. Например акции «Рога и копыта» стоили 100 руб. в момент выхода расчётов аналитика, целевой уровень 120 руб. Тут бац, санкции акции падают до 80 руб. Выясняю, что основные конракты в силе, финансирование решат по другим схемам, это выход нерезов. Беру. Мой целевой уровень есно 100руб. те же +20% ;)

( Читать дальше )

Взгляд БКС на Дивиденды. Спасибо БКС.

- 11 февраля 2018, 22:53

- |

bcs-express.ru/novosti-i-analitika/7-dividendnykh-siurprizov-kotorye-mogut-ozhidat-investorov-v-2018-godu

РАСПАДСКАЯ

ГМК

БАШНЕФТЬ АП

МГТС АО И АП

ЭНЕЛ

АФК СИСТЕМА

Башнефть АП

Помимо обычных дивидендов, которые мы прогнозируем по итогам 2017 г. на уровне 170 руб. на акцию, компания вполне может направить на спецдивиденды часть из 100 млрд руб., полученных по иску от Системы, которые последняя должна выплатить до 30 марта 2018 г.

Выплата спецдивидендов будет производиться исключительно исходя из желания мажоритарного акционера, поэтому предсказать наверняка нельзя, но такое развитие событий было бы вполне логичным, особенно учитывая наличие крупного акционера в виде Республики Башкортостан.

Если 35-40% от полученной суммы будет выплачено в виде спецдивидендов, это даст дополнительно 200-225 руб. на акцию. В сумме на одну акцию за 12 мес. может получиться 370 – 400 руб., что соответствует доходности по префам 26-28% на акцию. Такой высокий уровень выплат неминуемо приведет к сильной переоценке акций и, помимо непосредственных дивидендов, держатели получат еще и существенный прирост стоимости акций.

( Читать дальше )

Честно о трейдинге или все мои прогнозы на Смартлабе (Хронология и исполнение).

- 11 февраля 2018, 18:36

- |

Я всегда вас рад видеть)))

Решил опубликовать все свои прогнозы/сценарии как краткосрочные, так и среднесрочные: По акциям, по фьючерсам, по индексам.

В том числе описание какой либо методики через анализ на будущее, я по левой стороне не торгую (Брокер не принимает заявки).

А, посмотреть прошлое вы и без меня сможете!

По принципу пост/прогноз, чтоб можно было проверить и убедится в точности и правильности анализа.

Абсолютно весь анализ строился на ТА, точнее моей собственной комплексной ТС.

Если анализ точен ставлю: +.

Если анализ частично верен, цена пошла в мою сторону, но до цели не дошла ставлю: 0.

Если анализ не верен ставлю: -.

В любом из моих постов/анализе/прогнозе отсутствует принцип аналитиков: день закрылся свечкой, если пробиваем уровень N вниз, то цена идёт вниз, пробиваем уровень N вверх, то цена идёт вверх.

В соответствие с точной хронологией, абсолютно все прогнозы/рекомендации.

1. В посте:

( Читать дальше )

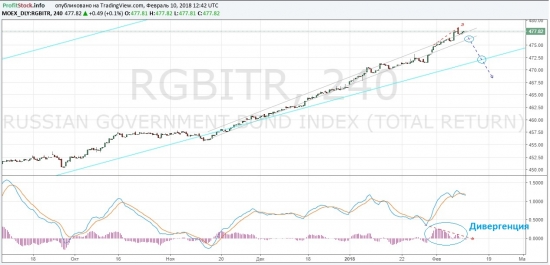

Прогноз по доллар/рубль от ProfitStock.info (10.02.18)

- 10 февраля 2018, 18:32

- |

Возможно волна (3) завершилась и в ближайшие несколько дней последует коррекционная волна (4) с целями: 58,10 и 57,68. Падение ниже уровня 57,0 приведет к отмене основного сценария.

После волны (4) последует обновление максимума в рамках волны (5) и будет сформирован полный импульс [1], что станет подтверждением разворота пары доллар/рубль.

По индексу облигаций RGBITR сформировалась дивергенция с MACD, однако, для подтверждения разворота желательно выйти из серого и голубого канала вниз.

( Читать дальше )

Интересный день сегодня. БКС выходит в лидеры среди аналитиков.

- 06 февраля 2018, 20:04

- |

Индекс удержал выросший Сбербанк

Худший сектор — энергетика

7 бумаг моего портфеля хуже рынка

2 бумаги моего портфеля лучше рынка

Треть моего портфеля теперь энергетика:

Кстати создавайте портфели на смартлабе, кто еще не успел.

Сегодня я добавил в портфель Мосэнерго и Квадру. Именно благодаря им такая доля большая стала.

Мой портфель снова ушел в минус (-1,1%). Он проигрывает всем модельным портфелям 2018.

Проигрывает потому что у меня лось по Русагро и QIWI, позы с прошлого года. Именно эти 2 бумаги были сегодня лучше рынка в моем портфеле (там нет перекупленности).

поза по ФСК снова сегодня в минус ушла, увеличивать я ее не стал. Не вижу там краткосрочного интереса пока.

По модельным портфелям Элвис пока ушел в категорию хуже рынка:

Лучше других — портфель БКС. Уточню, что портфели составлялись на основе рекомендованных на 2018 бумаг, всем им давался равный вес в портфеле. Портфель Элвиса вниз тянут 4 бумаги:

( Читать дальше )

Что происходит на рынках

- 06 февраля 2018, 13:22

- |

Что происходит на рынках

Коррекция, которую ждали весь прошлый год. Триггером к распродаже рискованных активов, прежде всего, акций (commodities пока не сильно пострадали) стал рост доходности US Treasuries, что в свою очередь было связано с улучшающейся экономической картиной во всём мире и, соответственно, растущими инфляционными рисками и увеличивающимися опасениями более быстрого роста ставок в США.

Ещё раз подчеркну – мы имеем дело с коррекцией. Достаточно серьёзной. Но это не разворот трендов и, тем более, не начало кризиса.

Что будет дальше?

• S&P500 упал от максимума почти что на 8% (в моменте было около 12%). Не исключено, что на этом коррекция и закончится. Хотя какое-то время на рынке ещё будет сохраняться высокая волатильность. Рост волатильности — это вообще один из ключевых рыночных трендов в этом году. Коррекции, подобные той, что случилась в последние дни, будут теперь происходить более регулярно.

• Влияние на экономику будет несущественным. Осознание этого факта, что с экономикой и корпоративными прибылями всё в порядке, достаточно быстро приведёт к возобновлению роста акций.

• Treasuries, которые вчера стали традиционной «спасительной гаванью» (доходность UST10, ещё вчера утром превышавшая 2.88%, опускалась ночью до 2.65%; сейчас – 2.76%), вновь начнут снижаться. Я по-прежнему думаю, что 3% не за горами, а на пике цикла может увидеть и 3.5%.

• ФРС продолжит повышение ставок, ближайшее, скорее всего, состоится уже в марте (рынок сейчас оценивает вероятность этого на уровне 70%). После этого до конца года будет ещё 1-2 повышения. Именно то, что и ожидал рынок ещё в прошлом году. Хотя здесь есть некоторый фактор неопределённости, связанный с новым главой ФРС. В своих первых публичных заявлениях на новом посту он делает акцент на поддержке экономики, а это сигнал, что повышение ставок может быть более медленным.

• Для Банка России рост турбулентности – повод для проявления осторожности в снижении ставок. Вероятность того, что в пятницу ЦБ порежет ставку на 50 б.п. снижается. Но в 25 б.п. сомнений практически нет. Наблюдаемая инфляционная картина и слабость экономики должны заставить ЦБ более быстро двигаться в диапазон нейтральной ставки. 6.5% мы можем увидеть не к середине следующего года, как закладывал рынок, а уже к концу этого года.

• Завтрашние аукционы ОФЗ по-видимому пройдут без особого энтузиазма со стороны инвесторов, но серьёзной коррекции на рынке ждать не стоит. Ожидания более быстрого снижения ставки ЦБ будут поддерживать рублёвый долг, хотя возобновление роста доходности базовых активов и будет оказывать сдерживающее влияние.

• С рублём ничего существенного не произойдёт. В ближайшие пару месяцев высокий сезонный профицит счета текущих операций будет поддерживать национальную валюту. Начиная с апреля давление на рубль начнёт возрастать.

• Российский рынок акций возобновит рост вслед за мировыми рынками. Интерес будет сохраняться к сырьевым компаниям, которые с начала года пользуются повышенным вниманием у глобальных инвесторов (одно из серьёзных изменений трендов – в прошлом году materials никому не были нужны, а в этом году в лидерах). В ближайшее время вряд ли будет возможность пополнить портфели по ценам, существенно ниже текущих.

Одним словом, то что произошло в последние дни, пока никоим образом не меняет долгосрочные ожидания.

Подробнее о рынках и экономике в канале MMI: https://t.me/russianmacro

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал