Избранное трейдера JITF

Пример выигрышной торговой стратегии

- 29 октября 2018, 07:31

- |

Пример выигрышной торговой стратегии

Очень часто люди не могут найти действенную торговую стратегию, которая бы работала на большинстве рынков и была бы эффективна длительное время. Трейдерские форумы заполнены поисками торгового “Грааля”, многие разрабатывают сверхсложные схемы, изучают теорию хаоса или теорию нечетких множеств. Как мне кажется, все гораздо проще и ниже я хотел бы привести пример такой стратегии. Этой стратегией я пользуюсь уже несколько лет и на собственном торговом опыте убедился в ее стабильной прибыльности. Казалось бы, какой смысл мне делиться информацией подобного рода? Ведь если все будут пользоваться этой стратегией, то она неизбежно потеряет большую часть своей прибыльности или даже будет приносить убыток? На самом деле, конечно, не все так просто. Я абсолютно уверен, что даже после того, как данная стратегия будет описана, большинство людей не будут ей пользоваться, а те, кто решится на ее использование, не сможет торговать на ее основе, прежде всего, из-за элементарного отсутствия дисциплины. Итак, заканчиваю введение и перехожу непосредственно к конкретике. Моя торговая стратегия базируется на следующих трех принципах:

- Не использовать заемные средства (плечи).

- Не торговать без обеспечения (не “шортить”).

- Покупать только в тех случаях, когда большинство факторов указывают на рост бумаги.

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 39 )

немного про бэк-тестирование?

- 26 октября 2018, 21:21

- |

Смысл такого рецепта бэк-тестирования объяснялся тем, что если ТС на обучающих данных показывает хороший результат, а на контрольной выборке показывает результат хуже, то это означает, что ТС плохая и торговать ее нельзя.

Я взял рецепт на вооружение, но зашел с другого конца. Допустим есть множество наборов параметров для ТС и каждому набору на обучающей выборке соответствует определенное значение целевой функции, допустим доходность. Но с другой стороны, также каждому набору параметров соответствует определенное значение доходности и на контрольной выборке. Получается, что бы выбрать наилучший (в каком то смысле) набор параметров для ТС, мы можем просто взять тот набор параметров, который показывает хорошие результаты и на обучающей выборке, и на контрольной выборке. В итоге приходим к тому, что надо делать подбор параметров на всей выборке и там уже выбирать, нравится-не нравится.

( Читать дальше )

О «теореме Ферма» теории вероятностей или о нормальности «бытия» (много буков)

- 16 октября 2018, 16:41

- |

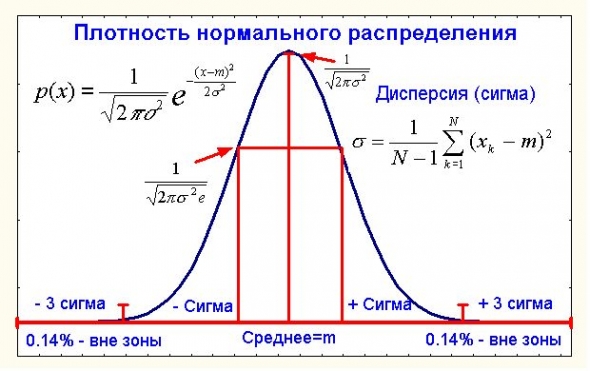

Не подумайте плохого в части нормальности, речь пойдет не о психиатрии, а об известном в теории вероятностей нормальном распределении

А точнее даже не о нем самом, а об известной центральной предельной теореме (ЦПТ) применительно к ценам. Что такое центральная предельная теорема в ее классическом виде?

Пусть нам дана некоторая сумма большого числа случайных величин Х=х1+…+хN где каждое слагаемое имеет конечную и ненулевую дисперсию (как мы увидим далее в приложении к ценам это условие выполняется). Человечество давно еще с 18 века (Муавр и Лаплас) заинтересовал вопрос распределения случайной величины Х или хотя бы его более-менее точного приближения.

Не будем слишком строги в определениях всяких сходимостей и их скоростей, а сформулируем классическую ЦПТ в виде интуитивно понятного, но нестрогого термина «близости». Так вот, если xi – независимы (кто хочет может посмотреть строгое определение независимости, а для менее пытливых скажу только, что корреляция двух независимых случайных величин с конечными дисперсиями – нуль, хотя и обратное не верно), то распределение Х при достаточно больших N практически не отличается от нормального распределения со средним А и дисперсией D, где А – сумма средних x

( Читать дальше )

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

ФОКУС-покус

- 16 октября 2018, 08:27

- |

Знание достигается главным образом путем выбрасывания мусора из головы

Насим Талеб

Несколько лет назад один из сыновей проходил психологическое тестирование в начальной школе. Результатом была примерно следующая характеристика: несмотря на хорошую успеваемость, мальчик очень часто отвлекается; внимание рассеяно; сложно надолго фокусироваться. Эти выводы натолкнули на некоторые размышления. Вывод был что-то вроде «от осинки не родятся апельсинки». Именно такими характеристиками можно описать и мою слабую сторону.

Помню, что на тот момент эти размышления полностью увели меня от попыток торговать внутри дня руками. Фокус на 100% сместил на дневные интервалы, что в итоге значительно улучшило результат.

Рассеянное внимание – свойство не каждого. Однако есть еще один аспект, который присущ любому человеку. И который мешает нашей фокусировке. Это то, что поведенческий психолог Дэн Ариэли свойством «держать двери открытыми».

( Читать дальше )

Почему пассивные инвестиции, а не спекуляции или активные инвестиции?

- 15 октября 2018, 12:54

- |

Мои личные вопросы, на которые я не смог найти ответ, что, в свою очередь, когда-то меня подтолкнуло в сторону пассивных инвестиций.

Все вопросы очень общего характера, без конкретных систем.

Технический анализ и спекуляции, основанные на его использовании.

1. Что делать, если у разных брокеров (и дилеров, в особенности) разные котировки?

2. Что делать, если есть торги после основной сессии? А если, в частности форекс, один дилер открывает торги в одно время, а другой — в другое?

3. Как относиться к шпилькам?

4. Выбор таймфрейма, выбор индикаторов, выбор отображения графика (бары, свечи, крестики-нолики)?

5. Линии тренда и поддержки-сопротивления проводить по экстремумам или по закрытию? А если шпилька?

6. Как понять, что ТС перестала работать? Как понять, что в ней сломалось?

7. Как понять, что сейчас просадка, и ТС не сломалась?

8. Если ТС сломалась, как найти новую и сколько это займет времени? Что в это время делать со слитой частью депозита, ведь она уже не отыграется по старой ТС? Принять убытки насовсем и начинать сначала?

( Читать дальше )

Где можно найти подробное описание формата Metastock?

- 15 октября 2018, 10:00

- |

Или может быть такое уже есть, посоветуйте?

Как я выбираю акции Биотехов

- 06 октября 2018, 10:47

- |

Я решил сосредоточиться на акциях стоимостью до 3$, так как низкая цена дает очень высокую потенциальную доходность. Грубо говоря, вероятность что акция с 1$ вырастет до 10$ гораздо выше, чем с 100$ до 1000$.

Буду описывать отбор акций именно в той последовательности в которой отбираю их я, без всякой воды и скрытой информации. Метод очень простой, без серьезного углубления в деятельность каждой компании, что дает массу свободного времени. На лайт анализ одной компании у меня уходит примерно 10 минут.

Анализ компании состоит из 4ех блоков:

Общий анализ:

1) Сначала я отбираю

( Читать дальше )

Идеи для торговых систем. Тренд

- 09 сентября 2018, 14:32

- |

Начнем с самого распространенного класса систем — трендовых.

Начинающие мне в большинстве своем не поверят, но думающие люди, надеюсь, задумаются.

1. Главное — это не конкретика трендовой системы, а определитель/предсказатель того, что рынок будет трендовым после того, как ты зашел в сделку. На отличном трендовом рынке будет работать даже самая плохая трендовая система. Простейший предсказатель — средний диапазон колебаний цены за последние 5 периодов старшего таймфрейма. Если он начинает существенно повышаться, вы делаете гмпотезу, что это устойчивый процесс

2. На тренде вы чаще всего будете покупать в максимум и шортить в минимум. Потому что на мощном тренде у вас не будет другой возможности надежно зайти.

3. Главная идея трендовых систем — держать позицию в направлении тренда так долго, пока тренд существует. Критерий наличия тренда или его завершения — это будет ваше ноу-хау. Чтобы сумма сделок трендовой системы была положительной, обычно используют стоп-лоссы, которые существенно меньше чем тейк-профиты.

4. Стоп-лосс лучше всего нормировать по текущей волатильности того таймфрейма в котором вы работаете, чтобы отсекать нормальный случайный шум. Если стоп будет в зоне «шума», то вероятность его срабатывания будет существенно выше.

5. Если использовать фильтр по времени дня, и день недели, и отсекать «вялые» периоды, то можно повысить точность трендовых систем.

6. Самая крутая фича — торговать тренд, в котором вы понимаете фундаментальную подоплеку. То есть включать систему там и тогда, где есть фундаментальные причины для волатильности и сдвига, которые вы в состоянии понять.

7. Чем выше таймфрейм, тем обычно надежнее трендовая система.

8. Закрытие позы трендовой системы лимиткой на хаях — равносильно контртренду. Правильная система должна находится в позе, пока условие тренда сохраняется.

9. Критерий трендовости — это ваше главное ноу хау. Кто-то использует прямые черточки на графиках. Я использовал две экспоненц скользящие средние. Можно использовать свечи и паттерны.

10. Самое интересное, что можно особо не париться и заходить в тренд при помощи монетки. Главное правильно определить стоп-лосс и момент, когда тренд закончится.

11. Все трендовики обычно сливают в период низкой волатильности. Трендовые системы физически не могут зарабатывать в случайном и боковом рынке (на заданном таймфрейме).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал