Избранное трейдера Андрей Хрущев

Руководство по позиционной торговле

- 27 октября 2020, 18:48

- |

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 3 )

Индекс MSCI Russia: инструкция по применению

- 27 октября 2020, 15:01

- |

Моя статья в ДОХОДЪ про MSCI Russia.

Yandex, TCS Group, Mail.ru… кто следующий попадет или покинет индекс MSCI Russia?

Эта статья посвящена индексу MSCI Russia, который рассчитывается международной аналитической компанией MSCI Inc. MSCI Russia — фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. В составе индекса — ценные бумаги 23 российских эмитентов. Вес акций каждого эмитента в составе индекса зависит от капитализации компании и доли её акций в свободном обращении (free float). Состав и структура индекса пересматривается раз в квартал.

Пассивное инвестирование (через покупку индексных фондов или самостоятельное формирование портфелей согласно определенным бенчмаркам) с каждым годом всё больше и больше занимает долю на рынке акций во всем мире, и Россия здесь не исключение. Ведь для многих участников рынка получение даже среднего рыночного результата на длинном интервале является недостижимой целью, а покупая индекс ты решаешь эту задачу легко и дешево (относительно активного управления).

( Читать дальше )

Библиотека трейдера. Ч3. VSA. Классификация баров.

- 25 октября 2020, 13:21

- |

1.Толчковые бары (push bar)

а) Толчковый лонг — свеча белая, ОИ+.*

б) толчковый шорт- свеча черная, ОИ+.

2.Тормозные бары (pull bar)

а) Лонгокрыл- свеча черная, ОИ-.

б) Шортокрыл- свеча белая, ОИ-.

3.Быры перераспределения (redistribution)

а) Перераспределение лонгов- свеча чёрная, ОИ — без изменений.

б) Перераспределение шортов- свеча белая, ОИ — без изменений.

( Читать дальше )

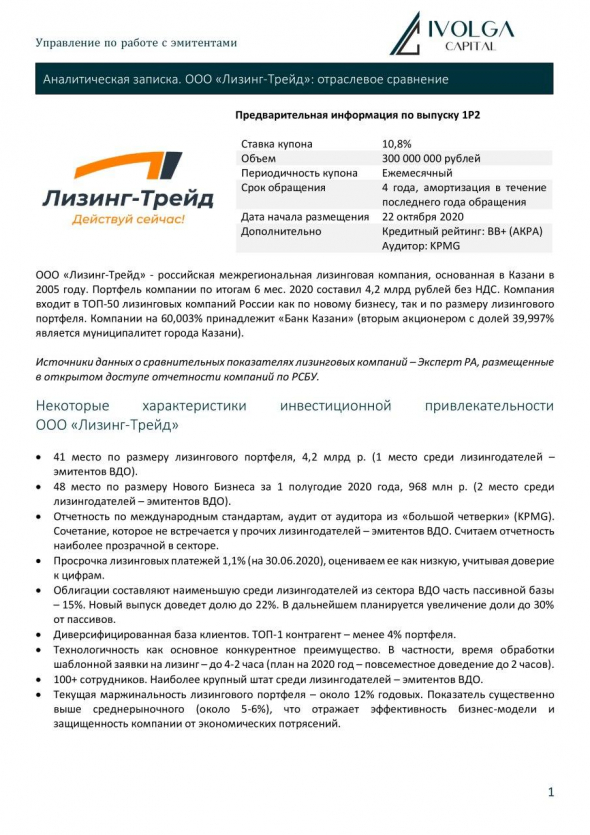

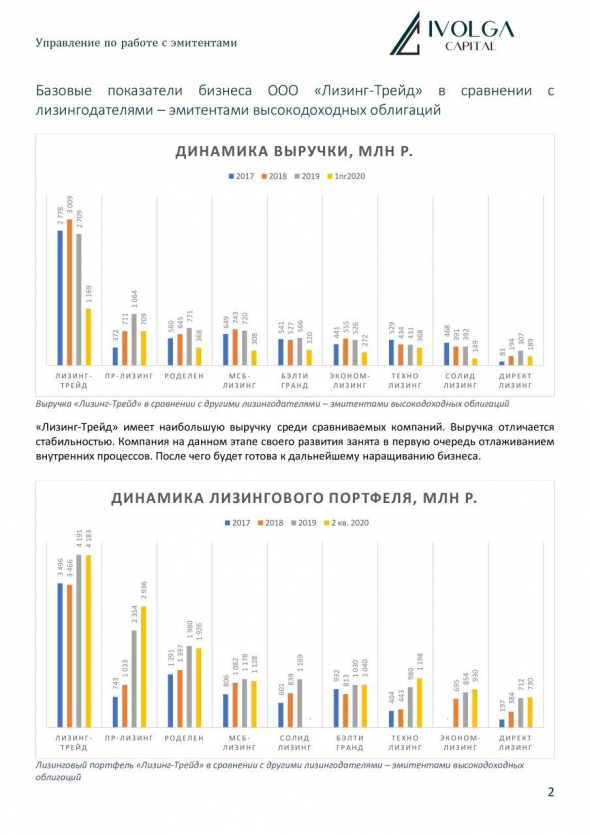

"Лизинг-Трейд". Аналитическая справка: отраслевое сравнение по базовым бизнес показателям

- 09 октября 2020, 15:19

- |

( Читать дальше )

С чего начать опционщику?

- 07 октября 2020, 19:57

- |

Почему опционы так сложны и так интересны?

Опишу примерный путь начинающего опционщика.

Чаще всего первым этапом бывает Форекс. Обилие рекламных обещалок легких денег, рано или поздно сделают свое дело и человек погружается в мир котировок. Грезя легкими деньгами (а что тут сложного? Купил дешево, продал дорАгА!) – начинает изучение индикаторов, теханализа, каналов Дончиана и уровней Фибоначи….) Еще чуть-чуть, почти вот-вот и «Я НАЙДУ ГРААЛЬ». И вот тогда-то заживу….

Но грааля все нет и нет. Очередные, найденные в интернете индикаторы – опять на истории показывают бешенную прибыль, а на реале только минуса…. Как так??? Пойду поучусь! Ага! Всё дело в «психологии трейдинга»! Мы слишком жадные. А форекс брокеры – подсовывают под нашу жадность 100-е, 500-е и даже 1000-е плечо! Дело не в индикаторах – дело в мани-менеджменте! Ральф Винс – математика управления капиталом. Опять не помогает…. Скальперы! – Вот кто видит рынок насквозь! Но и тут не у всех получается. Почему так? Читаем Талеба! Он сейчас научит! Он миллионы заработал, когда ФСЕ потеряли! А что говорит Нассим Талеб? Он говорит, что предсказать рынок, да и вообще жизнь то – невозможно! Что сам Бенуа Мандельброт не смог предсказать поведение цены… (зато фракталы изобрёл)) ) И что есть некие опционы, которым пофиг куда пойдёт цена. На них можно ЗАРАБОТАТЬ! Имея ОПЦИОНЫ, при «черном лебеде» — становятся МИЛЛИОНЕРАМИ!

( Читать дальше )

Стратегия уровневой торговли. Паттерны для работы с уровнями

- 06 октября 2020, 19:57

- |

Перед тем как вы продолжите читать про стратегию торговли уровней, мне бы хотелось сказать вам, что в реальности это очень сложный вид торговли. Уровни, тренды хороши на истории. На истории все понятно, но во время торговли интерпретировать паттерны очень непросто. Хаос рынка очень тяжело поддается какой-то систематизации с помощью уровней и паттернов. У новичков, когда они смотрят на график, возникает иллюзия понятности рынка. Тут бы я зашел, а тут бы я вышел. На практике все будет по-другому. Есть более надежные стратегии. Тот же статистический арбитраж, несмотря на пугающее название, намного проще для торговли. Торговля пар более стабильна, чем торговля уровней, паттернов и сигналов разных индикаторов. Короче говоря, совет я вам дал.

Стратегия уровневой торговли заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни.

( Читать дальше )

Обзор книги «The Art of Currency Trading» (часть IV)

- 02 октября 2020, 10:51

- |

▫️Технические аналитики думают, что находятся лишь в шаге от совершенной системы, но не способны зарабатывать и части той прибыли, которая будет генерировать, на их взгляд, их система.

▫️Вы можете лишь посмотреть на график, увидеть там простой паттерн и начать стабильно зарабатывать — вы действительно думаете, что это согласуется со здравым смыслом? Вряд ли, если учитывать то, что вы конкурируете с тысячами трейдеров и миллионами кодов.

▫️Фонды зарабатывали на основе ТА (тех.анализа) в 1980 и 1990, но те дни прошли.

▫️Люди скроены таким образом, чтобы всюду распознавать паттерны. Эта наша биология. Это позволяет нам упрощать сложный мир. Это называется апофения.

▫️Апофения – склонность человека различать закономерности, структуру и взаимосвязи в случайных или бессмысленных данных.

▫️Если вы настроены по-бычьи, я вам гарантирую, что смотря на график достаточно долго, вы увидите там подтверждение своему бычьему взгляду. Вы видите то, что хотите увидеть.

▫️Графики как облака. Если долго смотреть, что-нибудь увидишь!

▫️Технический анализ идёт рука об руку с confirmation bias.

▫️Я использую ТА каждый день, но идеи беру из других мест. ТА использую лишь в конце для определения входа, риска, стопа.

▫️ТА нужен для риск-менеджмента, чтобы поставить грамотно стоп.

▫️Не используй ТА для прогнозирования. Используй ТА для риск-менеджмента!

▫️Никогда не торгуй на основании одного лишь того, что цена приблизилась, к примеру, к уровню Фибоначчи.

( Читать дальше )

Автоматизация подачи заявок в начале сессии - полуавтомат на языке qpile для терминала quik

- 25 августа 2020, 11:02

- |

Предоставляется для рассмотрения возможностей. Сразу дисклаймер: я не программист! Это может быть интересно новичкам и таким же не программерам как и я.

В спекулятивном портфеле у меня от 30 до 60 разных ценных бумаг. Многие из них относятся к низколиквидным акциям второго, третьего эшелона, есть облигации.

Иногда по низколиквидным бумагам случаются «спайки» — краткосрочные задёрги вверх или проливы вниз. Как это можно отрабатывать: выставляем заявку на продажу в начале сессии сильно выше рыночной котировки (+10%, +20% или +40%) и ждём всю сессию или наоборот на покупку сильно ниже рыночной.

И если срабатывает, то забираем разницу как чистую прибыль или свободный денежный поток, который дальше можно инвестировать в покупку новых ценных бумаг.

Вот так это выглядит на графике одной акции с фри-флоутом менее 5%:

( Читать дальше )

Бэнкинг по-русски: "Невский караван" - судебная часть

- 13 августа 2020, 15:37

- |

( Читать дальше )

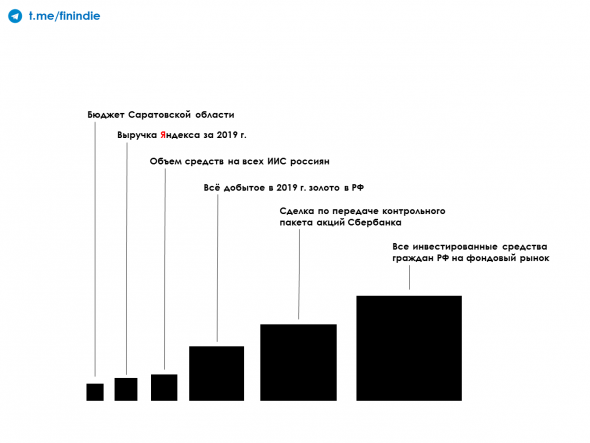

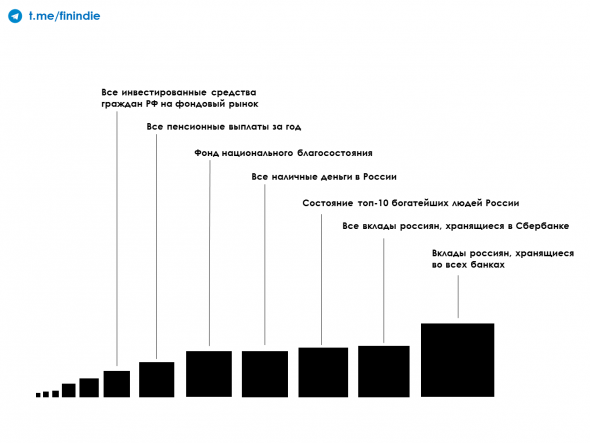

Сравнение денег в России

- 13 августа 2020, 14:28

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал