Избранное трейдера Денис Е.

О ВАЛЮТНОМ РЕГУЛИРОВАНИИ И ВАЛЮТНОМ КОНТРОЛЕ с 01.01.20 г.

- 06 октября 2019, 19:02

- |

Изменения 173-ФЗ в основном касаются в части режима использования резидентами зарубежных счетов, теперь нет разногласий по поводу каких счетов говорилось в законе. Счета-не только открытые в банках, но и счета, открытые в иных организациях финансового рынка, расположенных за пределами РФ. Иные счета финансового рынка- не поименованы, но есть на этот счет мнение ФНС. Основные изменения вступают в силу с 01.01.2020 года.

Организации финансового рынка.

Есть мнение ФНС России, согласованное с Минфином России и Банком России. Перечень некоторых видов организаций, которые следует относить к организациям финансового рынка для целей исполнения главы 20.1 Налогового кодекса Российской Федерации https://legalacts.ru/doc/perechen-nekotorykh-vidov-organizatsii-kotorye-sleduet-otnosit-k-organizatsijam/

В силу прямого указания в пункте 2 статьи 142.1 Налогового кодекса Российской Федерации (далее — Кодекс) организациями финансового рынка признаются: кредитная организация, страховщик, осуществляющий деятельность по добровольному страхованию жизни, профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, и (или) деятельность по управлению ценными бумагами, и (или) депозитарную деятельность, управляющий по договору доверительного управления имуществом, негосударственный пенсионный фонд, акционерный инвестиционный фонд, управляющая компания инвестиционного фонда, паевого инвестиционного фонда или негосударственного пенсионного фонда, центральный контрагент, управляющий товарищ инвестиционного товарищества.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 42 )

Американские эмитенты: экспресс-оценка компаний

- 06 октября 2019, 15:24

- |

Добрый день, друзья!

По просьбе Смарт-лабовцев (https://smart-lab.ru/blog/564528.php) мы продолжаем экспресс-оценку конкурентного потенциала некоторых компаний фондового рынка США.

TELUS (TU) – канадская телекоммуникационная компания. Последняя отчетность опубликована в начале августа: рост продаж к АППГ всего 4%, на фоне высокой долговой нагрузки компании (коэффициент текущей ликвидности на конец квартала составил лишь 0,71х).

По этой причине котировки акций эмитента уже пять лет находятся в затяжном боковике. Более того, в конце сентября компания заявила о масштабной инвестиционной программе по цифровизации канадской провинции Альберта, что очень понравилось жителям указанной провинции и очень НЕ понравилось инвесторам. В результате, котировки акций снизились на 6%, где и находятся по настоящий момент.

Резюме. Триггеров для роста акций TELUS в текущий момент не наблюдается поэтому я бы НЕ рекомендовал включать их в долгосрочный инвестиционный портфель.

( Читать дальше )

Регулярный update американской стратегии (6 октября 2019 г.)

- 06 октября 2019, 13:19

- |

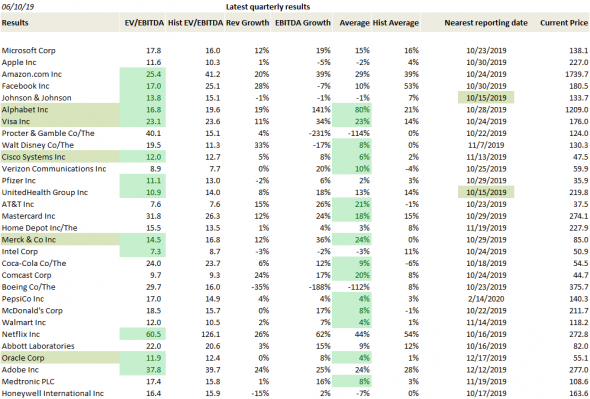

Уважаемые коллеги, публикуем регулярный update американской стратегии за неделю:

На прошлой неделе компании выборки в среднем немного выросли, несмотря на небольшое снижение индекса:

- Alphabet (Google): -1.3%

- Visa +1.1%

- Cisco Systems: -2.7%

- Merck & Co: +2.5%

- Oracle: +1.9%

В среднем выборка подросла на 0.3%

Индекс S&P 500 припал на 0.3%

Текущая таблица компаний(зеленым слева выделены потенциально привлекательные к покупке по системе):

Таблица результатов:

За счет коррекции Google и Cisco после, результат стратегии по итогам отчетностей за 2й квартал* скорректировался до -0.4% против -0.8% от индекса S&P 500

( Читать дальше )

Обязательно к прочтению дающим в ДУ: алгоритм анализа трэк-рекорда

- 05 октября 2019, 03:12

- |

Довольно часто на СЛ появляются всякие сбежавшие от санитаров граждане, которые выкладывают свой потрясающий торговый перформанс за последние 2 недели (а иногда и за 3 или даже 6 месяцев!), с доходностью 100-1000-10000% годовых, и предлагают (так и быть) поуправлять вашими деньгами за небольшую долю будущих фантастических прибылей. Таких, конечно, люди с опытом торговли и анализа перформанса сразу отправят в баню.

Но что если, гипотетически, вам попался трейдер, который показал перформанс за очень много лет (допустим, с 1997 — года зупуска ММВБ), и перформанс этот неплохой и даже хороший? Очевидно, имеет смысл рассмотреть его предложение поуправлять вашими деньгами. То есть где-то все-таки есть граница по длине трэк-рекорда и перформансу, за пределами которой мы можем считать, что человек, показывающий нам такой трэк-рекорд, умеет торговать. Алгоритму анализа трэк-рекорда и определения таких границ и посвящен данный топик. Разумеется, приведенный алгоритм подходит для работы с обычными среднечастотными и низкочастотными управляющими, всякое ХФТ — это вообще отдельная песня, к данному топику отношения не имеющая.

( Читать дальше )

Дивидендные истории в $ на следующей неделе

- 01 октября 2019, 20:57

- |

На следующей неделе вы сможете заработать неплохой % в долларах по следующим компаниям:

08 октября закрывается реестр:

1) The Gap, Inc. с доходностью 5,64%* или 0,2425$;

09 октября закрывается реестр:

1) AT&T INC. с доходностью 5,4%* или 0,51$; ))

10 октября закрывается реестр:

1) Patterson Companies, Inc. с доходностью 5,84%* или 0,26$;

11 октября закрывается реестр:

1) AbbVie Inc. с доходностью 5,64%* или 1,07$;

*в % — годовая дивидендная доходность

Мой список Telegram каналов

- 01 октября 2019, 17:48

- |

Всем привет!

Сегодня я решил поделиться списком Telegram каналов, на которые я подписан.

Каналы разобью на две группы и отсортирую в порядке убывания количества подписчиков.

Поехали!

Рынок / инвестиции

РынкиДеньгиВласть https://t.me/AK47pfl ~ 57.9 подписчиков

Очень популярный канал, интересные и аргументированные рекомендации (а то часто бывает советуют покупать без четкого обоснования почему)

Чувствуется наличие инсайда. Попадались на fake news (если помните то это была отставка Миллера).

Посты небольшие с аргументами почему покупаем или продает.

Поставлю 5 из 5.

MarketTwits https://t.me/markettwits ~ 34.3 подписчиков

Самый классный рыночный канал с моей точки зрения. Финансовые новости компаний, FX, зарубежных рынков, рынка РФ.

Нравится их тонкий юмор и троллинг).

Посты короткие, рекомендаций покупок / продаж нет.

Ставлю 5 из 5.

ДОХОДЪ https://t.me/dohod ~ 22.3 подписчиков

( Читать дальше )

Качайте, алгоритмы и стратегии для торговли на NYSE и NASDAQ. +список сайтов.

- 26 сентября 2019, 12:36

- |

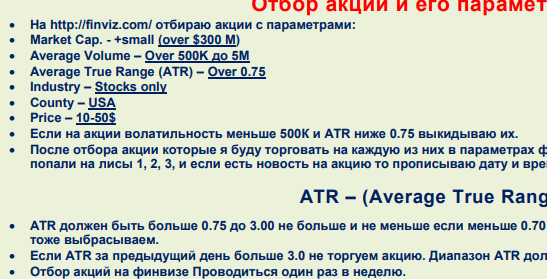

По сути они мало чем отличаются друг от друга. 1-й вариант наиболее полноценный. Самым оптимальным вариантом думаю будет сделать самому один свой из этих трех, взяв с каждого наиболее полезное и подходящее под себя. Так же в конце топика будет список брокеров и полезных сайтов для торговли.

Здесь весь материал выкладывать не буду, его много только по первому варианту 45 страниц. Предоставлю несколько скринов с каждого варианта.

Ссылка на весь материал внизу топика.

( Читать дальше )

Техника входа и выхода. +Анонс "Алгоритмы и стратегии торговли на NYSE и Nasdaq"

- 25 сентября 2019, 14:04

- |

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

Несколько скринов с материала.

( Читать дальше )

Математическая модель рынка. Метод определения "справедливых" цен

- 25 сентября 2019, 09:29

- |

Здравствуйте, дамы и господа!

Думаю, что всем хочется покупать финансовые инструменты подешевле, а продавать подороже. Реакция участников торгов на новости, как правило, непропорциональна и чрезмерна: пессимисты склонны недооценивать актив, а оптимисты, напротив, его переоценивают. В определении текущих «перекупленности» или «перепроданности» активов теханализ помогает мало. Предположим, что золото подорожало и его цена в USD на историческом максимуме. Означает ли это, что его цена «несправедливо» завышена? Совсем необязательно. Она может вырасти, например, если девальвировался доллар, и тогда самая высокая его цена остается справедливой и обоснованной. А если ВСЕ основные валюты постепенно теряют покупательскую способность? Тогда девальвация USD может быть незаметна, но цена золота (и многих других активов) «справедливо» вырастет из-за инфляции.

Несколько перефразируя Дядю Федора, можно сказать, что чтобы купить что-нибудь ненужное, инвесторам надо продать что-нибудь ненужное. Деньги «перетекают» из акций в золото и облигации, из драгметаллов в кеш, из одной валюты в другую (и обратно). Поэтому для «справедливой» оценки актива его цену нужно сравнивать с ценами максимально широкого набора финансовых инструментов и построить математическую модель взаимных зависимостей их стоимости.

( Читать дальше )

Плечи или левередж с опционами

- 14 сентября 2019, 19:42

- |

Как я понял, во вчерашнем посте я прошёл через множество терминов и понятий, которые могут бы недопоняты. Из за этого пост получился громоздкий и сложный. На будущее постараюсь писать посты прозрачнее.

Одним из недопонятых идей, судя по откликам, это Почему опционы дают плечо или левередж против обычной покупки или продажи инвестиционных инструментов. Попытаюсь объяснить.

Допустим, вы провели анализ и пришли к выводу, что компания Nvidia вырастет до 220$ в течение трёх месяцев. Это 20% от текущей цены. Среди факторов вы определили позитивное макро из-за ослабления торговой войны и снижения ставок, позитивные новые покупки от майнеров и ряд иных факторов. И ожидаете мощного роста на отчетности.

Допустим, вы рискуете на позиции 10.000$. Если вы хотите получить в два раза больше прибыли, то ваш стоп будет вполовину от ожидаемого движения. Это (220-180)/2= 20 долларов. Следовательно ваш стоп будет в районе 160$. Для такого риска вам надо купить 10.000/20= 500 акций. Для такой сделки у ваш должно быть 500*180= 90.000$ на брокерском счете.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал