Избранное трейдера Денис Е.

Тестирование стохастического осциллятора на исторических данных

- 27 ноября 2018, 18:59

- |

Тестирование стохастического осциллятора на исторических данных

В данной статье нас интересует возможность проверить на исторических данных эффективность использования стохастического осциллятора для прогнозирования будущего движения цены. Данный индикатор технического анализа показывает положение текущей цены относительно диапазона цен за определенный период в прошлом и измеряется в процентах. Чтобы рассчитать значение стохастического осциллятора можно воспользоваться следующей формулой: K = (C – L_min)/(H_max-L_min)*100,

где С – цена сегодняшнего закрытия,

L_min – минимальная цена за расчетный период,

H_max — максимальная цена за расчетный период.

В качестве расчетного периода будем использовать период равный 5 дням. При этом считается, что стохастический осциллятор дает сигнал на покупку когда K был < 20%, а потом повысился и стал больше 20%, а сигнал на продажу данный индикатор дает тогда, когда K был > 80%, а потом понизился и стал меньше 80%.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 21 )

Thinkorswim realtime паттерны на графике

- 27 ноября 2018, 15:32

- |

Паттерн “Внешний бар”

Показывает на графике стрелочками те бары, которые переписали и хай и лоу предыдущего бара.

Очень помогает находить переломные моменты, особенно если ставить на ТФ D1.

#Thinkorswim studies #Паттерн "Внешний бар" #Показывает на графике стрелочками те бары, которые переписали и хай и лоу предыдущего бара. #Thinkorswim https://radchenkovy.com/thinkorswim-live/ def bSignalDown=open[1]<close[1]and high>high[1] and close<low[1] or open[1]>close[1] and high>high[1] and close<low[1]; def bSignalUp = open[1]>close[1] and low<low[1] and close>high[1] or open[1]<close[1] and low<low[1] and close>high[1]; plot down = if bSignalDown then high else double.NaN; plot up = if bSignalUp then high else double.NaN; up.SetPaintingStrategy(paintingStrategy.BOOLEAN_ARROW_up); down.SetPaintingStrategy(paintingStrategy.BOOLEAN_ARROW_down); up.setDefaultColor(color.LIGHT_green); down.setDefaultColor(color.LIGHT_red);

Полная библиотека индикаторов, фильтров и и сканеров для Thinkorswim в этом блоге bit.ly/2vKq4F8

Тестирование системы olimp по торговле US500

- 23 ноября 2018, 22:43

- |

Честно говоря, в отличие от топика Валентина, где были четко разложены критерии входа и выхода, в своей теме olimp не указал, какой период у индикатора RSI и каким образом он его вообще использует, поэтому пришлось интерпретировать, исходя из его скриншотов и «подгонять под ответ», RSI, вроде бы, с периодом 21. Итак, стратегия следующая:

Для лонгов быстрая МА(5) должна пересечь медленную МА(20) снизу вверх и RSI должен находиться ниже уровня 50.

Для шортов быстрая МА(5) должна пересечь медленную МА(20) сверху вниз и RSI должен находиться выше уровня 50.

Стоп/Выход при обратном пересечении МА.

Автор в теме указывал следующее: «Я обычно по профиту выхожу на максимальном расхождении желтой и синей линии». Лично я, не обладая экстрасенсорными способностями, могу узнать, где будет максимум, только постфактум, поэтому если автор дополнит в комментариях информацию по системе, могу протестировать её снова с исправлением неверно интерпретированных моментов.

( Читать дальше )

Тестирование свечи молот на исторических данных

- 21 ноября 2018, 07:37

- |

Тестирование свечи молот на исторических данных

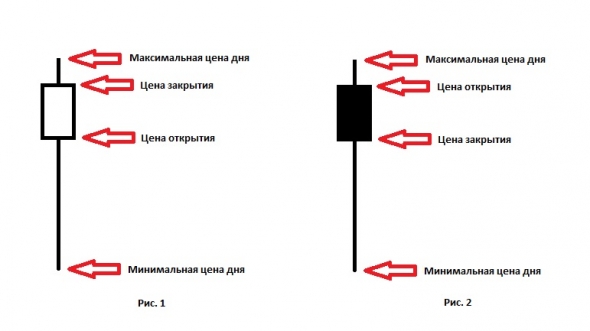

Анализ японских свечей – это один из самых популярных видов технического анализа. Не буду вдаваться в историю возникновения этого вида анализа и подробное его описание, тем более что информацию подобного рода сейчас очень легко найти в интернете. Приведу только очень краткое описание японских свечей, для того, чтобы те, кто не знаком с этим видом анализа, хотя бы получили представление о том, что это такое. Итак, японская свеча, в общем случае, представляет из себя графическую фигуру, состоящую из прямоугольника (тело свечи) и двух отрезков, верхнего и нижнего (верхняя и нижняя тень). Если цена открытия была меньше цены закрытия, то тело свечи имеет белый цвет (Рис. 1), если цена открытия выше цены закрытия, то тело свечи черное (Рис. 2). Верхняя точка верхней тени – это максимальная цена дня, соответственно нижняя точка нижней тени – минимальная цена.

( Читать дальше )

Тестирование системы Валентина Елисеева по торговле US500

- 18 ноября 2018, 23:13

- |

Дабы не мучиться, накидал робота для бэктеста и прогнал за последние 4 года.

Итак, кратенько процитируем правила для входов из темы:

Шорт от верхней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Лонг от нижней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Альтернативное закрытие — на окончании торговой сессии.

С 3 сентября 2014 года система показала такую кривую доходности:

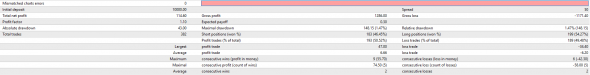

По статистическим показателям результат следующий:

( Читать дальше )

Лучшая стратегия US500. Какая стратегия на ваш взгляд лучшая?

- 12 ноября 2018, 13:14

- |

Ссылки на все стратегии размещаются в таблице google:

стратегии для вашего удобства ранжированы по условным баллам, начисленным за добавление в избранное, просмотры, плюсики и комментарии.

Хотел спросить вашего мнения — чью стратегию вы бы выбрали как лучшую?

Номер стратегии или имя автора пишите в комментарии.

Выбирать призера будем по совокупности обстоятельств конкурсной комиссией с участием представителей Мосбиржи.

Коварная привлекательность графиков Ренко. Грааль?Готовая стратегия внутри поста.

- 10 ноября 2018, 17:49

- |

Добрый вечер, коллеги!

С недавних пор я довольно активно начал интересоваться графиками ренко. Не могу сказать, что о данном инструменте я ранее ничего не слышал, но при построении торговых стратегий я всегда строго использовал стандартное представление рыночных данных-это либо бары, либо свечи. Графики ренко для меня считались чем-то экзотическим и излишне специфичным. Да и стоит признать, что большинство торговых платформ не поддерживают данный вид предоставления рыночной информации. К слову сказать, на текущий момент данные графики я юзаю через tradingview. Есть правда минус, данная опция на TV является платной и доступна за 30$ в месяц. Чем же так привлёк меня данный инструмент?

Начну c того, что я работаю преимущественно с трендовыми стратегиями, для которых «ахиллесовой пятой» как правило является наличие длительного боковика. Кроме того, для нашего рынка свойственен довольный резкий рост волатильности в направлении противоположном основному движению, что несомненно тоже негативно сказывается на расчёте индикаторов, который лежат в основе торговых стратегий. Графики ренко в какой степени позволяют сгладить резкие излишние ценовые колебания и выделить в рыночных данных направленые движения, что в общем-то нам и необходимо при построении трендовых стратегий. В данном посте я не буду описывать плюсы и минусы графиков ренко-это инфы полно в интернете, скажу лишь одно, в них я не обнаружил одного большого минуса свойственного тем же графикам Хейкен-Аши, которые тоже сглаживают ценовые колебания, но при этом представляют график цены отличным от реального, что как следствие делает невозможным тестирования стратегий непосредственно в данном представлении. Повторюсь, в графиках ренко такого обнаружено не было, они вполне пригодны для тестирования. Важно лишь учитывать, что кирпичики ренко формируются по ценам закрытия, и количество кирпичиков, отображенных в том или ином направлении, станет известно только лишь после закрытия текущей свечи. Т.е. работая в рамках пятиминутного таймфрейма после закрытия пятиминутки у Вас может сформироваться ни один кирпичик, а например 10 (обычно такое бывает на открытии рынка-при гэпах).

( Читать дальше )

Из страны выводят деньги по известной причине, в РФ нечего купить! Рубль ничего не производит, кроме пердежа!

- 10 ноября 2018, 15:50

- |

Статистический арбитраж на Санкт-Петербургской Бирже, первая неделя.

- 07 ноября 2018, 15:26

- |

Прошла неделя с момента отслеживания стратегии, основанной на торговли спреда между JPM и BAC на Санкт-Петербургской Бирже. За эту неделю робот MultiConnect как всегда был на высоте, никаких технических сбоев и отключений не было. Оптимизированная стратегия(портфель) 218 сделок, комиссии 675 долл, финрез с учетом комиссий – 350 долларов; базовый портфель 254 сделки, комисс 864 доллара, финрез с учетом комиссии -440 долларов. Торговля ведется полными лотами — 100 акций.

Сегодня расскажу о самой стратегии, ее принципах и начнем подробнее знакомиться с роботом MultiConnect.

Принцип торговли, как я говорил ранее, заключается в торговле спреда или раздвижки инструментов как одного актива. Считается, что спред менее подвержен трендовым движениям и более склонен к возврату к своему среднему значению. Торговля ведется по принципу постепенного набора позиции при движении в одну сторону и раздаче позиции на откатах. Сразу договоримся, что под сделкой мы будем подразумевать одновременную покупку одного актива и продажу другого, робот делает это автоматически, в зависимости от настроек. Раздвижка считается по заданной нами формуле: актив1-к*актив2, где актив1 — исторически более дорогая акция, актив2 – менее дорогая, к – коэффициент, показывает в какой пропорции торгуются бумаги. У нас из более дорогого (по стоимости) JPM вычитается менее дорогой (по стоимости) BAC, коэффициент пока возьмем 3. Итак: при включении робот получает текущее значение раздвижки на покупку и на продажу. Например, продать мы можем по 24, 87 и купить по 25,4; при движении раздвижки выше 24, 87 на определенную величину (шаг) мы продадим, при движении раздвижки ниже на шаг 25,4 – купим. При этом робот «знает» и отслеживает значение, где выйти из позиции. Пока все просто, купили дешевле, продали дороже. Что же произойдет при наборе позиции? Пример: возьмем шаг набора от начального уровня равный 1. Запустились, продажи будут происходить по 24, 87+1=25,87, следующая 25,87+1=26, 87 и тд… при этом выходить будем не дожидаясь возврата к начальному, «нулевому» уровню, а раньше, тейкпрофит с коэффициентом 0,8. Итак, два раза продали по 25,87 и по 26,87 – тейкпрофит ближний =26,07, дальний 25,27. Выйдя по ближнему тейкпрофиту, робот получает и начинает контролировать следующий уровень тейкпрофита, при этом опять увеличит позицию по 26,87. Тоже и при покупке раздвижки. Возникает сразу вопрос – как долго набирать позиции, сколько входов делать? Тут надо найти «золотую середину» — чем больше сделок, тем для нас лучше, вся прибыль сосредоточена в открыть-закрыть позицию, поэтому нет смысла набирать много входов и ждать, это может длиться долго, или же раздвижка может «улететь», при этом позиция и убытки будут максимальны. Применяем ограничение количества входов и стоп-лоссы по значению раздвижки. Например продали три раза (наш максимальный набор) – раздвижка 27,87 и ушли от цены последнего входа на значение стопа – закрываемся, получаем новые «нулевые» уровни продажи и покупки, таким образом мы всегда следуем за рынком.

( Читать дальше )

Как я покупаю акции. Простая стратегия

- 07 ноября 2018, 12:07

- |

Почему только Сбербанк? Да потому что по сути это главная бумага российского внутреннего рынка, на Сбере завязана практически вся экономика, почти половина банковского сектора. В общем не очень-то ему страшны санкции — это внутренний игрок + дивы. Там обвалы обусловлены чистой психологией, это хорошо, значит хорошая волатильность.

Задача стояла набрать от половины депо до 70% для данной стратегии.

Купил треть по цене 200, немного по 190, и начался обычный мартингейл с шагом 2 рубля вниз на условный объем, при повышении на 2 рубля соответственно этот объем сдавался обратно(продавался) с прибылью. При накоплении 40 рублей прибыли(20 раз купил-продал) на объем покупается еще один объем на долгосрок к первоначальному. Математически это еще означает, что этот доп. объем куплен на 40 рублей ниже рынка. Отлично.

В итоге стабильно имею дополнительный ежедневный доход, в среднем совершается 4-6 сделок в день по этой стратегии.

Плюс постоянно падает средняя цена.

Три раза сходили за то время на 200 и ниже, теперь моя средняя наверное где-то под 160 или около того.

Пользуйтесь;)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал