Избранное трейдера Константин

Суперциклы американского рынка акций

- 14 января 2021, 10:34

- |

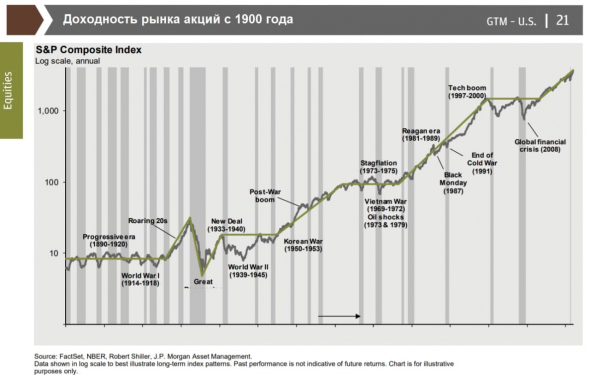

После Второй мировой войны индекс S&P500 двигается 20-леними фазами роста и 10-летними фазами стагнации. Успех инвестора во многом зависит от везения с точкой начала.

Уоррен Баффетт, например, начал карьеру в начале 50-х, то есть в момент старта 20-летней фазы поствоенного роста рынка. Первые удачные вложения сформировали имидж и капитал, которые позволили пережить тяжелые 70-е.

Если бы Баффетт, имея те же знания и навыки, начал бы карьеру в 1970 году, то мы, возможно, ничего о нем бы не узнали. В 1974 году рыночная стоимость Berkshire Hathaway упала на 48%. Получить такой результат в начале карьеры — почти приговор. Тот 10-летний боковик практически убил веру американцев в фондовый рынок и не принес громких имен среди управляющих.

Bastion в Telegram

- комментировать

- ★5

- Комментарии ( 8 )

Технический анализ для долгосрочного инвестора

- 13 января 2021, 15:45

- |

Я не раз писал и говорил в своих интервью, что я не сторонник классического технического анализа. В большей степени это продиктовано моим первым опытом, когда я только «пришел на биржу» вначале 2000-х. В последствии я укрепился в этой мысли, когда в 2017 — 2018 писал с другом собственных роботов. Из массы опробованных идей, почерпнутых из книг по ТА, работала пара, и то с очень серьезными доработками. При этом конечный результат на работах у меня был положительный, но совсем не тот на который я рассчитывал.

Но это не означает, что в своей инвестиционной деятельности я совсем не применяю никакие индикаторы. Правда, я бы скорее охарактеризовал их как статистически-технические. И даже те, которые близки к классическим, я использую иначе, вкладывая в них больше фундаментальных основ из статистики. Об одном из таких индикаторов я писал в статье: "Про один из моих индикаторов — Differential"

В этой статье я хотел бы продемонстрировать те из них, которые являются моими «настольными», и на которые я обращаю внимание как инвестор. К тому же, я теперь их объединил в отдельную удобную программу Python, что в купе с собственной базой SQL, мне позволяет легко оценивать и следить за любым интересующем меня инструментом или экономическим показателем.

( Читать дальше )

Более 10 лет ставлю цели на год: рассказываю, как это делать эффективно

- 13 января 2021, 11:56

- |

Меня зовут Павел Комаровский, и я алкоголик занимаюсь саморазвитием уже более 10 лет. Вообще, у меня финансово-аудиторский бэкграунд, и обычно я пишу про личные финансы/инвестиции (с большим креном в сторону пассивных подходов). Но эта статья о том, какой подход к личному целеполаганию я выработал для себя в итоге – надеюсь, она поможет вам избежать ошибок, которых в своё время наделал я.

Я полностью прошёл все стадии грехопадения: в студенческие годы искал сакральные ответы в стопках self-help макулатуры; затем разочаровался и решил, что весь этот «успешный успех» – это разводилово для дурачков (до сих пор уверен, что Наполеон Хилл – шизофреник); позже переосмыслил всё ещё раз и пришёл к своему пониманию того, как может выглядеть саморазвитие с адекватным лицом.

Всё, что написано далее, – это выводы, к которым я пришёл на основе своего личного опыта. Понимаю, что мои методы подойдут далеко не всем, и никак не претендую на истину в последней инстанции. Но если хоть какие-то идеи покажутся вам интересными и окажутся толчком к тому, чтобы попробовать что-то сделать в жизни по-другому – я буду рад.

( Читать дальше )

Сделка с потенциалом несколько Х’ов

- 13 января 2021, 07:27

- |

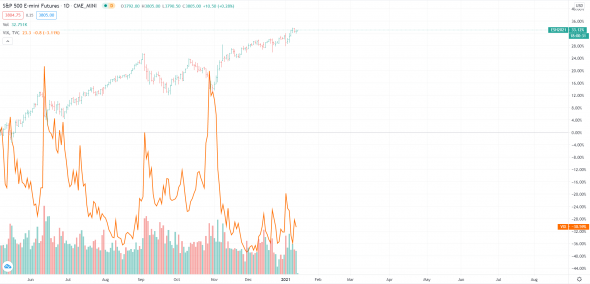

Что мы сейчас имеем по рынку? Экстремальные покупки среди розничных инвесторов, экстремальные объемы на покупку опционов Call и первые сигналы Risk off, о которых писал выше. Кроме того индекс волатильности VIX сейчас вблизи исторического минимума, что говорит о дешевизне опционов Put. В такой ситуации логично добавить себе эти опционы в портфель, как минимум ради хеджа от коррекции, ну а если портфель окэшен или доля кэша высока, то можно попробовать на них просто заработать.

Я рекомендую рассматривать далекие опционы, со страйками 2500-3300 (если речь о фьючерсе, либо 250-330, если вы торгуете опционами на ETF), со сроком 1-2 месяца. В случае даже небольшой коррекции, такие опционы с учетом низкой базы смогут вырасти в 3-10 раз. Для примера опцион Put 2500 со сроком жизни 45 дней стоит 110$ (на фьючерс), а на 3000 750$. Либо же опцион put на ETF SPY на 36 дней со страйком 300, который стоит всего 56$.

Конечно, риск в этих опционах 100%, т.е. вы должны покупать только на ту сумму, которую готовы потерять. Вернемся к этой идеи через пару недель, и посмотрим, что из этого получится.

Больше подобных идей, аналитики по рынку и полезного материала по инвестициям, читайте в моем Telegram канале.

Автоследование за рептилиями

- 12 января 2021, 22:29

- |

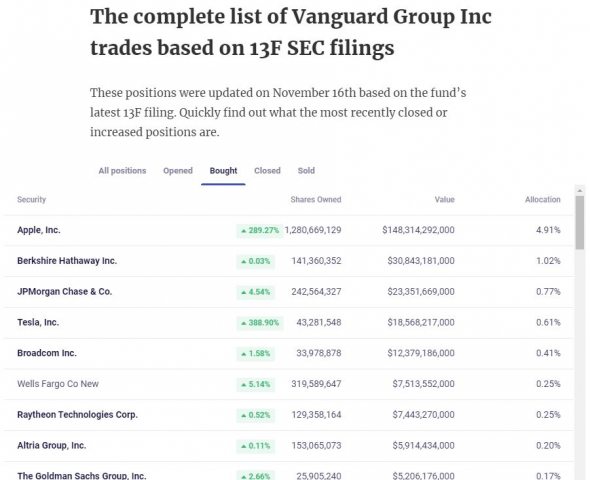

Есть замечательный сайт, на котором большими буквами в удобной форме публикуется ежеквартальная форма 13F самого крупного и самого засекреченного фонда на планете под названием Vanguard (Контора крайне серьезная. Контролируется Ротшильдами, а не каким-то подставным клоуном, типа Баффета). Заходим на сайт через 45 дней после окончания квартала и смотрим табличку изменения доли Vanguard в капитале 4172 американских эмитентов, включая, естественно, FAANGM. Сейчас там висит табличка с ноябрьскими данными (за третий квартал):

Например, в третьем квартале они экстремально увеличили долю в Тесле. Ротшильды — никуя не дети и далеко не дебилы, влюбленные в электроавтомобили. Это хладнокровные и чрезвычайно умные рептилии с непроницаемыми крокодильими взглядами. Если они зашли в Теслу в третьем квартале, значит скоро Тесла вырастет. И уже не важно, что там делает Тесла и какая у нее ебитда. Эта фигня никого не парит на Wall Street. И вас тоже не должна парить.

Поработайте с этой таблицей и повторяйте движения Vanguard. Они покупают — вы покупайте. Они продают — вы продавайте. Следуйте за рептилиями, пока они находятся на вершине финансовой пирамиды. И будет вам счастье.

Всем профита и красивых бесплатных женщин))

Набиуллина не любит решать, но надо - Инфляция растёт

- 12 января 2021, 21:01

- |

Инфляция в РФ в 2020 году составила 4,91% против 3,04% годом ранее, инфляция из месяца в месяц, то есть с ноября по декабрь выросла на 0.8%

А теперь давайте приплюсуем сюда январский рост цен на нефть, на топливо, праздничные дни, новые налоги, прогрессивная шкала НДФЛ, новые акцизы, сезонный фактор, праздники и ТАК ДАЛЕЕ – в итоге получим, что с декабря по январь инфляция ещё больше ускорится. (вероятно рост доллара будет поддерживать рост цен и далее)

Что это значит? А значит это то, что экономическое восстановление в РФ будет тормозится, а учитывая, что ЦБ РФ сейчас находится в тяжёлом положение, так как придётся действовать. ЦБ РФ не очень любит принимать решения и действовать, к тому же когда такой тяжёлый выбор. ЦБ придётся повышать ставку, тем самым снижая привлекательность нашего долга и тормозя экономическое восстановление.

( Читать дальше )

В личном кабинете налоговой нашел информацию о всех своих счетах. Обнаружил забытый счет с деньгами

- 12 января 2021, 12:10

- |

Каждый из нас пользуются различными банковскими продуктами. Берете кредит, открываете вклад или карточку — и каждый раз вам в банке открывается счет. За многие годы может накопиться множество различных счетов, часть из которых может быть активными.

👀 Я, например, недавно обнаружил давнишний счет до востребования, на котором более 10 лет «пылилось» больше тысячи рублей.

Некоторые люди находят какие-то левые счета. В общем, будет нелишним проверить все счета, открытые на ваше имя.

Информация обо всех ваших счетах в различных банках хранится в Налоговой службе. И вы можете самостоятельно проверить этот список. Рассказываю как:

📱 На мобильном устройстве:

Открываем на мобильном устройстве официальное мобильное приложение Налоговой службы «Налоги ФЛ». Если оно у вас не установлено, нужно пройти процедуру регистрации.

👉 Профиль

👉 Карта приложения

👉 Сведения о банковских счетах

( Читать дальше )

Мои брокеры. Выбор и функционал. Плюсы и минусы. Брокерский кризис 2008-2009

- 12 января 2021, 06:06

- |

Это брокеры

- ВТБ — с 2009 г.

- Сбербанк — с 2015 г.

- InteractiveBrokers — с 2020 г.

Выбор брокеров госбанков основан на моём субъективном понимании событий брокерского кризиса 2008-2009 годов. Об этом в конце статьи.

С брокером ВТБ я уже почти двенадцать лет. Какие продукты использую:

- Инвестиции в российские акции на ММВБ (среднесрочно и спекулятивно)

- Инвестиции в американские акции на Санкт-Петербургской бирже

- ОФЗ, субфедеральные, корпоративные и высокодоходные облигации

- Срочный рынок FORTS (фьючерсы и опционы)

- Скрипты QLUA на биржах ММВБ и Спб

- Пакет Привилегия

- Карта Priority Pass для прохода в бизнес залы аэропортов

( Читать дальше )

ЖИЗНЬ БЕЗ ЛЕНИ И ПРОКРАСТИНАЦИИ! КПД - Контролируй! Планируй! Достигай Ицхак Пинтосевич.

- 10 января 2021, 12:43

- |

ЖИЗНЬ БЕЗ ЛЕНИ И ПРОКРАСТИНАЦИИ! Ицхак Пинтосевич.

Электронная книга t.me/kudaidem/1751

( Читать дальше )

На долларе намечается долгосрочная тенденция.

- 10 января 2021, 11:40

- |

Если смотреть только на график Индекса доллара США, то исходя из временных промежутков прошлых падений Индекса доллара США к нижней границе канала, мы имеем что Индекс доллара США может до 2026 года находится в нисходящем движение до уровня 60.

Как мы видим у Индекса доллара США имеется долгосрочная тенденция к постоянному снижению.

При таком раскладе EURUSD поднимется выше 1.7, что кажется невозможным из-за проблем ЕС с инфляцией. EURUSD по 1.7 уничтожит экономику Еврозоны, а валютные войны ещё никто не отменял. К тому же, стабильная инфляция выше 2% уровня в США прогнозируется уже в 2022-2023, но возможно и раньше. Доходность по 10-летним казначейским бумагам растёт, что в итоге приведёт к возврату инвесторов в казначейские бумаги США и удорожанию доллара.

Ну и остальные страны просто не позволят США обесценить так свою валюту, возможен и сценарий графика “Вариант 2”.

☝🏻Но и в США не захотят такой дорогой доллар как на графике «Вариант 2», так как он будет бить по экономике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал