Избранное трейдера Александр Лайша

Условия ликвидации компонентов портфеля.

- 31 мая 2021, 16:19

- |

Условия ликвидации компонентов портфеля.

Такой вопрос мне периодически задавали раньше, когда я касался темы управления активами портфеля.

Но я не давал чёткого ответа, ибо, выбирая компоненты портфеля, я планировал владеть ими максимально долго, и не задумывался о конкретных условиях их ликвидации.

Я отвечал, что ликвидация произойдёт при появлении признаков пузыря или перекредитованности.

Давайте обсудим эту тему, ибо я пока только приближаюсь к твёрдой формулировке ответа на этот вопрос.

Итак, условия попадания компонентов в мой портфель достаточно просты и понятны.

DY>5% AND NetDebt<3*EBITDA AND EV<7*EBITDA, простая формула.

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 33 )

Нырок доходности S&P в отрицательную зону. Cобытие, которое случается раз в десятилетие.

- 25 мая 2021, 14:06

- |

На рисунке два графика. На верхнем реальная доходность по S&P. Т.е доходность за вычетом инфляции.

Красными точками обозначены моменты времени, когда реальная доходность американских акций становилась отрицательной. Причем последний случился аккурат в последние недели. Что делает подобный анализ особенно актуальным.

Смотрим, что случалось в эти периоды. Получаем аккурат все крупнейшие финансовые кризисы последних 40 лет. 1987, 1997, 2008. Ну и сейчас.

С точки зрения операций на бирже, сразу после выхода реальных доходностей в отрицательную зону, S&P начинал падать. И стремительно, и много.

Физический смысл этого процесса понятен. Вся деятельность, которая изначально называлась инвестированием, как карета у Золушки мгновенно превращается в делание убытков. Поэтому если у тебя актив с отрицательной доходностью, то от него лучше избавиться. Что и приводит сначала к распродажам. а затем и к обрушению S&P.

( Читать дальше )

А стоило оно того?

- 15 мая 2021, 14:42

- |

Я торгую на фондовом рынке уже около 14 лет. Моя профессиональная деятельность напрямую связана с корпоративными финансами. За свою жизнь я прочитал кучу литературы и «умных книг» на тему финансов и торговли. Имею различные профессиональные сертификаты (включая СFA в процессе сдачи). На рынке я пережил кризисы 2008 года, 3х кратную девальвацию национальной валюты (я с Украины), майдан, Крым и войну. И вот теперь уже можно говорить что пережил Коронокризис. Нельзя сказать, что на рынке я заработал много денег, так скорее небольшой плюс к основной зарплате, но по настоящему больших денег я увы, так и не заработал, хотя всегда к этой цели шел.

И вот вчера на пробежке вечером, вдруг задумался, а стоило оно того? Смысл во всём этом опыте и «знаниях», если они не дали нужного результата. Если случайный студент, не переживший до этого ни одного кризиса, не имеющий нужного образования и купивший пару лет назад какой-нибудь альткоин или какую-нибудь Теслу в марте-апреле прошлого года сейчас имеют результат в разы лучше чем у меня. Вы скажете, таких людей единицы. А я скажу, что нет. У меня в компании полно ребят студентов, которые пришли после университетов, и которые сейчас имеют доходность по своим депозитам выше, чем у меня за все 14 лет на рынке. Просто потому, что у них до этого не было неудачного опыта инвестирования, просто потому что им плевать на что такое P/E у какой-нибудь ТЕСЛА, просто потому что они не боятся рисковать в отличии от меня наученного горьким опытом предыдущих кризисов, просто потому что им не так страшно потерять свои деньги. Я знаю парня, который около года назад купил на 17 тыс. долларов альткоинов, а сейчас у него капитал больше 500 тыс. долл. Другой мой коллега покупал GME по 30 долларов за акцию и заработал на этом состояние. Я знаю людей, которые на весь капитал заходили в круизы и авиалинии, и оказались правы. Да, что там круизы, покупай любую акцию в марте апреле и сиди — и с большой вероятностью к текущему моменту ты бы сделал иксы. И людей, которые именно так и сделали вокруг меня достаточно много. Отсюда и популярность всех этих telegramm каналов и прочих успешных инвесторов, продающих успех. Стоит просто признать, что все они на этом отрезке времени оказались реально успешны. Рынок дал заработать всем тем, кто без знаний, навыков и опыта, просто потому что это «модная» тема, в него зашел. И все они продолжают зарабатывать и сейчас.

( Читать дальше )

Написал торговую систему и уверенно слил три депозита

- 13 мая 2021, 22:33

- |

Всем добра!

К осени 2013 года я разработал самый важный, как я тогда считал, документ для трейдера – Конституцию трейдера. Это был очень творческий документ, который вбирал в себя все мои знания про трейдинг на тот момент, а по факту – был конспектом открытых лекций и выступлений ряда гуру-околорыночников (в основном с ФинамФМ и Ютуб) и интервью с реальными трейдерами. Они так уверенно рассказывали про трейдинг, про уровни и скользящие средние, про алгоритмы определения точек входа и выхода, про управление рисками и позицией, про стопы и тейки, про психологию трейдера во время сделки, про важность журнала сделок и дисциплину, про поведение толпы и даже про маркет-мейкеров, что я впитывал в себя каждое слово, каждую картинку и иллюстрацию, и создавал в голове образ той самой конституции трейдера, в которую, в итоге, я бережно перенес все эти наиважнейшие знания, включая поговорки про трейдинг. Документ получился настолько же интересным и содержательным, насколько был бесполезным, но другой вопрос – мог ли я определить пользу от своей конституции на том уровне своего развития? Конечно, нет. А значит – настало время для второго выхода в рынок!

( Читать дальше )

Деньги физиков и юриков

- 28 апреля 2021, 21:17

- |

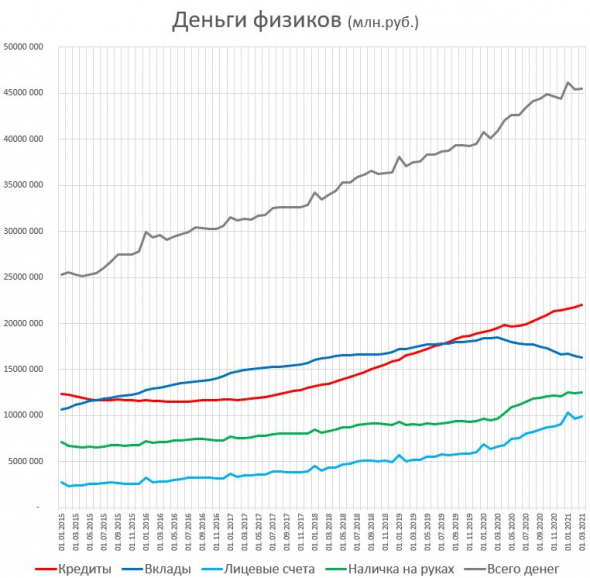

Смотрим деньги физиков:

На этом графике мы видим рост кредитов с середины 2017 года и снижение вкладов с марта 2020. Так же мы видим рост налички на руках и рост остатков на лицевых счетах.

Общее количество денег у населения (вклады+лиц.счета+нал) выросло с 25 до 45 трлн.р. Делим это бабло на 142 млн.чел. — получаем 317 тыс.р. на каждого. Не так уж и много. Понятно теперь, почему россияне вынуждены брать кредиты. Зарплат и накоплений не хватает на более-менее крупные покупки.

Смотрим деньги юриков:

( Читать дальше )

Самый простой гид по инвестированию

- 31 марта 2021, 14:46

- |

Люди тратят деньги на курсы по инвестициям, однако все, что нужно знать для успешных инвестиций укладывается в 4 простых шага:

▫️Тратить меньше, чем зарабатывать

▫️Сберегать и инвестировать разницу

▫️Купить диверсифицированный портфель из акций хороших компаний

▫️Иметь терпение, чтобы ждать результатов

🥇👍 Самый простой гид по инвестированию, который как-то сформулировал Морган Хазел. Удивительно, что до сих пор немногие придерживаются подобного подхода, вместо этого, пытаясь угадывать точки входа и выхода из акций, использовать кредитные плечи и покупать непонятные структурные продукты.

Как купить биткоин на СПб бирже

- 09 марта 2021, 18:20

- |

Период с августа 2020 г.

Бумага в последнее время в верхних строчках по оборотам на Спб.

Бэнкинг по-русски: М2 и депозиты Минфина

- 02 ноября 2020, 16:44

- |

Вопрос — включаются ли в расчеты М2 в РФ депозиты Минфина (федерального казначейства) в банках РФ в рублях, являющиеся частью РЕПО сделок по ОФЗ??

Подсознательно, вспоминая курс Экономикса, я искренне считал, что госфинансы не должны учитываться в расчетах денежных агрегатов.

Репо с банками и с ЦБ точно не учитывается...

Я выделил те строки, которые, считаю, идут в расчет М1 и М2 — красным, нерезов и госов не учел

( Читать дальше )

Goldman Sachs спрогнозировал динамику акций и облигаций в случае смешанного результата выборов в США

- 28 октября 2020, 23:11

- |

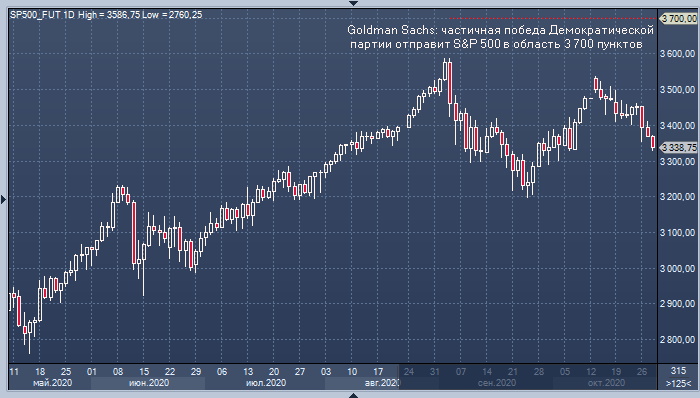

График индекса S&P 500 интервалами 1 день

За последние полтора месяца вероятность полной победы демократов на выборах выросла, но за последние недели — снизилась. Это создает определенные риски для про-инфляционного позиционирования, предупреждает Goldman Sachs.

В период с начала сентября по начало октября вероятность победы демократов и на выборах президента США, и на выборах в Сенат заметно выросла. Однако затем (с 8 октября) она снизилась с 69% до текущих 60%, пишут аналитики Goldman Sachs со ссылкой на коэффициенты букмекеров.

По их мнению, поражение демократов на выборах в Сенат и сохранение разделенного Конгресса при победе Джо Байдена может оказаться довольно неплохим результатом для рынка. Однако это создаст риски для инвесторов, занятых про-инфляционной перетряской портфелей.

( Читать дальше )

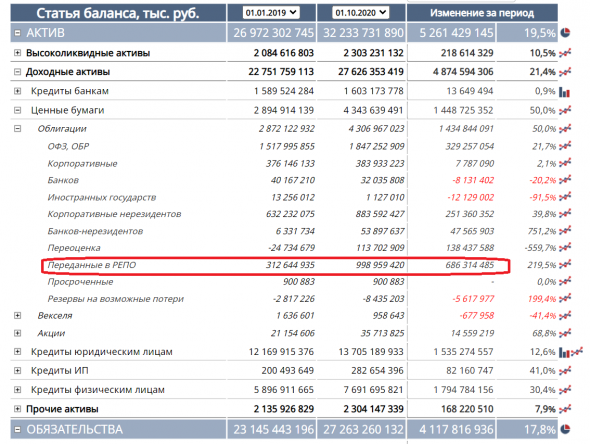

Бэнкинг по-русски: ОФЗшный схематоз Сбербанка и Минфина

- 27 октября 2020, 08:23

- |

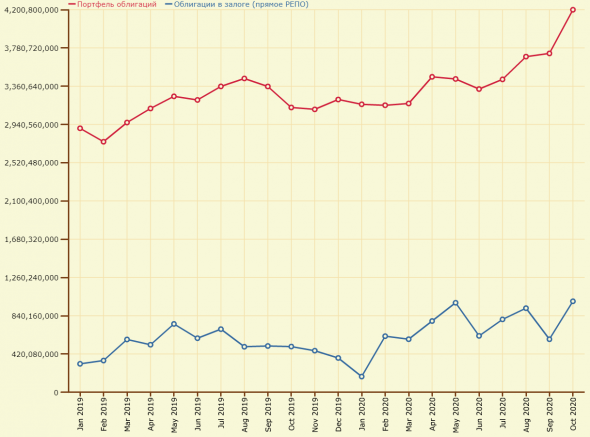

Довольно забавно выглядят в отчетности покупки сбербанком ОФЗ в сентябре 2020 года, так активно обсуждаемая на просторах смартлаба:

В цифрах это выглядит так:

Купили бондов и из зареповали + 686 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал