SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера LaraM/ЛарисаМорозова/

Правила нищетрейдинга без стопов

- 06 мая 2014, 17:39

- |

Раньше думал что я вообще не соблюдаю никаких правил, а потом подумал и оказалось что я что-то на подсознательном уровне все таки соблюдаю.

Собственно рекомендации для тех кто не очкует нищетрейдить без стопов.

1. Не ставить стопов. Стопы прибыль не приносят а значит и смысла их ставить нет.

2. Если вошел в позу, а рынок идет против тебя, расслабься(лично у меня в 90% случаев так и бывает), рано или поздно выйдет новость которая заставит рынок пойти в нужную вам сторону.

3. Стараемся ловить все ножи, выносы, идем против тренда. Проще говоря пылесосим стопы.

4. Торгуем как можно больше инструментов, и размазываем депозит на как можно большее количество усреднений.

5. Паттерны, объемы, уровни, ТА, ФА, всё в топку. Чтобы быть в курсе всех дел почитываем новости. Читаем информацию из разных источников, чтобы не попасть под политическую пропроганду и самостоятельно оценить картину происходящего. Полезным будет и умение «читать между строк»

( Читать дальше )

Собственно рекомендации для тех кто не очкует нищетрейдить без стопов.

1. Не ставить стопов. Стопы прибыль не приносят а значит и смысла их ставить нет.

2. Если вошел в позу, а рынок идет против тебя, расслабься(лично у меня в 90% случаев так и бывает), рано или поздно выйдет новость которая заставит рынок пойти в нужную вам сторону.

3. Стараемся ловить все ножи, выносы, идем против тренда. Проще говоря пылесосим стопы.

4. Торгуем как можно больше инструментов, и размазываем депозит на как можно большее количество усреднений.

5. Паттерны, объемы, уровни, ТА, ФА, всё в топку. Чтобы быть в курсе всех дел почитываем новости. Читаем информацию из разных источников, чтобы не попасть под политическую пропроганду и самостоятельно оценить картину происходящего. Полезным будет и умение «читать между строк»

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 86 )

Хорошо пишет Солабуто

- 03 мая 2014, 22:18

- |

Кому понравиться писанина- книгу можно прогуглить (скачать на халяву)

Николай Вячеславович Солабуто

Краткосрочная торговля. Эффективные приемы и методы

Рассматривая две сделки (рис. 1 и 2), мы видим, что они одинаковы тем, что сгенерированы одним и тем же торговым методом, на одном и том же торгуемом активе и различаются волатильностью актива, разным первоначальным уровнем риска в тот момент, когда система давала сигналы.

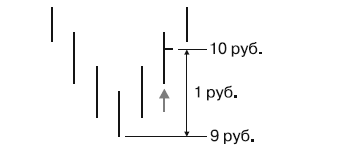

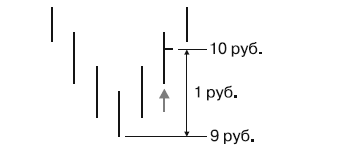

РИС. 1

Мы видим, что в первый раз к нам пришел сигнал на открытие позиции по цене 10 руб. за одну акцию (лот, контракт) (рис. 1). Мы ставим свой защитный стоп на предыдущем локальном минимуме – или на каком‑то другом уровне согласно нашей торговой методике. И видим, что наша позиция будет закрыта, как только цена коснется 9 руб. Таким образом, мы потеряем на одной акции 1 руб. Риск на единицу актива мы определяем как разность по абсолютной величине между точкой входа в позицию и точкой выхода по стоп‑лоссу, умноженную на число лотов. Система управления капиталом предписывает приравнивать начальный риск позиции к фиксированной доле капитала. Вопрос: так сколько акций‑то покупать?

( Читать дальше )

Николай Вячеславович Солабуто

Краткосрочная торговля. Эффективные приемы и методы

Системы управления капиталом, рассчитывающие объем позиции от волатильности актива

Рассматривая две сделки (рис. 1 и 2), мы видим, что они одинаковы тем, что сгенерированы одним и тем же торговым методом, на одном и том же торгуемом активе и различаются волатильностью актива, разным первоначальным уровнем риска в тот момент, когда система давала сигналы.

РИС. 1

Мы видим, что в первый раз к нам пришел сигнал на открытие позиции по цене 10 руб. за одну акцию (лот, контракт) (рис. 1). Мы ставим свой защитный стоп на предыдущем локальном минимуме – или на каком‑то другом уровне согласно нашей торговой методике. И видим, что наша позиция будет закрыта, как только цена коснется 9 руб. Таким образом, мы потеряем на одной акции 1 руб. Риск на единицу актива мы определяем как разность по абсолютной величине между точкой входа в позицию и точкой выхода по стоп‑лоссу, умноженную на число лотов. Система управления капиталом предписывает приравнивать начальный риск позиции к фиксированной доле капитала. Вопрос: так сколько акций‑то покупать?

( Читать дальше )

О сроках возврата налогов по операциям с цб и срочными контрактами

- 30 апреля 2014, 12:16

- |

Ранее я обещала расписать несколько типовых кейсов, когда трейдер может вернуть часть уплаченных налогов. Напомню, налоги вы платите автоматом — их брокер рассчитывает и перечисляет в бюджет как агент. А вот возврат этих налогов — ваше право и воспользуетесь ли вы этим правом зависит только от вас. Понятно, что государство не будет просить вас забрать у него часть своих налогов :)

Этот пост будет важный в плане понимания сроков. На него я потом буду ссылаться и чтобы не повторяться, решила его первым написать. Это еще не кейсы — так… подготовка… раздумья вам на майские праздники :)

Итак, сроки, которые вы должны знать, чтобы вернуть налоги от вашей торговли на рынке ценным бумаг.

В течение 10 лет вы можете использовать свои минусовые года :) Т.е. сейчас 2014 год и если кто получит сейчас убыток, то на сумму этого убытка можно снизить налогооблагаемую базу в течение десяти лет. Словом, срок исковой давности на убытки — 10 лет. Это, согласитесь, достаточно много. Правда только с 2010 года.

( Читать дальше )

Этот пост будет важный в плане понимания сроков. На него я потом буду ссылаться и чтобы не повторяться, решила его первым написать. Это еще не кейсы — так… подготовка… раздумья вам на майские праздники :)

Итак, сроки, которые вы должны знать, чтобы вернуть налоги от вашей торговли на рынке ценным бумаг.

В течение 10 лет вы можете использовать свои минусовые года :) Т.е. сейчас 2014 год и если кто получит сейчас убыток, то на сумму этого убытка можно снизить налогооблагаемую базу в течение десяти лет. Словом, срок исковой давности на убытки — 10 лет. Это, согласитесь, достаточно много. Правда только с 2010 года.

( Читать дальше )

Система "неразумный инвестор"

- 16 апреля 2014, 13:13

- |

Система «неразумный инвестор».

Много букаф, немного математики и ввесёлые картинки.

Система подразуменвает инвестирование в акции, с целью купить как можно дешевле и получать доход, в соответствии с долей вложенного капитала. При росте стоимости инструмента, соотношение цена/дивиденты становится менее выгодным. А значит на определённом этапе возросшие до определённого уровня акции продаём и ждём нового снижения цены инструмента.

Как определить, что цена на инструмент достаточно снизилась? Скорее всего, никак не определить, если не вдаваться в дебри фундаментального анализа и не колдовать с линиями и чёрточками на графике, а так же никаких поклонов паттернам, ипонским свечам и вообще никакой суматорщины. Прогнозы тоже строить не будем, т.к. их вероятность не более 50%. А политические события, заявления и рейтинговые фокусы делают их ещё менее эффективными.

Поэтому просто примем за аксиому случайность движения цены.

Конечно профессора технического анализа и магистры уровней поддержки и сопротивления возразят, что всё очевидно и цена на следующую свечу/час/день очевидна и понятна им. Но оставим эту, как бы это помягче сказать,….околонаучную суету. И просто поставим задачу исходя из того, что движение цены инструмента непредсказуемо и случайно.

( Читать дальше )

Много букаф, немного математики и ввесёлые картинки.

Система подразуменвает инвестирование в акции, с целью купить как можно дешевле и получать доход, в соответствии с долей вложенного капитала. При росте стоимости инструмента, соотношение цена/дивиденты становится менее выгодным. А значит на определённом этапе возросшие до определённого уровня акции продаём и ждём нового снижения цены инструмента.

Как определить, что цена на инструмент достаточно снизилась? Скорее всего, никак не определить, если не вдаваться в дебри фундаментального анализа и не колдовать с линиями и чёрточками на графике, а так же никаких поклонов паттернам, ипонским свечам и вообще никакой суматорщины. Прогнозы тоже строить не будем, т.к. их вероятность не более 50%. А политические события, заявления и рейтинговые фокусы делают их ещё менее эффективными.

Поэтому просто примем за аксиому случайность движения цены.

Конечно профессора технического анализа и магистры уровней поддержки и сопротивления возразят, что всё очевидно и цена на следующую свечу/час/день очевидна и понятна им. Но оставим эту, как бы это помягче сказать,….околонаучную суету. И просто поставим задачу исходя из того, что движение цены инструмента непредсказуемо и случайно.

( Читать дальше )

Как зарабатывать деньги на бирже торгуя вручную.

- 20 февраля 2014, 14:59

- |

Ручная торговля очень не простое занятие, поскольку трейдер подвергается эмоциям. Несмотря на наличие системы и ее работоспособности, всегда есть вероятность наступления чрезмерно убыточных дней. Потому что попросту, трейдер может в один прекрасный момент отказаться от соблюдения своей же системы. Виной этому служат обычные человеческие психологические предпосылки: торопливость, тильт, страх,жадность, да Вы и так их все прекрасно знаете. С опытом торговли эмоции притупляются, но не исчезают полностью. Так как же тогда торговать на бирже прибыльно, если в ручном трейдинге имеются риски больших потерь?

Самое главное, в чем зарыт грааль ручного трейдинга и, чего необходимо зарубить себе на носу:

1. Не надо прогнозировать рынок

2. Ловить импульс ценой маленьких убытков (в случае если импульс не разгорается)

3. Крыться частями по движению, поскольку не известно, где будет рынок.

( Читать дальше )

Самое главное, в чем зарыт грааль ручного трейдинга и, чего необходимо зарубить себе на носу:

1. Не надо прогнозировать рынок

2. Ловить импульс ценой маленьких убытков (в случае если импульс не разгорается)

3. Крыться частями по движению, поскольку не известно, где будет рынок.

( Читать дальше )

Мотивация временем или прожигание жизни

- 18 января 2014, 13:29

- |

Опасная это штука… мотивируясь таким образом мы создаем большую жесткость, что приводит к повышению эффективности достижения цели, но за это приходится платить и очень немаленькую цену… какую?

Вам приходилось наверняка слышать фразы типа «как быстро бежит время» и «с возрастом течение времени ускоряется»

— почему у ребенка жизнь не только гораздо насыщеннее, но и время иногда не то, что не бежит а прям таки стоит на месте? Может потому что у него целей нет?, он в процессе!

Но этот рай длится недолго — промывка мозга работает отменно и он начинает ставить цели… мало помалу он перестает быть в процессе, а начинает жить от точки к точке — естественно при этом то, что между точками становится подсознательно неважным и начинает пролетать малозаметно… хочется чтобы эти чертовы уроки уже закончились поскорее — они ж длятся вначале так долго и постепенно ребенку это удается — уроки пролетают все быстрее и жизнь вместе с ними тоже… и как вернуть обратно он уже не знает и даже не понимает что это возможно.

( Читать дальше )

Вам приходилось наверняка слышать фразы типа «как быстро бежит время» и «с возрастом течение времени ускоряется»

— почему у ребенка жизнь не только гораздо насыщеннее, но и время иногда не то, что не бежит а прям таки стоит на месте? Может потому что у него целей нет?, он в процессе!

Но этот рай длится недолго — промывка мозга работает отменно и он начинает ставить цели… мало помалу он перестает быть в процессе, а начинает жить от точки к точке — естественно при этом то, что между точками становится подсознательно неважным и начинает пролетать малозаметно… хочется чтобы эти чертовы уроки уже закончились поскорее — они ж длятся вначале так долго и постепенно ребенку это удается — уроки пролетают все быстрее и жизнь вместе с ними тоже… и как вернуть обратно он уже не знает и даже не понимает что это возможно.

( Читать дальше )

Общие закономерности (3 Грааля рынка)

- 05 декабря 2013, 09:32

- |

Топики про отъём денег и про неэффективности побудили написать данный текст. Не судите строго за «спасибо, Кэп!», ибо «Ничто не ново под луною» © Карамзин, а ранее Шекспир, а ранее древние греки, а ранее шумеры...

А вот на рынке приращения цен почему-то совсем не так выглядят =/.

Для разнообразия возьмём не гоблинский тайм-фрейм (собственно, на днёвках будет похожая картина) и посмотрим колокол нормального распределения в сравнении с реальными приращениями рынка:

Джедайская сила в кружочках. Так проявляют себя некоторые базовые неэффективности, за которыми гоняются участники рынка. Рассмотрим по порядку все три выделенные закономерности.

( Читать дальше )

Кто зарабатывает и чьи деньги отнимает?

Тут на днях один Джедай запечатлел нормальный такой колокол. Мол, случайно всё у гоблинов (читай: гемблеров типа меня), что закономерно приводит к сливу по-любому.А вот на рынке приращения цен почему-то совсем не так выглядят =/.

Для разнообразия возьмём не гоблинский тайм-фрейм (собственно, на днёвках будет похожая картина) и посмотрим колокол нормального распределения в сравнении с реальными приращениями рынка:

Джедайская сила в кружочках. Так проявляют себя некоторые базовые неэффективности, за которыми гоняются участники рынка. Рассмотрим по порядку все три выделенные закономерности.

( Читать дальше )

Биржевой успех - что, кому и как?

- 19 ноября 2013, 10:27

- |

Тема биржевого успеха и правильной мотивации на трейдерский результат –очень важна и далеко не так проста, как может показаться на первый взгляд. На моих семинарах и вебинарах слушатели часто задают мне вопросы на эту тему, также я периодически затрагиваю их в выступлениях на конференциях и разных публичных мероприятиях. Некоторые из моих высказываний на эти темы в последнее время вызвали дискуссию в около-фондовых кругах, в итоге которых появились ряд статей от известных и не очень известных авторов на тему успешного трейдинга и правильного преподнесения биржи для широкой аудитории. Решил и я высказаться на эту тему в рамках отдельной статьи, в которой попытался ответить на три основных вопроса:

1.Что такое успех на бирже? Какова природа этой профессии и профессия ли это в общепринятом смысле?

2.Для кого и для чего на самом деле нужна биржа, кому предназначено это занятие?

3.Как правильно позиционировать и преподавать трейдинг для широкой аудитории и кто должен заниматься образовательным процессом?

( Читать дальше )

1.Что такое успех на бирже? Какова природа этой профессии и профессия ли это в общепринятом смысле?

2.Для кого и для чего на самом деле нужна биржа, кому предназначено это занятие?

3.Как правильно позиционировать и преподавать трейдинг для широкой аудитории и кто должен заниматься образовательным процессом?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал