Избранное трейдера MOROLF

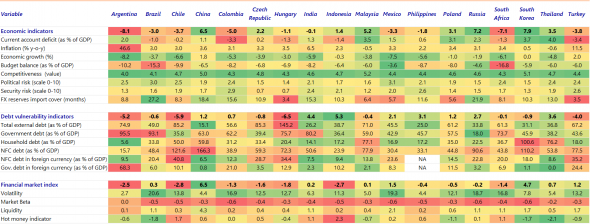

Россия 3-е МЕСТО!!! ЩУЛЬЦ этого не покажет.

- 24 декабря 2020, 21:32

- |

- комментировать

- ★5

- Комментарии ( 87 )

Сбербанк и Merlion объявили о стратегическом партнёрстве

- 24 декабря 2020, 10:35

- |

Сбербанк стал стратегическим партнёром компании Merlion? которой принадлежат розничные сети «Позитроника» и «Ситилинк», сеть сервисных центров «Сеть компьютерных клиник», производитель компьютеров iRU и ряд других активов.

Возможности Merlion будут интегрированы в создающуюся индустрию электронной коммерции Сбера.

Новое партнёрство позволит усилить позиции Сбера в индустрии электронной коммерции и реализовать целый ряд новых возможностей для В2В- и В2С-клиентов и предложить интегрированный бесшовный клиентский опыт благодаря финансовым и технологическим решениям экосистемы Сбера.

Merlion также будет активно дистрибуцировать продукты экосистемы Сбера через собственные каналы.

сообщение

Полезный инструмент - декларирование дивидендов от иностранных компаний

- 23 декабря 2020, 15:18

- |

Подготовил для вас таблицу, о которой писал месяц назад. По многочисленным просьбам, выкладываю заранее.

Сохранить свою копию можно, открыв по ссылке и нажав ФАЙЛ — СОЗДАТЬ КОПИЮ.

Вкладки:

1. Дивиденды. Для заполнения данных. Детали ниже.

2. Курс доллара ЦБРФ на дату. Вкладку не трогаем, там оф. курс ЦБ на дату. В дни 23.12.2020-31.12.2020 курс обновится автоматом во всех ваших копиях, от вас действий никаких не требуется.

3. Где брать данные. Инструкции, где найти данные. Пока есть по трём брокерам (Тинькофф, ВТБ, Открытие), призываю вас поделиться своим опытом по другим брокерам в комментариях к посту, и я добавлю в таблицу.

Внесение данных

Серые поля не трогаем. Заполняем только белые поля:

1. Тикер. Тут всё понятно, тикер компании. Если это «полуроссийская» компания с Мосбиржи (пример: X5, Полиметалл, Тинькофф Групп), то вносим тикер в формате MCX:TCSG или MCX:POLY.

2. Страна. Чаще всего это США. Для «полуроссийских» компаний могут быть разные юрисдикции, воспользуйтесь гуглом. Не думаю, что это критическая ошибка, если неверно укажете страну.

( Читать дальше )

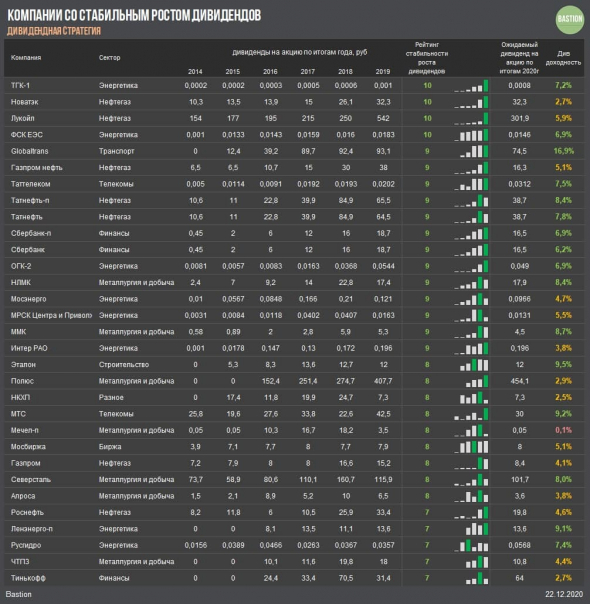

ДИВИДЕНДНЫЕ АРИСТОКРАТЫ РФ

- 22 декабря 2020, 17:07

- |

За последние 5 лет лишь четыре крупные российские компании платили дивиденды, регулярно повышая их:

- ТГК-1

- Новатэк

- Лукойл

- ФСК ЕЭС

Скорее всего, кризис этого года «испортит» историю каждому из них. По итогам 2020 года компании будут вынуждены сократить выплаты акционерам из-за падения доходов.

По итогам 2020 года рейтинги стабильности роста выплат могут быть увеличены:

- Таттелеком

- Мосбиржа

- Полюс

Компании, скорее всего, заплатят рекордно высокий уровень дивидендов на акцию за всю историю.

Напомним, что рейтинг стабильности роста дивидендов считается следующим образом: по 1 баллу за каждый год из последних 5, если в нем была выплата дивидендов. Еще по 1 баллу за каждый год, если выплата по его итогам оказывалась максимальной за последние 5 лет. Таким образом, общий рейтинг акции по параметру может быть от 0 до 10.

Bastion в Telegram

«Наша цель — утроить вложения в течение пяти лет» (Флориан Феннер)

- 22 декабря 2020, 12:07

- |

( Читать дальше )

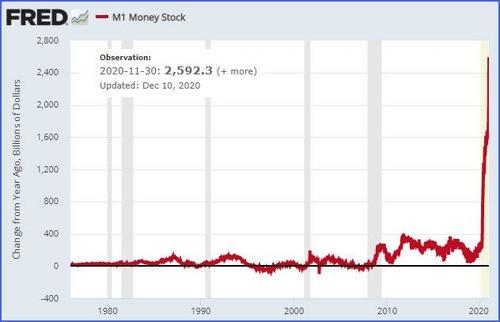

Это не рынки растут. Это доллар падает. Гиперинфляция скоро уже.

- 21 декабря 2020, 14:00

- |

smart-lab.ru/blog/636971.php

Это не ЗОЛОТО растет а ДОЛЛАР падает!

В студию вам главный график уходящего года.

Производство денег в пром. масштабах. Скупают все полностью.

Денежная масса. За последние две недели ноября денежная масса М1 подскочила более чем на 14% до 367% в годовом исчислении.

( Читать дальше )

Отличный симулятор для тех кто хочет попробовать себя на американской фонде.

- 15 декабря 2020, 20:59

- |

Работает бесплатно, на демо счете в 100 000

( Читать дальше )

Почему я больше не инвестирую в российские компании и вам не советую. Часть 2.

- 15 декабря 2020, 10:10

- |

Привет. Меня зовут Кофман Леонид, я предприниматель и квалифицированный инвестор с 10ти летним стажем. Ведущий YouTube-канала и Telegram-канала об инвестициях «Инвестиции Шаг за Шагом».

Пару месяцев назад на Смартлабе вышла первая часть этой статьи и вызвала шквал противоречивых мнений — почти 300 комментариев:). От «Стыдно жить в России и покупать американские акции!» до «Капец, ты только сейчас понял, что в рублях нельзя инвестировать?».

У читателей было две основных претензии:

1. «Вот вы рисуете графики с 2010 года, а начали б инвестировать в 2008, увидели б, что рынок умеет не только расти, но и активно падать». Разумно. Теперь возьмем для анализа не 10 лет, а 20.

2. Так же высказывалось недовольство тем, что для сравнения я брал индексы не полной доходности. Исправляюсь. Теперь буду сравнивать индексы с учетом реинвестирования дивидендов.

Погнали!

Немного личного.

( Читать дальше )

Продал акции с моей лучшей инвест-идеей 2020

- 13 декабря 2020, 09:32

- |

К негативным аспектам можно отнести хейт со стороны сообщества. Комментарии могут внести сомнения в правильность выбора.

Ошибки и неудачи становятся публичными и могут оставить пятна на репутации инвестора/спекулянта. Может потому Вася закрыл свой профиль, что больше не может терпеть хейта...

Однако, есть и плюсы:

- Запись своих целей в дневнике помогает в будущем правильно определить точки выхода из актива

- Психологическая ответственность, которая возникает перед невидимыми подписчиками, даёт силу держать акции, которые уже значительно выросли

- Повышается самооценка, если всё получилось и получен хороший профит.

( Читать дальше )

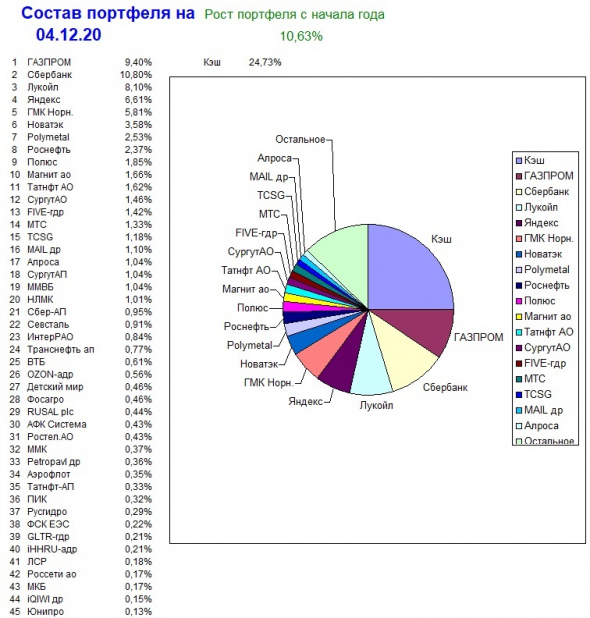

Состав портфеля

- 04 декабря 2020, 13:35

- |

Сегодня прикупил Хед Хантер и в результате окончательно сформировал портфель:

В таком виде портфель просуществует до марта 2021.

Всем успехов в торгах.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал