Избранное трейдера Евгений Макеев

Дивидендная система инвестирования Ларисы Морозовой

- 19 мая 2016, 16:30

- |

Покупка акций компаний, которые платят супер-дивиденды. Главное, — определить, почему компании платят супер-дивиденды и будут ли они платить эти дивиденды в дальнейшем. Для этого надо понять желание мажоритария платить дивиденды. Надо отметить, что вся система инвестиций Ларисы Викторовны построена на логике и здравом смысле.

Причины эти можно классифицировать:

- необходимость пополнения госбюджета (Газпром)

- необходимость пополнения бюджета субъекта (Татнефть, Алроса)

- желание иностранного мажоритария получить профит от дочки

- смена собственника, желание мажоритария заплатить по долгам за счет дивидендных выплат

- скупка акций менеджментом

- резкий рост чистой прибыли

- желание материнской компании получить прибыль от дочерних обществ

В реальности причин может быть много, Лариса Викторовна выделяет особо эти. Причины и желание платить дивиденды должны быть перманентными, а не одноразовыми. Если возникает уверенность, что мажоритарий больше не захочет платить хорошие дивиденды, то такую акцию можно продать сразу после отсеки (например, Новосибирскэнергосбыт).

( Читать дальше )

- комментировать

- ★111

- Комментарии ( 21 )

Отзыв Олега Клоченка о конференции смартлаба

- 15 мая 2016, 10:25

- |

Вчера выступал на конференции Смартлаба. Говорил по ситуации, ориентируясь на вопросы Тимофея Мартынова, автора и ведущего мероприятия, и аудитории. В голове была пара тезисов, которые бы я хотел донести присутствующим. Старался быть простым и веселым, ибо аудитория была уже утомлена интенсивным общением в течение дня на любимые темы (я выступал вечером). Ниже несколько тезисов этого выступления в том виде, в котором они застряли в моей голове. Не знаю, насколько удачно мне удалось их преподнести на самой конференции и удалось ли вообще быть внятным.

Моя система долгосрочных инвестиций проста:

покупай подешевле то, что приносит стабильный и удовлетворительный реальный денежный поток своему инвестору.

Система инвестирования – это то, что позволяет бесчисленное множество вариантов поведения инвестора в различных обстоятельствах сузить до простого и счетного набора паттернов.

Что влияет на выбор (создание) системы? Прежде всего – цель конкретного инвестора.

Моя личная цель: образ жизни джентльмена, как этот образ и слово понимались в Англии второй половины 19 века. То есть, это материальная независимость от других людей, достаточный досуг и возможность бесцельных путешествий.

Цель, соответственно, диктует тип совершаемых торговых операций. Мой случай ограничивает меня пределами долгосрочных операций. Более частые сделки съедают досуг, поднимают риски и плохо влияют на здоровье инвестора.

Долгосрочное инвестирование – это инвестирование на срок от двух рыночных циклов. Рыночный цикл включает в себя стагнацию рынка после падения, рост рынка, стагнацию после роста и падение рынка. Рыночные циклы последних 100 лет в среднем длились 5 лет, от 4-х до 8-ми. Соответственно, долгосрочный инвестор, как правило, инвестирует на срок от 8 лет и более, вплоть до бесконечности.

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.

Инвестирование включает в себя два процесса: накопление и распределение накопленного по активам. И накопление остается важной частью жизни инвестора всегда, ее значимость не снижается в связи с накоплением начального капитала. Я полагаю, что в норме инвестор должен стремиться к тому, чтобы реинвестировать не менее половины своего дохода.

Пара образов о разнице между трейдингом (торговлей) и инвестициями, в связи со встречей на конференции «фермеров» со «спортсменами».

Трейдинг подобен профессиональному спорту. Трейдеры соревнуются друг с другом, упражняясь в выносливости, скорости, эффективности использования собственной психики и интеллекта.

Инвесторы же стараются следовать естественному циклу, не подавляя в себе человеческое, не ускоряя процессы.

И те, и другие – спекулянты, ибо исходят из наблюдения и понимания живой ситуации рынка.

Инвесторы больше похожи на фермеров. они сажают на разных полях разные семена и ждут. Есть семена, которые прорастают тут же, есть семена, которым нужно 3, 5, 7 или 20 лет… Фермер, сажающий сад, рассчитывает получать плановые урожаи не раньше, чем через 3-5 лет. Он присматривает за посаженным садом, вырубает больные деревья, досаживает новые и здоровые, ухаживает за приболевшими, имея виды на ежегодный урожай.

Так как для инвестора принципиальная ценность заключена в продолжительности жизни (долгая жизнь делает для умножения богатства больше, чем умелый выбор активов в инвестиционный портфель), то инвестор не может себе позволить платить за сделки своим здоровьем, участвуя в соревнованиях.

Буду рад, если эти тезисы будут кому-нибудь полезны. И буду рад дискуссии по ним, если она здесь возникнет.

PS В вопросах был вопрос молодого человека с примером про Мосэнерго. У меня осталось чувство, что мы с вопрошавшим не договорили. Или я его не понял и ответил не то, или он меня не понял и услышал не то. В общем – буду рад продолжить дискуссию здесь, в комментах, если он увидит эту публикацию.

http://roundabout.ru/prostye-tezisy/#more-2185

ИП на УСН: страховые взносы в 2016 году и как уменьшить УСН на страховые взносы?

- 29 марта 2016, 14:32

- |

1. Квартальный налог 6% за 1 квартал 2016 года мы должны уплатить до конца апреля.

2. Этот квартальный налог можно уменьшить на сумму фиксированных страховых взносов в ПФР.

3. Фиксированный взнос для ИП на УСН без сотрудников составляет 19356,48 руб.

4. Соответственно, за квартал надо уплатить 4839,12 руб. Важно понимать, что:

Взносы нужно оплатить в том же периоде, за который рассчитывается налог. Например, налог за I квартал можно уменьшить на страховые взносы, оплаченные с 1 января по 31 марта. Не имеет значения за какой период оплачены взносы. Наиболее простой и оптимальный способ уплаты взносов для ИП: ежеквартально равными частями – это позволит максимально эффективно учитывать взносы в расчёте налога по УСН.

5. Таким образом, уплатив квартальный взнос в ПФР 4839,12 руб до 31 марта 2016, на эту сумму можно сократить налог УСН 6%, который мы будем уплачивать до конца апреля.

6. Кроме того, мы должны уплатить в ПФР 1% от оборота, который превышает 300 тыс. рублей за год. Ежеквартальный налог можно уменьшить и на эту сумму[источник]:

Взносы с доходов, превышающих 300 тыс. рублей в год, вы можете уплачивать сразу, как только в году доход превысит 300 тысяч. Взносы можно платить частями, не обязательно одной суммой. Поскольку эти взносы являются фиксированными (см.п. 1 данной статьи), то они уменьшают налог того периода, в котором они уплачены. Поэтому, если вы уплатите взносы с доходов, превышающих 300 тыс. рублей в год, в 2015 году, то сможете уменьшить на эти взносы налог 2015 года.7. Таким образом, если вы заработали за квартал 1 млн руб., то вы можете уплатить в ПФР ещё 1 млн — 300 тыр = (700тыр)x1% = 7 тыр и уменьшить квартальный УСН ещё и на эту сумму. Итого получается, что УСН можно уменьшить на 4839,12 руб + 7000 рублей.

8. Платёж в ФФОМС составляет 3796 руб, его можно оплатить в течение года.

P.s. просьба писать в комментарии, если обнаружите неточность в данной инструкции.

Выкладываю тиковые исторические данные

- 16 марта 2016, 17:00

- |

Я алготрейдер и торгую на CME. Потратил безрезультатно значительное время на поиск свободных для скачивания исторических данных по фьючерсам в интернете. И недавно, сжав зубы, принял решение купить их – тиковые данные по четырем инструментам GC, ES, CL, NQ.

Для коллег, кто пользуется 5-минутками и выше, я решил выложит в свободный и бесплатный доступ 5 минутные OHLCV за всю историю:

GC — smart-lab.ru/blog/316383.php

ES — smart-lab.ru/blog/316408.php

CL — smart-lab.ru/blog/316497.php

NQ — smart-lab.ru/blog/316533.php

Upd: Здесь все оптом и в нормально сжатом архиве turbobit.net/53tle0u1k2qn.html

Тем же кто, как и я нуждается в тиковых данные у меня следующие предложение:

Я выкладываю всю историю по тиковым данным, но не бесплатно, а за небольшую часть от стоимости — за 5000р.

В чем профит для сообщества смарт-лаба?

— Кому не нужны тики: получает 5 минутки бесплатно

( Читать дальше )

Прогнозы и торговля. Грааль в подарок.

- 05 марта 2016, 17:59

- |

Много раз тут поднималась тема – стоит ли читать чьи –то прогнозы и стоит ли им следовать? Мой ответ таков – читать нужно, следовать нет, нужно думать свой головой, а чтение чужих мыслей полезно для развития. Если вообще ничего и ни кого не читать, то вы начинаете деградировать. Если вы не инвестор, а спекулянт, то рынку в день нужно уделять не более 3 часов, а чем больше будешь пялиться в монитор, тем меньше будет отдача и больше будет неправильных входов (тильта).

Теперь о самих прогнозах. Прогнозы это зло? Да бросьте. Прогноз – это взгляд на актив с учётом сделанного анализа и с учётом твоей торговой системы. Вот только проблема в другом – вероятность реализации любого прогноза 50%, он или реализуется или нет. Так вот вбейте себе в голову – нельзя торговать ни чьи прогнозы и мои в том числе! Я человек и у меня нет машины будущего и я тоже могу ошибаться.

Что важно понять для работы. В голове всегда должен быть план действий по любому активу. Для этого вы заранее делаете “домашнее задание”, кто-то ищет бумаги от уровней, кто-то ищет по фундаментальным оценкам активы, кто-то отбирает новости и активы на которые они повлияют, кто-то анализирует график с учётом СОТ отчётов, ОИ, техники и т.д. Так вот, без домашки вы нихера не будите зарабатывать, ибо у вас нет ваще понимания что и куда вы ждёте. Если нет понимая, то вы начинаете входить по наитию. Также и с выходом, многие банально не могут закрыть позицию, потому что нет критериев её закрытия. У меня допустим цель в день 10 тысяч рублей – это 200 тысяч рублей в месяц! Если я утром за первые 10 минут сделал эту «десятку», так закрой нафиг ноут и занимайся другими делами. У рынка всегда будет завтра.

( Читать дальше )

Газпром нефть и Московская биржа отчитались за 2015 год по МСФО

- 05 марта 2016, 11:38

- |

ПАО «Газпром нефть» отчиталось за 2015 год по МСФО:

( Читать дальше )

R. Считаем корреляцию.

- 04 марта 2016, 03:23

- |

Вчера на СмартЛабе был размещен пост Как построить корреляционную матрицу (для парной торговли) в Excel, собравший аж 150 "+".

Решил тоже попрактиковаться и написать под эту задачу код в R. Важным преимуществом R является наличие пакета rusquant, который позволяет автоматически получать котировки с Финам в любом таймфрейме (в т.ч. в тиках), что существенно экономит время по сравнению с ручной обработкой в Excel.

Код на R приведен ниже:

- Файл c кодом можно скачать тут.

- Файл с названиями тикеров: для примера 1 тут, для примера 2 тут. Эти файлы используется для ввода тикеров в программу, т.к. прописывать тикеры вручную непосредственно в коде при их большом количестве не удобно.

- Время загрузки данных с Финам по 79 тикерам составило 84 секунды, т.е. примерно по 1 сек. на тикер. А сколько бы ушло на ручную загрузку для Excel сложно представать.

Результаты:

( Читать дальше )

Опционы для переростков ( вариационные свопы)

- 03 февраля 2016, 17:19

- |

Все кто торгует опционами, торгует вариационными свопами, только об этом не знают. Это производный инструмент вне биржевого рынка. Его тиккер это номер вашего брокерского счета и экви по нему. Вот закрутил. Если коротко, то это продажа дорогой волатильности и покупка дешевой. Такой арбитраж вол. Более подробно в Гугл. В этой связи, нас будет интересовать, как оценивать ситуацию на рынке и рассчитывать свою стоимость опционов. Для этого, еще раз, о волатильности.

Волатильность бывает исторической, реализованной, маркетной, предполагаемой, расчетной. Это я на тот случай что бы не сказали, что я понятия путаю, потому что мы упростим. IV это будет маркетной и предполагаемой. HV – исторической, реализованной. Пока, такое обобщение, приемлемо.

Ну IV мы видим на доске опционов. А вот HV это загадка. Для меня это загадка потому, что индикаторов для терминалов, типа квика или смарт икса, я не нашел. Наверное это Глазьев запретил, что бы спекулянтов было меньше. (если кто сможет сделать такой индюк, дайте мне.) АТR индюк показывает волатильность, но это не та. Нам надо число, которое при подстановке в БШ дает цену. Конечно методика подсчета HV бывает разная. Что стоит только одно название: модель авторегрессионной условной гетероскедастичности. Или коротко ARCH. А еще есть GARCH, EWMA и прочие HLHV. Мы начнем с простой исторической волатильности. Для этого скачаем цены в Эксель дней за сто. Зная вашу любовь к формулам, я по клеточкам и столбцам буду объяснять.

( Читать дальше )

Скальпинг стратегии. Коррекция к скользящим средним.

- 29 января 2016, 11:12

- |

Скальпинг стратегии: Коррекция к скользящим среднимСтатья тут http://runettrade.ru/uroki-skalpinga/268-skalping-strategii-korrekciya-k-skolzyaschim-srednim.html

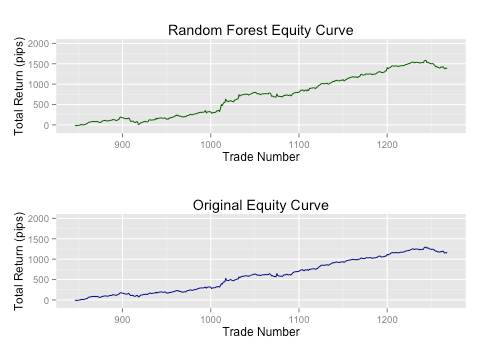

Машинное обучение для улучшения вашей стратегии

- 20 января 2016, 16:16

- |

Предлагаю перевод интересной статьи с сайта www.inovancetech.com о нетрадиционном применение техник машинного обучения: Machine Learning Techniques to Improve Your Strategy.

Машинное обучение это мощный инструмент не только для создания новых стратегий, но и для повышения эффективности уже существующих.

В этой статье мы осветим вопрос управления размером позиции с использованием алгоритма Random Forest (RF) и включения/выключения торговли на основе модели скрытых состояний Маркова (HMM). Мы предполагаем, что у вас уже есть торговая стратегия.

Как улучшить управление позицией

Управление позицией — это очень важный аспект трейдинга, которому часто не уделяется должное внимание. Многие трейдеры смотрят на управление позиции с точки зрения уменьшения риска убытков, но не инструмента увеличения прибыльности стратегии. Конечно важно избегать большого риска, используя небольшую часть торгового счета ( не более 2%) в каждой сделке, но лучший способ — это применение фиксированного лота или фиксированного процента от вашей максимальной позиции для каждого трейда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал