Избранное трейдера Карел

Стратегия торговли ofz4: фьючерсный контракт на "четырехлетние" ОФЗ

- 16 ноября 2021, 09:57

- |

1) открываем длинные позиции по ближайшему фьючерсу, если за предыдущие три месяца темп прироста RUGBICP5Y выше нуля;

2) открываем короткие позиции по ближайшему фьючерсу, если за предыдущие три месяца темп прироста RUGBICP5Y ниже нуля

Частота совершения сделок – 1 раз перед началом месяца. Так, позицию, которую будем держать весь декабрь, открываем в последний торговый день ноября. Нюанс: фьючерсы поставочные. Чтобы не попасть на поставку облигаций, будем открывать позиции на более дальний фьючерс, если до экспирации остался месяц. Так, если OFZ4-12.21 выходит на экспирацию в декабре 2021, то в последний торговый ноября позиция будет открыта по OFZ4-4.22 (все фьючерсы являются трехмесячными: временной промежуток в датах экспирации составляет три месяца)

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 10 )

Та самая торговая система

- 15 ноября 2021, 19:35

- |

Берем фьюч Сбера на минутках. Навешиваем Simple MA. Выставляем период 70 и расчет по цене Median. Отрисовку SMA делаем точками, а не линией. Перестаем бухать и начинаем пристально пялиться в эти точки............

Если не в позе, то открываем лонг, когда 3 точки SMA поднимаются вверх.

Если не в позе, то открываем шорт, когда 3 точки на SMA опускаются вниз.

Для лучшего понимания привожу рисунок шортового сигнала:

Точки на SMA — 1,2,3 — идут вниз. Как только сложилась такая нехитрая конструкция и мы не в позе, то встаем в шорт на открытии следующей свечи после точки 3 с тейком 1% и стопом 1% от цены открытия. Сидим на попе ровно до сработки тейка или стопа. Если мы не в позе и точки пошли вверх — встаем в лонг и сидим в нем по аналогичному сценарию. Входим и выходим по рынку. Но никто не запрещает дрочить лимитниками — это дело вкуса. В конце каждого дня после 23:45 принудительно закрываем позу, если она осталась открытой. На утренней сумасшедшей свече не открываем позу, чтобы не скользить носом по вазелину.

( Читать дальше )

Стратегия торговли фьючерсом на ОФЗ (OFZ2)

- 14 октября 2021, 07:55

- |

Как театр начинается с вешалки, так и данный пост начинается с банальностей: ОФЗ (Облигации федерального займа) — это долговые ценные бумаги, которые выпускает Министерство финансов РФ. Когда инвестор покупает ОФЗ, он фактически даёт государству деньги в долг под проценты. ОФЗ считаются одним из самых надёжных финансовых инструментов для вложений, поэтому они часто привлекают внимание инвесторов.

На данный замечательный инструмент фондового рынка существуют не менее замечательные фьючерсы. Зоопарк состоит из фьючерсов на разные корзины ОФЗ, в зависимости от дюрации последних: фьючерсы на корзину двухлетних (OFZ2), четырехлетних (OFZ4), шестилетних (OFZ6), десятилетних (OFZ10) и пятнадцатилетних (OFZ15) облигаций.

С помощью фьючерсов на ОФЗ можно реализовать ряд стратегий, направленных как на хеджирование облигаций, присутствующих в портфеле инвестора, так и на желание заработать на снижении или росте процентных ставок. При снижении ставки тело облигаций начинает оцениваться рынком дороже, что позволяет извлекать прибыль при покупке фьючерса. При повышении процентной ставки облигации становятся дешевле: если в этот момент совершить короткую продажу фьючерсов на ОФЗ, то можно получить доход от снижения процентной ставки и захеджировать ОФЗ, если они имеются в портфеле.

( Читать дальше )

Всегда ли полезен экстремизм в трейдинге и инвестициях. Результат исследования.

- 22 июля 2021, 19:10

- |

Есть экстремисты — любители возврата к среднему. Если купить акции из нижнего дециля — 10% отстающих прошлого года (доходность за год) из состава индекса S&P500 (50 штук) и держать следующий год, то за 15 лет получаем такой же отвратительный результат как и в первом случае.

( Читать дальше )

Работает или нет статистический арбитраж из-за проскальзывания?

- 09 июля 2021, 15:02

- |

В этом посте я хочу рассмотреть вариант арбитражной стратегии, и протестировать его на чувствительность к проскальзыванию, чтобы понять возможность применения.

Далее будут приведены мои субъективные умозаключения.

Для начала перечислю виды арбитража, которые я знаю:

- Арбитраж одинаковым активом между разными биржами. Сложность работы по этой технологии заключается в том, чтобы разместить торговый сервер между двумя биржами так, чтобы задержки пакетов между биржами были одинаковыми.

- Арбитраж между активом и его деривативом.

- Статистический арбитраж между коррелируемыми активами.

- Календарный арбитраж.

Момент, который объединяет эти стратегии, состоит в том, что торговая позиция выставляется всегда одновременно по двум инструментам в противоположные стороны (если активы прямо скоррелированы, и в одинаковые стороны в ином случае).

Все эти арбитражные стратегии в основном относятся к классу рыночно-нейтральных «mean reversing» стратегий, потому что не следуют за трендом, а пытаются вернуться к некой справедливой цене актива (та же трендовая составляющая), выставляя позиции против отклонения от тренда, хотя, конечно, можно придумать и трендовые стратегии, использующие актив-«поводырь» для прогнозирования тренда.

( Читать дальше )

🏆 Лучшие из лучших. Как провести фундаментальный анализ за пару минут

- 31 августа 2020, 06:42

- |

Добрый день!

Хочу поделиться одним из своих проектов, который позволяет провести анализ компании буквально за несколько минут, объективно сравнить множество компаний друг с другом и выбрать из них лучшие.

Сразу даю ссылку на видеоинструкцию, в текстовом варианте инструкции нет, т.к. это получится гигантская простыня.

Зачем нужен Скринер?

Одной из основных проблем фундаментального анализа, на мой взгляд, является невозможность удержать в голове всё множество финансовых параметров отдельной компании, сопоставить их между собой и уж тем более, объективно сравнить с другими компаниями. Особенно, когда в сферу ваших интересов попадают несколько секторов и несколько десятков компаний. Да, для этого были придуманы мультипликаторы, и отчасти они помогают в решении данной задачи, но опираться при покупке только на них, на мой взгляд, не самая лучшая идея. Да я вряд ли кто-то на практике использует только их.

( Читать дальше )

Большой бэктест модифицированного Momentum. Лениво обыгрываем рынок с 1984 года на глобальных рынках

- 28 апреля 2020, 17:30

- |

Привет, новая неделя – новый бэктест факторной стратегии. На этот раз не только на Мосбирже и не только в акциях. Первоначально тут планировался большой текст про взаимодействие Моментума, торгового оборота и волатильности на неликвидных рынках и последующий Шарп сильно за 2.

Но в последний момент решили выпускать стратегии по нарастанию их сложности. Сегодня речь не об «иксах», но об очень устойчивой штуке – получению доходности выше рыночной за длинный промежуток по разным классам активов без принятия рисков отдельных компаний или стран.

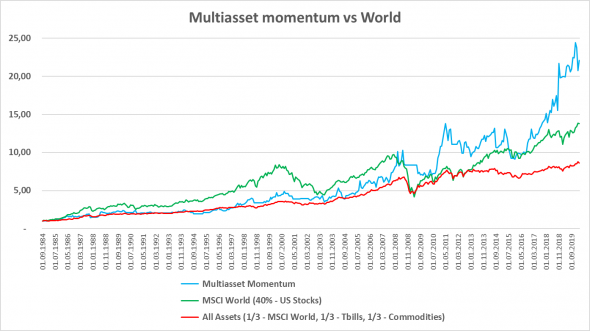

Традиционный график с результатом перед стеной текста:

Источник: Sentimetrica

Синяя линия – модификация Моментума на глобальных рынках, зеленая – индекс глобальных акций MSCI World, красная – равновзвешенный портфель из акций, казначейских векселей США и сырьевой корзины.

Из всех стратегий американских биржевых гуру – самыми полюбившимися для меня стали идеи получения ВСЕЙ рыночной доходности Джона Богла и CANSLIM Уильяма Онил. У фраз «Индекс в долгосроке всегда растет» и «Лучшие компании остаются лучшими» много общего, верно? Попробуем оформить объединенную стратегию на основе классиков.

( Читать дальше )

Покупаем лучшие бизнесы на Мосбирже с 2004 года. Результат долгосрочной стратегии Profitability, реализованной через ROE

- 16 апреля 2020, 17:31

- |

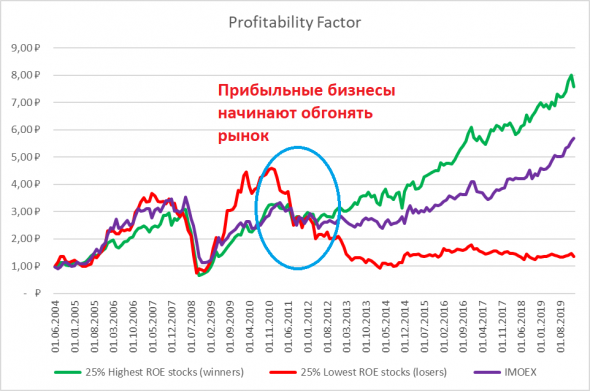

Привет, продолжаем тестировать факторные стратегии на нашем рынке. В зоопарке стратегий уже можно посмотреть на Value и Momentum тут https://smart-lab.ru/blog/609357.php и тут https://smart-lab.ru/blog/611263.php Сейчас мы протестировали фундаментальную Profitability и вот что из этого получилось:

Источник: Sentimetrica

В этот раз мы возьмем фундаментальную Profitability и реализуем ее в долгосрочном формате. Покупаем акции в портфель на основе ROE, рассчитанной из годовой отчетности, и держим год до выхода следующего годового отчета. Технически, исследование несложное, но мелких деталей очень много и важно себя не обмануть при тестировании. Например, не подсмотреть то, что ты не мог знать в прошлом в этот момент времени.

База из 552 компаний и определение ликвидных акций аналогично предыдущим бэктестам. Немного новой матчасти:

ROE – это отношение чистой прибыли к собственному капиталу. В отличие от просто чистой прибыли, по ROE удобно сравнивать компании между собой. Нечитаемым показатель становится при отрицательном собственном капитале. К счастью, с ликвидными компаниями такое случается нечасто (Мечел). Тут все понятно.

( Читать дальше )

Большой бэктест стратегии Momentum на ММВБ. Или почему покупать акции на отскок – плохая идея?

- 07 апреля 2020, 18:33

- |

Привет, новая неделя – новый бэктест факторной стратегии на Мосбирже. В прошлый раз была проверена стратегия Value через мультипликаторы P/E и P/BV https://smart-lab.ru/blog/609357.php В этот раз мы проверили стратегию Momentum на российских акциях.

Суть ее очень проста – покупаем акции, которые сильнее всего выросли за последние 6 месяцев и шортим акции с худшей динамикой цены за тот же период. Стратегия получается рыночно нейтральной (в теории, на самом деле — корреляция с рынком очевидна) и если у такого лонг-шорт портфеля есть положительная доходность, то мы можем сказать, что на Мосбирже есть моментум эффект.

Воспользовавшись поиском по Смартлабу можно найти несколько интересных исследований по моментуму (если что-то упущено, пожалуйста, дайте ссылку в комментариях) – «Есть ли сила в моментуме» от at6 https://smart-lab.ru/blog/596080.php и «Как обогнать индекс (пример выигрышной торговой стратегии)» от AlexChi https://smart-lab.ru/blog/499362.php

( Читать дальше )

Большой бэктест Value мультипликаторов по российским акциям 2004-2020. Консервативная среднесрочная стратегия с редкой балансировкой

- 01 апреля 2020, 18:33

- |

Привет, в этом исследовании протестируем идею покупки недооцененных акций на нашем рынке по мультипликаторам P/E и P/BV за последние 17 лет. Достаточный срок, который включает периоды роста, спадов и нудного боковика. До 2004г. количество ликвидных бумаг было совсем скромным, а основная активность концентрировалась в РАО ЕЭС.

Обычно упоминанием низких мультипликаторов заканчивается инвестиционная идея от брокеров или телеграм каналов: «Компания Х заканчивает цикл инвестиций в новое производство, ожидаем существенного роста бизнеса. Также у компании самый низкий P/E в отрасли, хороший момент для покупки». Не проще ли просто купить 25% лучших ликвидных акций с наименьшим P/E, раз в месяц перетряхивать портфель и получать доходность выше рынка? После тестов этой стратегии на Python выводы не столь однозначны.

Моментальная оговорка – авторские инвестиционные идеи, драйверы и опыт сложно загнать в рамки механического бэктеста, поэтому они никак не учитываются в разборе. Линчевание и погружение в бизнес по Баффету эффективно проводить, когда ты управляющий крупнейшего фонда и имеешь прямой контакт с директорами компаний. Покупка кофе на остановках Газпромнефти имеет спорное влияние на инвестиционный анализ, а финансовые отчеты доступны каждому.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал