Избранное трейдера Merval

Есть ли еще куда падать? - часть II.

- 23 марта 2020, 18:34

- |

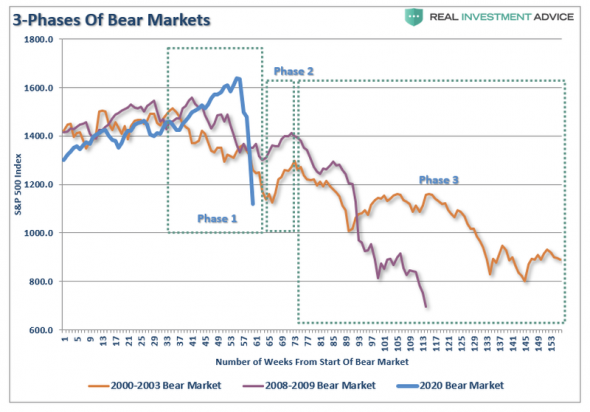

Теория волн Доу: рынок двигается тремя волнами с коррекциями (как у Эллиота). Медвежий в том числе.

С этой точки зрения интересно провести аналогию с падениями dot-com бума и финансового кризиса 2008 (см. график ниже).

Медвежий рынок заканчивается не тогда, когда имеется оптимизм. Он заканчивается тогда, на рынках полное отчаяние.

Время покупать акции – это такой момент, когда вы НЕ ХОТИТЕ этого делать.

Медвежий рынок и рецессии длятся в среднем 18 месяцев.

P.S. Конечно, на этот раз может быть и по-другому ввиду того, что ФРС уже просто заливает систему деньгами.

______________________

telegram: renat_vv

- комментировать

- ★10

- Комментарии ( 11 )

Где брать качественную информацию по рынку

- 22 марта 2020, 12:47

- |

Откуда я черпаю информацию?

Есть несколько источников: интернет-сайты, телеграмм-каналы, приложения, радио, Твиттер, Instagram, Research банков, TV. Все источники должны работать на вас 24 часа в сутки.

Сайты:

- ft.com

- wsj.com

- zerohedge.com

- forexlive.com — если хотите хедлайны по форексу, да по рынку в целом, вам сюда. Этот сайт у меня включён всегда.

- finance.yahoo.com – тут можно быстро получить картину, как открывается рынок США

- www.investing.com – тут смотрю данные CFTC.

- www.bloomberg.com

- marketwatch.com

- economist.com

- smart-lab.ru

- rbc.ru

Надо понимать: российские ресурсы очень слабые. Их недостаточно. Новости в них рассчитаны на широкую массу, они запаздывают. Поэтому нужно учить английский. Это

( Читать дальше )

Обновят ли акции свои лоу в ближайший месяц?

- 20 марта 2020, 13:55

- |

Обновят ли акции свои лоу в ближайший месяц?

Выживаем на «медвежьем» рынке

- 17 марта 2020, 07:03

- |

Американская драма «Выживший» (2015) с Леонардо Ди Каприо в главной роли рассказывает о событиях, которые пережил траппер Хью Гласс в 1823 году. В начале фильма Хью (опытный охотник и следопыт) подвергается нападению медведицы гризли. (Внимание: зрелище не для слабонервных).

Само нападение можно разделить на три этапа.

Медведица ранит Хью, который вынужден притвориться мертвым. Это срабатывает и на время останавливает атаку.

Хищник возвращается, Хью стреляет в медведицу и расплачивается за это новыми ранами.

Наконец, главный герой достает нож и сходится с медведицей в смертельной схватке (спойлер: Хью победил).

Что интересно, именно так и ведет себя «медвежий» рынок.

Легендарный инвестор Боб Фаррелл известен своими 10 инвестиционными правилами.

Правило № 8 гласит:

У медвежьих рынков есть три этапа — резкий спад, спонтанный отскок и переход в затяжной нисходящий тренд под давлением фундаментальных факторов.

( Читать дальше )

Личные антикризисные тактики - вспоминаю и пользуюсь в 2020

- 14 марта 2020, 17:19

- |

Спекулятивно. Из декабря 2014 года: Продажа валюты на пиках истерии с одновременной купля-продажа Областных облигаций и ОФЗ с длинной дюрацией, которые обладают наибольшей волатильностью. Например, ОФЗ 46020.

Спекулятивно. Из мая-сентября 2008 года: игра против неправильных гэпов. Утром до 12-00 (Мск) продажа активов на неправильном гэпе (утренний рост против падающего тренда) с последующей установкой заявок на откуп по ценам закрытия гэпа и ниже цены закрытия предыдущего дня. Цель 1: уменьшение средней цены покупки актива. Цель 2: уменьшение налоговой базы (для режима FIFO)

Спекулятивно. Из сентября-декабря 2008 года: кризис ликвидности: у кого кэш во время маржинальных распродаж, тот выиграл Большой куш. Кризис ликвидности характеризуется недоверием юридических лиц к друг другу в реальном секторе экономики. Начинаются банкротства юридических лиц. Помню стакан продавцов акций Сбербанк-преф на нижней планке по котировке ниже 11 руб/акцию. Как будто у всех спекулянтов закончились деньги. Одновременно и навсегда… Тогда казалось, что это конец биржи.

( Читать дальше )

Инсайдеры начали скупать фондовый рынок США

- 13 марта 2020, 23:58

- |

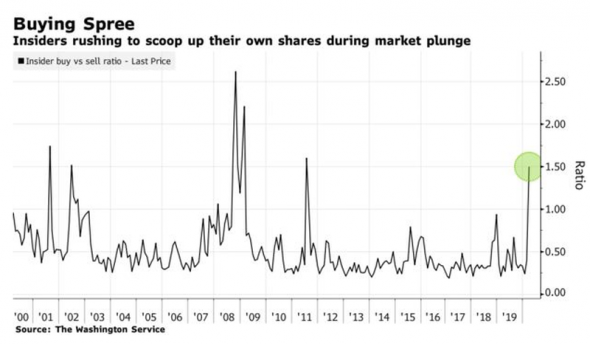

Активность корпоративных инсайдеров на фондовом рынке Штатов значительно выросла в последние недели, соотношение между покупателями и продавцами находится на максимуме с момента обвала котировок в 2011 году:

(Корпоративные инсайдеры значительно нарастили покупки акций после произошедшего обвала на фондовых рынках.)

В настоящий момент индекс S&P 500 торгуется на 14% ниже своего пятилетнего среднего значения, это побудило почти 1400 руководителей различных компаний перейти к активным покупкам акций своих предприятий. При этом на трех покупателей в настоящий момент приходится только двое продавцов.

Впрочем, торопиться покупать вместе с инсайдерами не стоит. Историческая тенденция такова, что рост числа подобных сделок со стороны топ-менеджеров всегда предшествовал дну рынка и не соответствовал непосредственно самой точке разворота. Так было во время кризиса пузыря доткомов (2000–2001 годы) и Великой рецессии 2008–2009 годов:

( Читать дальше )

ОПЕК в мартовском обзоре сообщила, с каких уровней будет стартовать повышение ее добычи

- 12 марта 2020, 12:38

- |

Вышел мартовский обзор по нефти от ОПЕК. Ключевая таблица обзора с данными по добыче стран картеля за февраль выглядит следующим образом:

Страны картеля в феврале снизили добычу нефти сразу на 0,546 Мб/д до 27,77 Мб/д. Снижение в основном произошло за счет провала добычи в Ливии. Саудовская Аравия на этот раз ограничилась весьма скромным снижением в 0,056 Мб/д. Доля добываемой картелем нефти в мире снизилась до 27,8%. И это при том, что произошло небольшое снижение мировой добычи.

( Читать дальше )

S&P 500

- 09 марта 2020, 23:04

- |

Цели технические 2650-2700… потом или новый хай или закрытие гепа 3330… запомните такую вещь, практически никогда Америка не разворачивает внутри дня, нужен жосткий пролив до закрытиЯ основной сессии и пролив после закрытия… тогда можно осторожно покупать.

Нефть-$45 , Технический анализ отскока от линии поддержки.

- 08 марта 2020, 10:47

- |

Посмотрите внимательно все три ситуации на графике. Без всяких новостей, чисто график. Ну о каких даже $40 можно мечтать в случае №3 на графике? Сила падения в 3 варианте минимальна, пробой уровня $45 без отскока на $50 маловероятен.

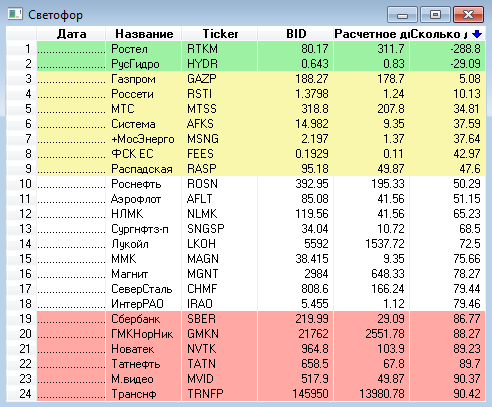

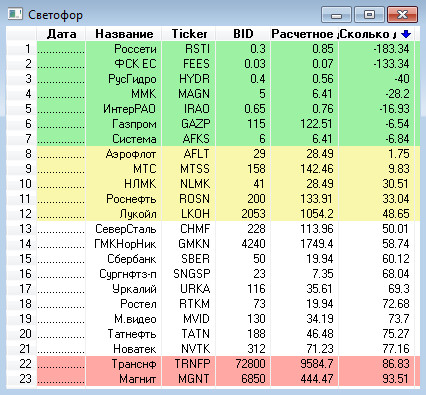

светофор

- 07 марта 2020, 19:04

- |

за последние 15 лет было два серьезных пролива акций: 2008 и 2014

в 2008 был великий исход инвесторов с рынка акций, фактически это было обнуление рынка.

логично предположить, что новое дно не может быть сильно ниже предыдущего за счет обесценения рублей.

на случай очередного пролива у меня припасен скрипт- Светофор.

суть скрипта- отслеживать дистанцию до дна, которое представляет собой лои 2008 года+накопленная инфляция.

как пользоваться скриптом:

1. укажите инфляцию с 2008 года (накопленная инфляция 2009-2019= 107.8%)

2. добавьте нужные тикеры по аналогии с предыдущими.

подсветка строк:

зеленым- цена ниже уровня инфляции

желтым — до дна менее 50%

красным — до дна более 80%

сортировка колонок по ctrl+клик

что должно получиться:

пролив 2014 года:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал