Избранное трейдера Merval

Интервью с Элвисом Марламовым от 8 января (тезисно)

- 28 января 2020, 15:50

- |

Распадская — возможен выкуп примерно по 140 руб., на фоне жалобы миноритариев в ЦБ.

Дивидендные акции — рост ограничен, финал близок. Если не будет дальнейшего снижения ставок.

Мечел – обычка лучше. Если Игорь Зюзин докупит обычку и у него будет 51% уставного капитала, ему не надо будет платить дивиденды на префы. Префы растут по инерции за обычкой.

Газпром — через 5 лет может стоить 400-500 руб., если акции будут давать 30-35 руб. дивидендов.

Ленэнерго преф. — дивиденды за 2019 год скромные, за 2020 год примерно 19руб. на акцию.

Но никто не знает, что будет после 2020 года, неизвестно как повлияет реорганизация.

( Читать дальше )

- комментировать

- ★98

- Комментарии ( 54 )

7 признаков разворота тренда от PROSТGUIDE.RU

- 27 января 2020, 09:06

- |

Примерно неделю назад известный трейдер — Julian Komar выложил в своем Twitter аккаунте пост, в котором поделился со своими подписчиками «семью признаками истощения тренда на рынке». В данной статье мы подробно разберем каждый из этих признаков:

1. 7 и более восходящих дней подряд

2. Акция торугется на максимальных объемах с момента зарождения тренда

3. Сильный Гэп — после нескольких месяцев ралли

4. Новый максимум — на меньших объемах

5. Пин-бар на недельном тф

6. Рост цены на 50% за 3 недели

7. Цена более чем на 100% выше 200 (Moving Average)

1. Семь и более растущих дней подряд.

Любое безоткатное движение рано или поздно заканчивается. И обычно, чем быстрее и сильнее развивался импульс вверх, тем сильнее будет и коррекционное движение вниз.Разворот тренда вверх после нисходящего семидневного импульса.

( Читать дальше )

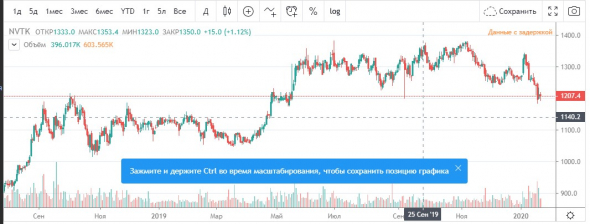

Что может выстрелить на ММВБ!?

- 24 января 2020, 16:46

- |

Все мы видим бурный рост рынка ММВБ .

Но не все бумаги из индекса ещё выстрелили, решил собрать в список кандидатов на выстрел :

Нефтегаз :

https://smart-lab.ru/q/shares/order_by_last_to_month_price/desc/?sector_id%5B%5D=1

Новатэк

Банки:

https://smart-lab.ru/q/shares/order_by_last_to_month_price/desc/?sector_id%5B%5D=2

МКБ

( Читать дальше )

Бэнкинг по-русски: - А помнишь как все начиналось (реквием по банкирам)...Римейк

- 23 января 2020, 13:47

- |

Лет этак 6 назад одним из первых моих постов на смартлабе был «реквием по-банкирам», написанный после начала банковской зачистки, ознаменованной отзывом лицензии у Мастер-банка.

Прошло много времени, аудитория сменилась тут, а проблемы, судя по последним обсуждениям так и остались.

Позволю себе повторить тот пост, ну и кое чем его дополнить так сказать:

Динамика депозитов физлиц с 2007 года

30 ноября 2013 года, события до этого дня — " Падение Мастера" https://smart-lab.ru/blog/151720.php

-------------

Итак, господа, уже 10 дней мы с Вами живем в совершенно непонятном никому банковском вакууме. Каждый из нас получает по нескольку раз на дню различные версии «черных списков», анализирует их, пересылает друзьям и знакомым.

( Читать дальше )

Глядя на безумный рост акций

- 21 января 2020, 21:39

- |

Но надо помнить, что потом начнется раздача. Стадия 2

( Читать дальше )

Афера планетарного масштаба

- 17 января 2020, 22:09

- |

Офера планетарного масштаба. Богатые козлы майнят баксы, вливают их в рынок и поднимают цены принадлежащих им акций. И что самое важное — американские обыватели в восторге!

Хотите предвидеть, когда сипа обвалится?

Следите за долями группы фондов Vanguard, BlackRock и State Street в Google, Microsoft, Apple, Amazon, Facebook и других ИТ-пузырях. Следить удобно на сайте https://finance.yahoo.com/. Например, полюбуйтесь на мажоров Google - https://finance.yahoo.com/quote/GOOG/holders?p=GOOG. Вам тоже интересно, где эти КУЕсосы взяли бабло, чтобы купить такие доли?

( Читать дальше )

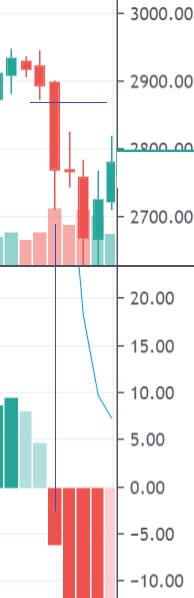

Когда упадет СИ ПИ. Когда пора на выход.

- 15 января 2020, 12:22

- |

Ответ постой когда начнет падать американский рынок акций.

Вопрос 2 а когда он начнет падать и можем ли мы это предвидеть?

Ответ 2 — да, можем.

Смотрим недельки и строим масд

****

1.

Если на гистограмме начали снижаться столбы, это первый признак, это надо напрячься, но это недостаточное условие для обвала.

2.

если прошел пробой нулевой линии на недельках, то это уже коррекция и неизвестна ее глубина.

3.

смотрим и ждем снижающтеся столбцы гистограммы и чертим линю поддержки по последним лоям .

4.

Если подошли к нулевой линии близко и пробиваем линию последних недельных лоев то это уже проблема.

как это выгляди в действии

( Читать дальше )

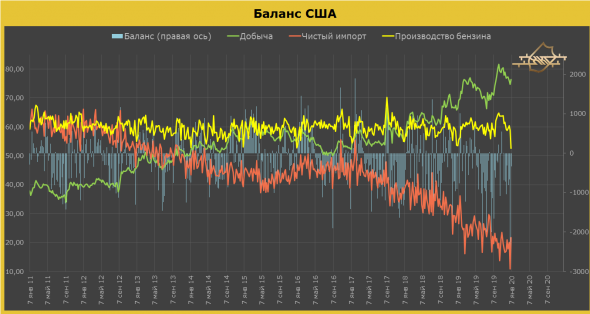

Рынок нефти в США

- 09 января 2020, 10:50

- |

Ситуация на физическом рынке нефти в США в начале года следующая:

ПРЕДЛОЖЕНИЕ

▪️В начале года добыча нефти в США осталась без изменений в 12,9 мб\д, это на 10,2% выше чем годом ранее, а доля внутренней добычи в нефтепереработке более 70% (зеленая линия).

▪️Показатель чистого импорта хорошо прибавил — 3,67 мб\д, и это на 36% ниже чем в начале 2020 года. Доля чистого импорта в нефтепереработке болтается у 20% (красная линия).

▪️Что примечательно: кол-во буровых на 24% ниже чем в начале 2019 года, в то время как добыча на 10% выше. Если это результат оптимизации добычи, то США выходит в лидеры нефтедобывающих стран, и скоро станет нетто-экспортером нефти.

СПРОС

Нефтепереработка чуть просела и составляет 16,9 мб\д, что на 3,8% ниже чем годом ранее. Любопытно, обратите внимание как сильно упала доля производства бензина в нефтепереработке (желтая линия). Спрос на бензин на 8% ниже прошлого года, как результат сильно растут запасы, т.е. НПЗ начинает меньше перерабатывать.

( Читать дальше )

Полиметалл - новогодний обзор

- 08 января 2020, 11:06

- |

Эти и другие полезные материалы у нас в Telegram

Первое полугодие компания отработала очень хорошо благодаря росту объемов! EBITDA выросла на 30%, скорректированная чистая прибыль тоже выросла! А ведь цены полугодие\полугодие были почти идентичны. Значит во втором полугодии нас ждет мощный рост показателей и весь вопрос в объемах добычи. Тут развилка — с одной стороны очень консервативный план по добыче 1550 тыс. унций, с другой — превышение этого плана почти на 150 тыс. унций по итогам 3х кварталов! Значит предположим два варианта развития событий — спад добычи в 4 квартале и сохранение на прошлогоднем уровне. В 4 квартале 2018 было добыто 497 тыс. унций, значит мы посчитаем показатели для 400 тыс. и 500 тыс. добычи. Цену золота возьмем 1450 долларов\унция. Тогда выручка 4 квартала будет ориентировочно 550 или 690 млн долларов. Итого выручка за полугодие будет в диапазоне 1200 — 1360 млн! При сохранении затрат (возьмем на всякий случай + 50 млн для консервативности) EBITDA во втором полугодии вырастет до 500 — 650 млн долларов, а EBITDA fltm = 900 — 1050 млн! Даже в умерено оптимистичном варианте это рост показателей почти на 20%. При этом сохранение уровня затрат и рост объемов позволят компании достичь EBITDA 1,1 млрд долларов.

( Читать дальше )

Ноябрь 2019 - рекордный приток в ПИФы за всю историю: +20 ярдов

- 07 января 2020, 22:23

- |

Источник: Коммерсант

Итак, в ноябре в ПИФы приняли 20 миллиардов рублей. В октябре было 15, что тоже немало.

Предыдущий рекорд мая 2018 побит на 25%.

Приток идет 7 месяцев подряд, за это время бабла занесли 77 ярдов.

Лидеры по заносам — это УКашки крупных банков. Народ прет на банковский брэнд: ВТБ, Сбербанк, Альфа-банк, Райффайзен и так далее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал