Избранное трейдера NNM

Налоговый вычет по ИИС

- 11 ноября 2020, 19:47

- |

Как получить вычет по ИИС?

Обо всем по-порядку. В первую очередь нужно найти инструкцию по возврату НДФЛ по ИИС у своего брокера. Наверняка она у всех есть. Сразу позвоните брокеру и спросите про нее.

Мне еще в конце прошлого года брокер выслал инструкцию, где все было подробно описано: список необходимых документов, как их получить и где подать заявление на возврат.

Документы, необходимые для возврата НДФЛ (Важно! У всех документов должны быть печати и подписи):

1. Справка 2-НДФЛ за предыдущий год (получаете на работе в бухгалтерии)

2. Отчет брокера за предыдущий год (запрашиваете у брокера)

3. Договор открытия ИИС (или, у моего брокера было «Извещение к правилам брокерского обслуживания») – также запрашиваете у брокера

4. Платежное поручение на перечисление денежных средств на ИИС (запрашиваете у брокера)

5. Налоговая декларация 3-НДФЛ (нужно заполнить самим на сайте Налог.ру). О ней подробнее.

Декларацию со всеми остальными документами можно подать непосредственно в налоговой, но, я считаю, неразумно ездить в налоговую и тратить время, стоя в очередях.

Поэтому я зарегистрировался на Налог.ру. Честно говоря, там изначально зарегистрированы все граждане РФ, просто нужно получить свой логин и пароль от личного кабинета в налоговой. Это единственный раз, когда вам придется туда ездить.

После того, как получите данные для входа, нужно активировать электронную цифровую подпись. Это делается онлайн на сайте Налог.ру. Там все предельно просто: заходите «Профиль» → «Получить ЭП» → задаете пароль и все. Готовится подпись на следующий день, после чего вы уже сможете подать документы на вычет.

Итак, вы подготовили документы от брокера и работодателя, зарегистрировались и получили эл. подпись на сайте налоговой, теперь нужно заполнить декларацию 3-НДФЛ и отправить ее (прикрепив к ней сканы всех документов) в налоговую.

Для того чтобы это сделать, заходим в личный кабинет → «Жизненные ситуации» → «Подать декларацию 3-НДФЛ» → «Заполнить онлайн» → заполняете пошагово все необходимые поля (тут вам поможет справка 2-НДФЛ). Уточню один момент: на 4 этапе («Вычеты»), где нужно ввести сумму вычета, нужно вводить сколько вы внесли на ИИС в предыдущем году, а не сколько вы хотите получить.

После того, как сформируете декларацию, нужно к ней прикрепить 4 сопутствующих документа (см. выше), подписать и отправить ЭП на проверку.

Так называемая камеральная проверка может длиться до 3-х месяцев, после чего вы будете уведомлены о результатах также в личном кабинете на сайте налоговой.

Когда уведомление придет, подаете заявление на возврат вычета на банковскую карту. Заявление также можно подать сразу же после отправки декларации, об этом сайт Вас запросит в конце.

Вот и все! Да, в первый раз немного непонятно, но на самом деле все гораздо проще.

Еще больше мегаполезной информации в моем блоге об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Подписывайтесь!

- комментировать

- ★12

- Комментарии ( 4 )

Я готовлюсь к встрече с Тимофеем) Портфель российских акций 32,77%

- 05 ноября 2020, 20:18

- |

Друзья, всем привет!

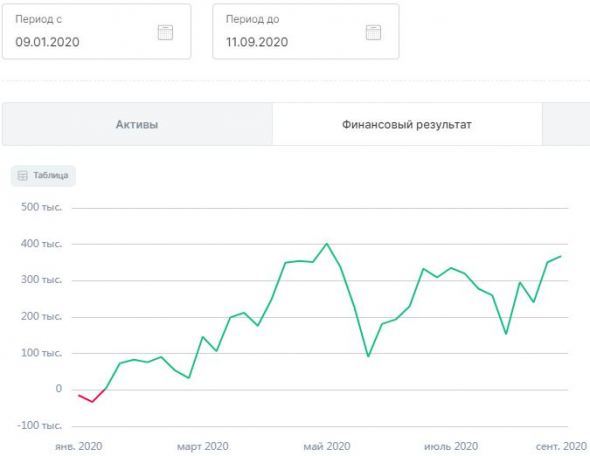

Пришло время обновить мои таблички, потому что я готовлюсь к встрече с Тимофеем Мартыновым)

В конце будет график стоимости портфеля за все время! Выглядит она для многих достаточно скромно, но в итоге процент за год набегает хороший. Среднегодовая доходность на текущий момент с учетом всех комиссий, налогов, дивидендов и простоя кэша у меня составляет 32,77%

Немного откатилась от доходности 35%, потому что ничего не было закрыто в октябре. И, более того, в октябре я много чего купила. Жду не дождусь, когда буду продавать.

Первая табличка. Она содержит информацию об акциях, которые в моем портфеле сейчас.

Есть строчка — Свободно — это свободный кэш в портфеле.

Вторая табличка содержит все-все-все мои сделки с акциями. Это закрытые позиции — их уже нет в моем портфеле.

( Читать дальше )

Визуализация рекомендаций Романа Андреева на Python

- 04 ноября 2020, 20:16

- |

Доброго всем здоровья и веселого праздника!

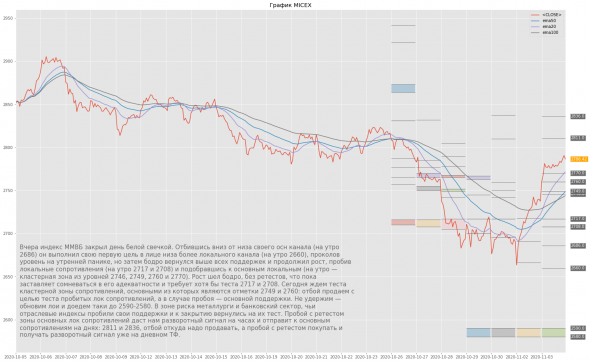

В этом топике я покажу как на Питоне можно извлекать полезную информацию из обычного текста и представлять ее на графиках. Большинство аудитории Смартлаба знают Романа Андреева (2 место по рейтингу, после Создателя) как профессионального трейдера, рекомендациями которого пользуются многие смартлабовцы. Ежедневный утренний топик «Ситуация на текущий момент», стал уже многолетней традицией, как чашка кофе с круассаном, и по-праву набирает огромное количество лайков. Его рекомендации помогают людям не только сохранить свой капитал, но и приумножить его. Я, к сожалению, лично не знаком с Романом, но давно являюсь его подписчиком. А еще, мне нравятся его стихи!

Спасибо Роману за его труд! Я же, постараюсь добавить «наглядности» рекомендациям с помощью кода на Питоне, как всегда в несколько строк.

Итак, за дело! Топик длинный и н

( Читать дальше )

Трейдинг концентрат информации, которой хочу поделиться.

- 09 октября 2020, 21:05

- |

Про опыт и уверенность в трейдинге, есть такой Эффект Да́ннинга — Крю́гера почитайте про него, ссылка в википедии.

Начнем с трейдинга:

— Ставить перед собой реальные цели! Не вижу смыла ставить через чур амбициозные цели — 2.5% в месяц достаточно, чтобы полностью обеспечить свою жизнь и жизнь близких вам людей. Если вы научитесь независимо от рыночной коньюктуры генерить этот доход стабильно, значит вы достигли мастерства.

— Не бывает в трейдинге одной постоянно рабочей стратегии. Существуют всего 2 стратегии: 1. стратегия по тренду. 2. стратегия контертренд. Все остальные параметры производное от этих стратегий. Технический обе стратегии торгуются полностью противоположными методами. Главное правильно выбрать инструмент.

( Читать дальше )

С чего начать опционщику?

- 07 октября 2020, 19:57

- |

Почему опционы так сложны и так интересны?

Опишу примерный путь начинающего опционщика.

Чаще всего первым этапом бывает Форекс. Обилие рекламных обещалок легких денег, рано или поздно сделают свое дело и человек погружается в мир котировок. Грезя легкими деньгами (а что тут сложного? Купил дешево, продал дорАгА!) – начинает изучение индикаторов, теханализа, каналов Дончиана и уровней Фибоначи….) Еще чуть-чуть, почти вот-вот и «Я НАЙДУ ГРААЛЬ». И вот тогда-то заживу….

Но грааля все нет и нет. Очередные, найденные в интернете индикаторы – опять на истории показывают бешенную прибыль, а на реале только минуса…. Как так??? Пойду поучусь! Ага! Всё дело в «психологии трейдинга»! Мы слишком жадные. А форекс брокеры – подсовывают под нашу жадность 100-е, 500-е и даже 1000-е плечо! Дело не в индикаторах – дело в мани-менеджменте! Ральф Винс – математика управления капиталом. Опять не помогает…. Скальперы! – Вот кто видит рынок насквозь! Но и тут не у всех получается. Почему так? Читаем Талеба! Он сейчас научит! Он миллионы заработал, когда ФСЕ потеряли! А что говорит Нассим Талеб? Он говорит, что предсказать рынок, да и вообще жизнь то – невозможно! Что сам Бенуа Мандельброт не смог предсказать поведение цены… (зато фракталы изобрёл)) ) И что есть некие опционы, которым пофиг куда пойдёт цена. На них можно ЗАРАБОТАТЬ! Имея ОПЦИОНЫ, при «черном лебеде» — становятся МИЛЛИОНЕРАМИ!

( Читать дальше )

ИНВЕСТОР - 12 месяц-аванс (2020.09) - горькие уроки ученья

- 05 октября 2020, 11:35

- |

Сколько же горьких потерь пережито и переживается по сей день в трейдинге.

Тем правильней считаю и радостней от того, что большую часть капитала смог перевести на инвесторский счёт, где он более-менее в безопасности от моих спекулянтских действий. А ведь иначе вполне мог и слить, а так формируется постепенно капитал.

Через месяц 5 ноября исполнится ровно год от создания инвесторского счёта ИНВЕСТОР. Выводы наверное подведу тогда же, через месяц, но уже очевидный факт, что только этим путём надо идти, по крайней мере для меня. Сохранять и преумножать.

Ну, а пока о текущих делах. Как и планировал, в Сбербанке преф сделал оптимизацию, взято было взято с плечами до отсечки в сумме 925 лотов и на следующий день продано. Через 20 дней, в конце октября по моим расчётам придёт где-то 150 405 рублей оптимизационных.

Теперь уже точно по счёту за год будет не прибыль, а убыток. Как я и планировал.

После этой операции оптимизации счёт ушёл в минус, и я пополнил его на 20 000 рублей, которые вывел со спекулянтского счёта, чтобы на инвест-счёте был кэш немного. Потому что долг брокеру видеть не нравится.

( Читать дальше )

⭐️ Американские эмитенты: оценка доходности стратегии

- 04 октября 2020, 14:06

- |

Добрый день, друзья!

😀 Сам себя не похвалишь – никто не похвалит. Руководствуясь этим правилом, я решил оценить доходность своих инвестиционных идей по американскому рынку.

Очевидно, что лучшим показателем результативности инвестиционной идеи является её доходность. А поскольку речь идёт о долгосрочной стратегии – горизонт оценки должен быть более года.

⭐️ Поэтому я взял все свои идеи по американскому рынку, опубликованные на Смарт-Лабе в период с мая по июль 2019 года и оценил их доходность путем расчёта роста котировок акций с момента опубликования по 03.10.2020 года.

Поступление дивидендов по акциям при расчёте доходности не учитывалось. На американском рынке дивидендная доходность очень мала (в среднем 1,0-1,5% годовых), и поэтому я исходил из предположения о том, что поступающие дивиденды идут на уплату комиссий брокера и биржи (их суммы сопоставимы).

( Читать дальше )

Опционы как реальный бизнес.

- 12 сентября 2020, 21:42

- |

Цель проекта — ответить на вопрос что лучше — держать чебуречную или торговать опционами?

Рентабельность чебуречной (как пишут в сети) достигает 50% годовых, а вот рентабельность торговли опционами мы сейчас подсчитаем и сравним с чебуречной (торгую Forts, фьючерсы и опционы, Ri в основном).

Стартовый капитал в начале года был 173 000 рублей, прошло 8 месяцев (2/3 года), можно подвести кое-какие итоги.

Капитал заметно увеличился:

У бизнеса есть сезонность, это видно через хорошие и плохие месяца:

( Читать дальше )

Инвестирование постоянной суммой

- 10 сентября 2020, 15:06

- |

1.

Рассмотрим простой случай долгосрочного инвестирования в один финансовый инструмент без использования плеча.

Допустим, у нас выделена на инвестирование в выбранные акции (А) сумма М=1000 денежных единиц.

На начальном этапе мы покупаем акций (А) на всю сумму М, и устанавливаем период для ребалансировки (Т). Целесообразно (Т) выбрать в пределах от 3 месяцев до 1 года.

Наши следующие действия будут по окончании периода (Т), к концу которого мы подойдем с каким-то из трех вариантов: (цена А вырастит; цена А упадет; цена А не изменится). Наши действия будут зависеть от той ситуации, которая сложится на конец периода (Т).

Если цена А не изменилась, то ничего не предпринимаем, и ждем окончание следующего периода (Т).

Если цена А выросла, то продаем такое количество акций, чтобы сумма вложенная в них снова стала равна М=1000 денежных единиц.

Если цена А упала, то покупаем такое количество акций, чтобы сумма вложенная в них снова стала равна М=1000 денежных единиц.

( Читать дальше )

Основы дневной спекуляции

- 29 августа 2020, 22:40

- |

Лекция №1.Основы дневной спекуляции.

Основные правила:

-Не стараться опередить/предвосхитить рынок. Подключаться только к уже начавшемуся движению.

Многие новички наблюдая за падение акции думают «А не пора бы уже отскочить цене?», друзья кукла может сколько угодно лить цену пробивая на раз два локальные поддержки.Лучше дождаться разворота цены, нежели самому что-то придумывать.

-Торговля по тренду.Если торгуете внутри дня провидите канал по лоям и хоям (график использовать 5/15 минутный), посмотрите какой тренд (восходящий/нисходящий), а затем уже делайте выводы.

-Стоп лосс.Друзья дабы ограничить свои убытки, в случае если цена не идет в вашу сторону стоп лосс вам в помощь (ставьте на 0.5%-0.7% от уровня вашего входа)

-Работа от линий поддержек/сопротивлений.В идеале заходить в сделку стоит от сильного уровня поддержки, от которой цена не раз отталкивалась/таким образом стоп нужно ставить под поддержку.А тэйк профит ставить чуть ниже от уровня сопротивления.

-Риск менеджмент.Выделите на спекуляции 10%-20% вышего депозита и гоняйте его.

-Круглые числа.Не ставьте стоп лосс/тэйк профит на круглое число.

-«Поставил заявку на продажу под сопротивлением, а цена улетела выше».В таком случае, если цена пошла в вашу сторону поставьте тэйк профит на 50% вашей позиции, а остаток на стоп лосс в б/у (безубыток) и по мере роста цены двигайте ваш стоп лосс.

-Новостной фактор.При выходе положительной новости, есть резон подзаработать пару %, если зайти в ближайшие пару минут после выхода новости.

— — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — — -

Привели для вас основные правила дневной торговли, в следующей лекции будут наглядные примеры.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал