Избранное трейдера NZT2020

Необходимый и достаточный набор для торговой системы

- 18 февраля 2020, 17:04

- |

Чтобы сделать систему понятной для компьютера (а заодно понятнее для себя) её нужно формально описать. Путём недолгих раздумий вот к чему я пришёл:

1. Точка входа. Понимать где входить в сделку. Здесь же определиться в шорт или в лонг.

2. Стоп-лосс. Где поставить тот уровень, после которого нужно выходить из сделки. Сдесь же можно определить использовать ли трейлинг стоп или нет и если да, то как.

3. Объём позиции. В абсолютном или относительном значении.

4. Тейк-профит. Где и когда выйти в прибыль.

Как раз недавно на ютубе наткнулся на видео Игоря Балякина, как он создавал свою торговую систему. Верить на слово ему не хочу, поэтому буду сам проверять все пункты на исторических данных. Заодно разберусь как анализировать данные в питоне.

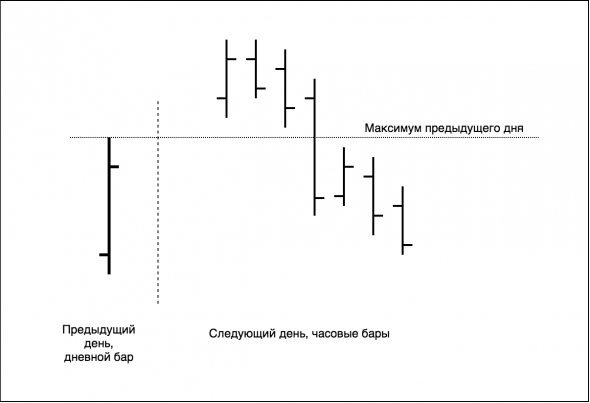

Итак, буду рассматривать гэпы. Игорь в видео рассказывает про фигуру Упс, которую описал в своей книге Ларри Вильямс.

Кратко суть фигуры. Ночью происходит какое-нибудь событие. Непрофессионалы на рынке перед работой смотрят новости и видят, что плохой урожай пшеницы и решают, что цена на неё должна вырасти. Звонят брокеру и говорят, что как только откроется рынок, хотят купить пшеницу по рыночной цене. В надежде её потом продать подороже. Потом уходят на работу. В момент открытия возникает гэп. Как правило в первый час возникает ажиотаж и цена идёт верх, но потом идёт медленный возврат в максимуму предыдущего дня. Как только идёт закрытие гэпа, цена стремительно падает вниз. В этот момент брокеры обычно звонили клиентам и говорили «Упс, похоже мы что-то сделали не так», отсюда и название. Ларри Вильямс предлагал в момент закрытия гэпа заходить в шорт и брать остаток движения вниз.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 13 )

Вебхуки на TradingView - новые возможности для автоматизации торговли.

- 16 февраля 2020, 18:03

- |

( Читать дальше )

Тесла из Китая. С пожизненной гарантией!

- 16 февраля 2020, 00:20

- |

( Читать дальше )

Выходное. Да сколько можно уже? ГУРУ Instagram,а

- 14 февраля 2020, 21:21

- |

Знакомая звонит на днях, я тебе инстаграм покажу что думаешь заказать курсы у нее?

Я еле на на ногах выстоял думал ща рухну на пол я даже минуту не знал что сказать!

Сколько стоит спрашиваю? да 40тыщ инвестором буду. Пару вебинаров помощь в составлении портфеля там.

Кинь мне ссылку на гуру хоть посмотрю за что там 40 тыщ.

Присылает. Я инфу замазал ну что бы не реклама была.

Сразу Булыгину вспомнил.

я скриншотиков вам накидаю с инсты)))

( Читать дальше )

Что делать если на вас оформили кредит.

- 13 февраля 2020, 17:20

- |

Алгоритм действий, если на вас оформили займ.

Несколько дней назад мне пришло письмо. Из письма компании по взысканию задолжностей, я узнал, что перед ООО МФК «Займ Онлайн» у меня имеется задолжность, в размере 17 250 рублей и предлагалось его погасить в кратчайшие сроки. Из них 10480 руб. тело займа и 6778 руб. просроченные проценты. Дата заключения договора займа была декабрь 2019 г. Естественно, никаких займов в этой компании я не оформлял и к ним не обращался.

В этот момент главное выработать правильную позицию и определить дальнейшие действия, тк не предпринимать никаких действий в подобной ситуации ни в коем случае нельзя. Данные письма не приходят без оснований. А в данном случае, основание у компании по взысканию задолжностей – обращение финансовой организации к ним. По их данным у вас перед ними долг. Далее действия по пунктам.

- Первое, что необходимо сделать – не платить. Тк должна быть однозначная позиция – Вы займ не брали и договор не заключали.

- Убедиться, что долг реальный. Для этого заходим на сайт Бюро Кредитных Историй (БКИ) nbki.ru (или любой ресурс, где можно посмотреть свою кредитную историю. Их несколько: АО «Национальное бюро кредитных историй», ЗАО «Объединенное Кредитное Бюро», ООО «Кредитное бюро Русский Стандарт», ООО «Эквифакс Кредит Сервисиз»).

- Если видите, что в вашей кредитной истории присутствует информация о финансовой компании, в которой вы не брали займ, то далее пункт 4.

- Это самый важный пункт, без которого успех всех действий невозможен – обращение в полицию. Причем обращаться нужно в тот отдел полиции, где находится главный офис финансовой организации. В любом городе, где ведет свою деятельность финансовая организация, должен располагаться офис компании. В данном случае это ОМВД по району Аэропорт.

- Приходите, говорите дежурному, что хотите написать заявление о мошенничестве. Поднимаетесь к сотруднику, который занимается эти вопросом. Он вам дает шаблон заявления. Далее у дежурного получаете талон-уведомление о том, что заявление у вас принято.

- С этим талоном нужно идти в ООО МФК «Займ Онлайн». Идти до офиса 15 минут.

- Звоните в компанию, телефон вам дадут на ресепшене на первом этаже. Объясняете, что на вас оформили займ, что вы уже были в полиции и написали заявление. Называете свои данные.

- Спускается юрист компании, дает вам «ваш договор займа», копирует талон из полиции и выдает вам документ о том, что договор с вами считается незаключенным. И что они направят в БКИ информацию на удаление данных о займе.

- Контролируете, чтобы информация была удалена. Если информация не удаляется, то на сайте НБКИ есть соответствующее заявление, его нужно заполнить, отметить соответствующие пункты и отправить в БКИ по почте.

( Читать дальше )

Управление позицией в трейдинге

- 11 февраля 2020, 19:58

- |

Приветствую, дорогие читатели.

Продолжаем тему управления капиталом в трейдинге.

В прошлой статье мы рассмотрели психологические моменты в трейдинге и как правильное управление капиталом помогает нам быть в «форме». Сегодня поговорим о конкретных способах математической защиты наших депозитов. Эти способы были придуманы более ста лет назад и описаны в книге Эдвина Лефевра «Воспоминания биржевого спекулянта». По сути это пирамидинг в различных проявлениях. Из современных известных трейдеров – пирамидинг активно продвигает Резвяков. Но на то мы и трейдеры – чтобы все перепроверять!

Для начала расскажу вкратце для тех кто «не в теме» — что такое пирамидинг.

Суть пирамидинга – усиливать сильное. Т.е. мы зашли в позицию, например, в лонг, и попали в тренд. Цена пошла вверх. И тут у нас два варианта наших возможных действий:

- Закрыться по целевому тейку.

- Начать пирамидиться, надеясь, что тренд продолжится.

( Читать дальше )

О том, почему я избегаю торговать акциями 2-3 эшелона

- 11 февраля 2020, 13:42

- |

Акции я покупаю преимущественно на среднесрок, но из потенциальных компаний, которые я рассматриваю для набора в портфель, в целом большинство — голубые фишки, либо близкие к ним.

Чем отличается второй эшелон от первого — оборотами торгов, но как следствие выходят дополнительные критерии, которыми характеризуются самые ликвидные компании.

Итак, чем плохи акции 2-3 эшелона?

- Во-первых, чем выше оборот, тем лучше инструмент подвергается техническому анализу, а также имеет меньший спред, а тут уже свою лепту вносят краткосрочные спекулянты, в особенно больших объемах — дейтрейдеры и скальперы; при малых же объемах торгов трейдерам такой инструмент неинтересен.

- Во-вторых часто можно слышать — актив фундаментально недооценен. Но не нужно забывать, что это неликвид; могу с уверенностью сказать, что непопулярные акции могут годами находиться неподвижно, при том что бизнес показывает неплохие финансовые результаты.

- В-третьих такой актив менее интересен крупным игрокам — им проще входить в рынок, существенно не изменяя цены акции, что опять же многократно увеличивает объем торгов.

- В четвертых, при обвале в такой бумаге можно застрять надолго, опять же из-за малой ликвидности, малого спроса.

( Читать дальше )

Как я заработал с 1 млн. рублей 3 млн. долларов

- 23 января 2020, 15:24

- |

Уже очень давно хотел рассказать публике историю своего успеха, но все не было стимула. И вот сейчас, пиара ради, решил написать небольшой рассказик в трех частях:

- Знакомство с рынком;

- Резкий взлет;

- Стремительное падение.

Основано на реальных событиях, все имена вымышленные. За давностью лет могут быть небольшие неточности.

Кто не любит много читать, может дождаться второй части — там будет самое интересное. Кто совсем не любит читать, то в двух словах, суть состоит в следующем: я оказался в нужное время в нужном месте и вел грамотный нетворкинг. И большую часть этой суммы заработал не для себя.

Часть 1. Знакомство с рынком.

Шел 2003 год. Мне было каких-то 20 лет. Днем я благополучно просиживал время на парах, вечером играл в бильярд, а ночью прижимался к упругой женской попке. Гонял тогда на старенькой Дэу Нексия и беззаботно жил на родительские дотации, в размере 500 баксов в месяц. Но 12 сентября, после звонка дяди Богдана, размеренное течение жизни резко изменилось. “Эй олух, хорош пинать бананы, завтра берешь паспорт и дуешь по адресу Невский 60 с целью открытия брокерского счета. Я договорился с ребятами из Финама — откроешь счет на 100 тыс., а они обучат тебя как сделать из них миллион”.

( Читать дальше )

Механизм работы дельта-хеджирования для новичков

- 18 июня 2019, 11:22

- |

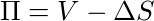

Откуда берется дельта?

Давайте представим, что у нас есть следующая позиция:

- П — портфель или портфолио, кому как больше нравится

- V — стоимость опциона

- ΔS — стоимость базового актива

( Читать дальше )

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал