Избранное трейдера Oligarh

Что нужно знать о повышении ставки ФРС

- 17 ноября 2015, 00:49

- |

Нам говорят:

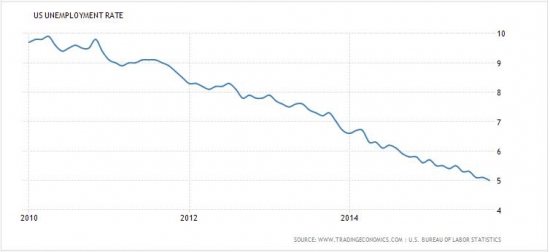

— Ситуация на рынке труда в США стала значительно лучше!

— Окей! Тогда почему все больший процент американцев не ищет работу вовсе?

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 13 )

Главным событием пятницы для мировых рынков следует считать “job report” от Бюро трудовой статистики (BLS) США, который выходит по пятницам, после завершения каждого месяца

- 09 ноября 2015, 11:14

- |

S&P 500 на месте, минус 0.03%. STOXX Europe 600 +0.3%, индекс ММВБ минус 0.7%, долларовый РТС упал на 2.6%. Брент снизился до 47.8 долл. за барр.

Главным событием пятницы для мировых рынков следует считать “job report” от Бюро трудовой статистики (BLS) США, который выходит по пятницам, после завершения каждого месяца. Этот отчет регулярно вызывает заметные движения на рынках акций и валютных курсах. Вот и на этот раз, выход отчета привел к росту доллара к большинству валют мира, а курс USD-RUB скакнул с ~63.5 до ~64.5 руб./долл. Причина влияния отчета в том, что он является важнейшим для определения денежной политики ФРС.

Чтобы понять причины такого влияния сделаем довольно длинное теоретическое и историческое отступление. Еще сравнительно недавно — до краха Бреттон-Вудской системы в 1971-1973 гг. — почти все валютные курсы были привязанными к друг другу или к золоту, и это приводило к негативным последствиям в экономике, поскольку требовало проциклической денежной политики. Сейчас почти все развитые страны мира имеют плавающие валюты, и к этому же склоняется развивающийся мир.

Понять это лучше на примере. Предположим, есть страна с фиксированным курсом, условия торговли которой сначала резко улучшились (цена на основной экспорт страны, выросла, например, на нефть). Страна будет испытывать бум, в ней возрастут прибыли и доходы, она будет покупать больше импорта. Будут расти реальные и номинальные зарплаты (как росли в РФ в “нулевые” годы).

Пусть, затем цена на нефть (или другой товар) упадет, но по условиям фиксации обменный курс остается прежним. Тогда зарплаты окажутся слишком высокими к сложившимся условиям — жители по-прежнему смогут покупать много импорта, притом что доходов от экспорта уже не хватает. Возникнет давление по платежному балансу. Какое-то время центробанк может покрывать разницу, проводя интервенции, но их не хватит на слишком долго. Тогда у центробанка будет две возможности. 1) Если он хочет сохранить валютный курс на прежнем уровне, нужно провести дефляцию в стране. 2) Либо, он может отказаться от фиксации и девальвировать курс, что позволяет ему не обваливать экономику высокими ставками.

Дефляция — первый вариант весьма затруднителен. Он предполагает снижение номинальных доходов и зарплат в стране так, чтобы они приспособились под новые условия торговли. То есть, в реальных и номинальных деньгах население и бизнес должны стать беднее так, чтобы они больше не могли себе позволить покупать столько же импорта, как раньше.

В экономике, в которой внешние условия (валютный курс) зафиксированы, приспособление может быть достигнуто только через изменение внутренних цен (доходов и зарплат). Технически это достигается повышением процентной ставки вызывающей безработицу и создающей давление на зарплаты. Если изменения условий внешней торговли слишком негативные, то и вызываемая дефляция должна быть большой.

Но вот проблема — почти любое правительство, даже в недостаточно демократических странах, вынуждены учитывать мнение населения (кроме случая тоталитарных стран). Если безработных слишком много, а экономические лишения слишком тяжелые, то правительство не переизберут. В авторитарных странах может случиться революция. Вот поэтому слишком жесткая привязка трудно реализуема из соображений политэкономии. Страна рано или поздно будет вынуждена девальвировать валюту, то есть выдержать фиксированный курс все-равно не удастся.

Давление к девальвации будет очень большим, если открыт счет капитала. Если жители страны (включая бизнес страны) распознают возможность девальвации, они будут переводить средства из национальной валюты за рубеж, что резко ускорит давление платежного баланса на запасы центробанка и еще быстрее истощит его резервы.

Некоторое спасение может оказать общий запрет на конвертацию, то есть, если есть ограничения по счету капитала (такие, как действуют в Китае). Тогда давление будет оказываться лишь по линии экспорта и импорта, являющиеся более предсказуемыми. Но вот еще одна беда — в рыночной экономике бизнес довольно быстро научается маскировать трансграничные движения капитала под счет текущих операций. Для вывода средств за рубеж можно завышать цены импорта или занижать цены экспорта. Контролировать рыночную экономику теоретически можно, но надо вводить штрафы и наказания, а также садить большую армию чиновников по валютному контролю. Но это, очевидно, коррупциогенный путь. Есть сведения, что даже сейчас из Китая бизнес выводит средства.

В итоге — страны с фиксированной валютой рано или поздно девальвируют, и это происходило со всеми, включая США, и страны Европы. Вот отличный и свежий пример. В пятницу казахский тенге показал обвал уже больший по масштабам (+101%), чем у рубля (+196%), если брать за точку отсчета конец 2013 г. (которым мы нормализовали курсы на графике). Казахстан жил в ситуации с жесткой привязкой к доллару, при этом имеет открытые в таможенном союзе границы (что позволяет заводить капиталы из РФ и в РФ обратно “маскируя” их по счету капитала). В итоге, был вынужден отказаться от режима привязки и перейти к плавающему курсу (что было объявлено в августе, вместе с девальвацией). Сейчас Казахстан переживает то, что переживала РФ на рубеже 2014/2015 гг. — бегство от национальной валюты. Легко предсказывать, что их центробанку придется повышать процентную ставку, дернув стоп-кран, как это сделал Банк России в декабре. Процесс уже идет, трехмеячный KazPrime был на 6.5% до осени 2014, сейчас — на 13.5% и мы думаем, что это еще не предел.

История Казахстана показывает, что жесткая привязка валюты ни от чего не спасает. У людей может быть какое-то время иллюзия, что ситуация стабильна, но потом происходит обвал. График выше показывает, что курс тенге не принципиально отличается от рубля.

В общем, мы ведем к тому, что по-настоящему фиксированные курсы несовместимы с демократией. Эта убедительно доказывается Барри Айкенгрином в книге “Globalizing capital”. Именно по этой причине мы считаем совершенно дурацкой идеи С. Ю. Глазьева о

( Читать дальше )

Таргетирование инфляции в развивающихся странах сводится к эффекту “слишком быстрого переноса”, долларизации обязательств и недостаточного доверия к монетарным властям

- 03 ноября 2015, 09:58

- |

S&P 500 +1.2%, локальный максимум с августа. А до исторического рекорда с лета остается только 1.5%. Можно вспомнить сколько раз американскому рынку обещали коррекцию или обвал после роста в 2.3 раза (с учетом дивидендов) с минимума 2009 г. Но до сих пор подобные предсказатели оказались посрамлены.

STOXX Europe 600 вчера немного поднялся, +0.3%. Индекс ММВБ +1.4%, остается в пределах колебаний последних 3 недель. Рубль укрепился до 63.6/долл при бренте по-прежнему около 49 долл./барр. Откровенно говоря, на рынках нечего обсуждать, перейдем к более общим рассуждениям.Вчера первый зампред ЦБ РФ Д. Тулин в Думе сделал примечательное заявление. «Невозможно преодолеть волатильность валютного курса. (.. .) Хотелось бы, чтобы он был стабильным, но не получится. Причем эта волатильность курса, неустойчивость, приводит к асимметричному одностороннему инфляционному влиянию на внутренние цены. То есть когда курс рубля падает, внутренние цены резко возрастают. А когда он приотыгрывает свои позиции, замедляется рост цен. То есть ассиметричное влияние, все время в одну сторону, что усложняет наши возможности».

( Читать дальше )

Более жесткая политика не только способствует сохранению лучших условий для кэрри-трейда, но и уменьшает вероятность нового бегства от рубля

- 02 ноября 2015, 10:09

- |

На рынках акций ничего примечательного в пятницу не было. S&P 500 упал на 0.5%, STOXX Europe 600 стоял на месте, минус 0.06%. Индекс ММВБ +0.2%. Сегодня утром (как всегда в начале месяца) начали выходить опросные данные по состоянию бизнеса. Опубликованы окончательные данные по промышленному PMI в Китае. Индекс вырос в октябре на 1,1 п. до 48,3 п., что ниже отметки в 50 п. и указывает на продолжение ослабления деловой активности в обрабатывающих отраслях. В целом, китайский промышленный PMI (purchasing managers’ index) оказался хуже ожиданий, что привело к снижению Азии (NIKKEY почти -2%, а также фьючерс E-Mini на Standard & Poor's 500 упал на 0.4% к закрытию пятницы.

Тем не менее наметилась положительная тенденция, темпы замедления снижаются, стимулирующие меры китайских монетарных властей начали давать эффект.

( Читать дальше )

Путь Черепах - Куртис Фейс

- 11 октября 2015, 22:58

- |

Ключи:

• выполнять простые правила

• сложность трейдинга лежит не в сфере концепций, а в их применении

• чтобы понять рынок, надо анализировать причины тех или иных событий

• необходимо понимать причины, почему заключается та или иная сделка

• если хотите достичь успеха, то надо думать на долгосрочную перспективу и игнорировать результаты отдельных сделок

• исход отдельной сделки неважен

• не заигрывайте с ощущением собственной правоты и желанием предсказывать будущее (вот так почему нелегко торговать аналитикам и телеведущим:))

• торговля с «перевесом» — это то, что отличает профессионалов от любителей.

• перевесы рождаются в различии восприятия рынка и реальности

• если вы хотите стать великим трейдером, вы должны победить свое эго и развить в себе покорность.

• покорность не дает вам принимать близко к сердцу убыточные сделки

( Читать дальше )

Основные принципы трейдинга Джесси Ливермора

- 09 октября 2015, 01:04

- |

Человеческая природа не меняется.

Между счастьем и успехом нет однозначной прямой зависимости.

Воля, а не интеллект, позволяет каждому из нас достичь своих целей.

Ливермор понял, что на фондовом рынке имеет значение лишь то, что люди действительно делают, а не то, что говорят или собираются сделать.

Акции опускаются также часто, как и повышаются, но когда они снижаются, они делают это в два раза быстрее, чем когда повышаются.

Ливермор обладал исключительным математическим складом ума. Ливермор – быстрый, легковозбудимый, суеверный, готовый поспорить на последний медяк, если уверен в своей правоте. Ливермор мог действовать вне зависимости от своего эмоционального состояния.

Когда Ливермор начинал ассистентом за $6 в неделю, он вставал с первыми лучами солнца и всегда первым приходил в офис. Ему нравилось в работе все. Ливермор научился интересоваться только изменением цены, а не причинами этого изменения. Ливермор никогда ни в чем не обвинял рынок. Было совершенно нелогично злиться на неодушевленный объект. Он всегда хотел учиться на ошибках, и таким образом извлекать из них пользу. Ливермор не боялся попасть в ловушку, он лишь боялся наступить на те же грабли.

( Читать дальше )

ETF FXRU. Привлекательная альтернатива еврооблигациям для неограниченного круга инвесторов!!!

- 25 августа 2015, 02:00

- |

http://smart-lab.ru/blog/226204.php

http://smart-lab.ru/blog/273702.php

Итак, как справедливо заметили проницательные участники дискуссии, еврооблигации — сомнительное удовольствие.

Высокий порог входа, неоднозначные юридические риски. Целиком и полностью согласен.

В качестве одной из альтернатив были предложены акции ETF фонда на корпоративные еврооблигации российских эмитентов.

Если вкратце, то это штуковина, которая торгуется как акция, представляющая из себя «дольку» от мешка, набитого 26-ю видами еврооблигаций российских эмитентов. Порог входа вполне доступный, своя, родная и проверенная биржа, возможность арбитража и безрискового извлечения как рублевого, так и валютного дохода в по ставкам, приближенным к ставкам СВОП.

В общем, очень интересно!

Я стал предметнее изучать вопрос и обнаружил, что на бирже не один, а много продуктов замечательного фонда FinEx на разные полезности: на золото, на американский индекс, на японский индекс… много, в общем

( Читать дальше )

Александр Горчаков на конференции смартлаба

- 29 июля 2015, 08:46

- |

Новая конференция смартлаба 26 сентября в Яхт-Клубе Новый берег!

Готовимся морально! Скоро старт продаж и бронирования номеров.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал