Избранное трейдера OnlyHuman

лагом, хюгге, комфорт трейдинга

- 06 сентября 2019, 09:40

- |

www.youtube.com/channel/UCqOoP9tkVtbmB38QgJpSvqQ/videos

и он пояснил по понятиям. Оказалось что это скандинавские тренды\книги по философии счастья и комфорта.

Я не слышал о таком на смарт-лабике, даже от Тимофея, что наводит на мысли что люди далеки от счастья и комфорта.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 24 )

Грааль так рядом

- 05 сентября 2019, 21:55

- |

https://smart-lab.ru/blog/465713.php

Вроде бы, авторы, что то пишут, оказалось, много интересного скрыто в этих никах.

Прочитал один из постов и решил повторить идею, изложенную автором в ТС Лаб.

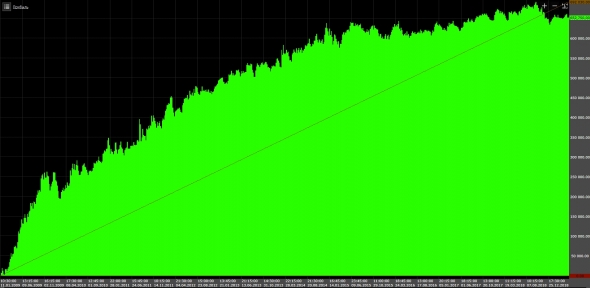

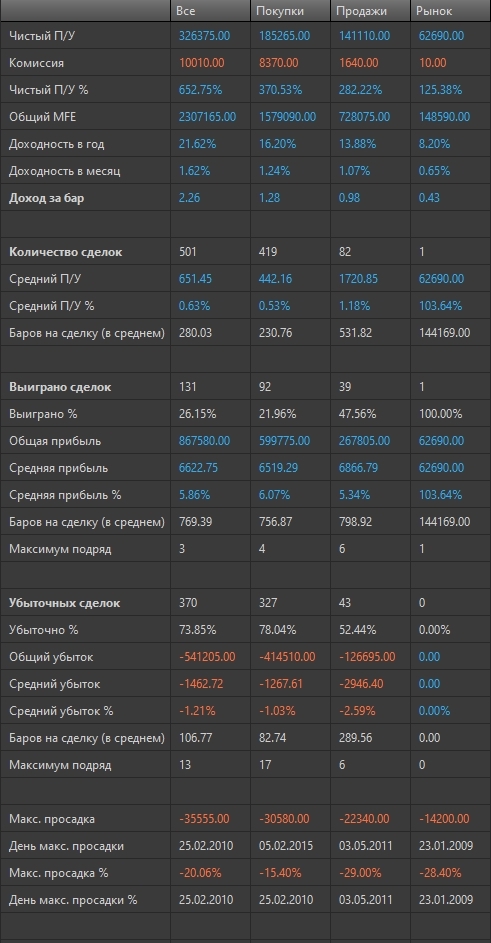

Кто бы мог подумать, что обычна стратегия по простым правилам на Боллинжерах может дать, на мой взгляд, такие хорошие результаты!

фРТС

период теста 10 лет (без А/Б)

ТФ М15

Вход по закреплению свечи по линиям Боллинджера

стоп — тянется

( Читать дальше )

♛ БЬЕМ ДОХОДНОСТЬ SP500 еще раз

- 27 августа 2019, 11:02

- |

Есть у индексов ценных бумаг всех стран одна замечательная особенность, они имеют сезонные циклы.

Цикл роста на выходе из сезона отпусков (октябрь — рождество), цикл роста на выходе из холодов (конец зимы— лето). Цикл падения в пост рождественский месяц (январь) и цикл падения на сезоне отпусков (май — сентябрь).

Вот вам визуализация средней динамики: SP500(США), FTSE(Англия), CAC40(Франция), Nikkei225(Япония):

( Читать дальше )

Всем привет, я вернулся.

- 27 августа 2019, 08:57

- |

Доброе утро Всем.

Друзьям, недругам, хейтерам, завистникам, и тем кому я должен.

всем привет.

с вами Тихая Гавань, и я вернулся.

вернулся потому что совесть заела а не потому что нужны очередные деньги в управление.

За время отсутствия я не заработал больших денег, и не расплатился по долгам. Однако за это время у меня появились замечательные 3е детишек с не менее замечательной их мамой )) и живу я теперь в сочи снимаем квартиру в 100 метрах от дендрария.

друзья мои — буду краток, я не начинаю новый блог и не собираю новую «паству».

я лишь буду отчитываться перед моими кредиторами за проведенную работу, а поскольку со многими я утерял контакт, но все они находятся на смартлабе то проще всего писать тут.

Итак поехали — рос биржа для меня не интересна априори, а потому не рассматриваю ее для работы ни в каком виде.

больших денег для американского рынка нету. и поскольку торговля на бирже это единственное что я умею — а как я умею вы все знаете — через *опу )), то я никуда естественно от биржи не денусь.

( Читать дальше )

Индикатор наклонных уровней

- 26 августа 2019, 14:55

- |

вход по цене закрытия бара, пересекшего индикатор или цена открытия следующего бара.

в дальнейшем немного поменяю логику

--[[

параметры:

Procent - процент зигзага

--]]

Settings={

Name="ZIGZAGPROF",

Procent=1,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 0)

},

{

Name = "cur2",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

}

}

}

function Init()

y1 = nil

y2 = nil

x1 = 1

x2 = 1

return 1

end

function OnCalculate(index)

de = Settings.Procent

delt = 0.01

vl = C(index)

if index == 1 then

y1 = vl

y2 = vl

else

if C(index) > y1*(1+de/100) and y1 < y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

end

if C(index) > y1 and C(index) > y2 then

x1 = index

y1 = C(index)

end

if C(index) < y1*(1-de/100) and y1 > y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

end

if C(index) < y1 and C(index) < y2 then

x1 = index

y1 = C(index)

end

end

if x1 ~= index then

curfrom = x1

curto = index

else

curfrom = x2

curto = x1

end

--[[

if curto ~= curfrom and curfrom ~= nil and curto ~= nil then

if C(curto) ~= nil and C(curfrom) ~= nil then

k = (C(curto)- C(curfrom))/(curto- curfrom)

for i = curfrom, index do

curv = i*k + C(curto) - curto*k

SetValue(i, 1, curv)

end

end

end

--]]

lev = nil

if x1 ~= x2 then

k = (C(x1)- C(x2))/(x1- x2)

maxd = 0

for i = x2, x1 do

lev = i*k + C(x1) - x1*k

if C(x2) > C(x1) and lev <= H(i)

then

if maxd < H(i) - lev then

maxd = H(i) - lev

end

--maxd = 0.5

end

if C(x2) < C(x1) and lev >= L(i)

then

if maxd > L(i) - lev then

maxd = L(i) - lev

end

--maxd = -0.5

end

end

lev = nil

--[[if x1 < index

and

(

C(x2) > C(x1) and C(x1) < C(index)

or

C(x2) < C(x1) and C(x1) > C(index)

)

then --]]

lev =

index*k + C(x1) - x1*k +

maxd

--end

--[[

map = 10

lev = 0

if index-map+1 > 0 then

for i = index-map+1, index do

lev = lev + C(i)

end

lev = lev/map

ma = lev

end

map = 30

lev2 = 0

if index-map+1 > 0 then

for i = index-map+1, index do

lev2 = lev2 + C(i)

end

lev2 = lev2/map

ma2 = lev2

end

if

C(x2) > C(x1) and C(x1) < C(index) and C(index) > lev and C(index) - C(x1) > C(index)*delt

or

C(x2) > C(x1) and C(x1) < C(index) and C(index) > lev2

then

lev = C(x1)--*(1-delt)

prev = lev

else

if

C(x2) < C(x1) and C(x1) > C(index) and C(index) < lev and C(x1) - C(index) > C(index)*delt

or

C(x2) < C(x1) and C(x1) > C(index) and C(index) < lev2

then

lev = C(x1)--*(1+delt)

prev = lev

else

lev = lev2

end

end

if

C(x1) > C(x2) and ( lev < C(index) or prev == C(x2) )

then

lev = C(x2)--*(1+delt)

prev = lev

end

if

C(x1) < C(x2) and ( lev > C(index) or prev == C(x2) )

then

lev = C(x2)--*(1-delt)

prev = lev

end

if C(x1) < C(x2) and ( lev < C(index) or prev == C(x1) )

then

lev = C(x1)

prev = lev

end

if C(x1) > C(x2) and ( lev > C(index) or prev == C(x1) )

then

lev = C(x1)

prev = lev

end

--]]

end

return lev

endТестовый запуск американской стратегии и инвестирование в компании роста

- 26 августа 2019, 12:13

- |

Наша базовая российская стратегия «Усиленные Инвестиции» больше фокусируется на инвестировании в компании стоимости и преимущественно сырьевые компании (таких в России большинство). В этой статье мы расскажем о разработанной нами стратегии инвестирования в компании роста (имеющие более высокие темпы роста финансовых показателей, но при этом и стоящие больше по мультипликаторам) на американском рынке.

По этой стратегии мы провели теоретические изыскания, успешный бэк-тестинг на разных периодах и отладили ее работу в полуавтоматическом режиме, а теперь запускаем в пробном режиме на реальных счетах.

На самом деле, инвестировать в компании роста — это круто!

- Индекс компаний роста существенно опередил индекс компаний роста за последние 4 года (+71%) против (+28%)

- При этом доля IT-компаний в EBITDA выросла с 9% до 24%

- Из 14.7% средней доходности S&P 500 за последние 10 лет 10% пришлись на всего 5 компаний — Facebook, Amazon, Microsoft, Apple и Google

( Читать дальше )

Команда Тинькофф проверяет календарный эффект

- 26 августа 2019, 11:39

- |

Привет!

Трейдеры часто говорят о так называемом Turnaround Tuesday («разворотный вторник») — это эффект восстановления американского рынка во вторник после падения в понедельник.

Мы решили проверить, работает ли этот эффект на дневных данных, на примере ETF на S&P 500. Мы замерили данные c 2001 года.

Что делаем: под закрытие каждого торгового понедельника с 2001 года покупаем ETF на S&P 500, если цена ETF ниже цены закрытия торгов в пятницу. Фиксируем результат на окончание торгов во вторник.

Зеленым изображена доходность стратегии, синим — доходность индекса S&P 500 (все без учета дивидендов)

Что получили: доходность, сопоставимую с индексом S&P 500, со значительно меньшими просадками в срок с августа 2001 по август 2019 года. Общее число сделок за этот период — 407, средняя доходность одной сделки — 0,21%, доля положительных сделок — 58%.

( Читать дальше )

Друг мой, скальпер еще тот, + 34% за день.

- 22 августа 2019, 13:44

- |

Общаюсь с одним знакомым. Молодой студент, скальпинг любит, впрочем, как и многие нетерпеливые трейдеры. Сразу оговорюсь, что скальпинг — очень тяжелый вид спекуляций. Но торгует он не часто, 3-5 дней в месяц, этого хватает, чтобы выглядеть не как выжатый лимон и снимать деньги с рынка.

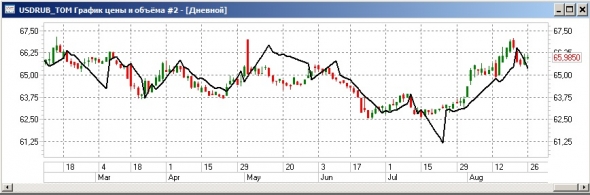

Трейдером его назвать язык не повернется, но уже второй год все еще снимает сливки с рынка. Вчера мне прислал свою работу по Доллар-Рублю, на что ожидал наверное услышать от меня признания, что он крут.

( Читать дальше )

И снова про АФК Система (AFKS). Зачем оно мне? Если низкая ДД.

- 19 августа 2019, 20:09

- |

smart-lab.ru/blog/556919.php

И задумался.

Я ведь дивитикеры собираю.

А АФК — фиговенький дивитикер.

Был.

Вот тут можно посмотреть

( Читать дальше )

Индикатор тренда для акций

- 15 августа 2019, 08:06

- |

Акции как финансовый инструмент, на мой взгляд, интересны, прежде всего, высокой волатильностью (из-за низкой, в сравнении с резервными валютами и драгметаллами, ликвидности) и значительной продолжительностью тенденций, что дает возможность иметь потенциально очень высокий доход от операций с ними.

В отличие от ликвидных валют, котировки даже самых ликвидных акций не подчиняются нормальному закону распределения, поэтому использование для торговли ими контртрендовых торговых систем, основанных на сигналах технических индикаторов о текущей «перекупленности» или «перепроданности» финансового инструмента, не приносит желаемого результата (прибыли) – очень уж велик вероятный диапазон колебаний цен на акции.

Использование для прогнозирования рыночных тенденций экономического («фундаментального») анализа я считаю малопродуктивным. Об этом я писал ранее здесь: https://smart-lab.ru/blog/554589.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал