Избранное трейдера OnlyHuman

3 грааля за раз. В чем мерить удачу? В стопах (в среднем) на один вход по системе.

- 22 июня 2018, 10:33

- |

=Стандартный стоп обычно ставят в процентах капитала — 0.5%-1%-2%.

=Зная сколько сигналов по вашей системе в среднем в неделю, какова вероятность успешного входа и какой берете take/stop — легко прикинуть, сколько процентов возьмете в месяц.

=Формула проста и понятна prof/trade=(P*(K+1)-1)*stop где prof/trade — средняя прибыль на каждый ВХОД (НЕ на удачную сделку а именно на вход — в этом удобство подхода), P-вероятность успешного входа в долях единицы, K=profit/stop

=Например если рисковать 1% капитала, вероятность успешного входа по системе 0.5, тейк/стоп=2 — получаем 0,5% капитала — выигрыш в среднем на сделку. При 3 входах по системе в неделю, в месяц 6% прибыли.

=Эти условия и есть первый ГРААЛЬ. Почему?

=Во первых — 6% только кажется мало. Но при реинвестировании 1,06 в 12 степени — в год уже уже получаем 2 — те удваиваем капитал.

=Во вторых, на не слишком маленьких таймфреймах, места входа с такими параметрами легко определяются.

=Например, вы, как идиот, ловите разворот тренда. Раньше вы его ловили с мелким стопом 5 раз, а на шестой уже не входили, тк кончалось терпение или ГО, хотя шестой и был разворотом.

Но, средний ход после реального разворота — минимум половина предыдущего размаха. Значит стоп берете =четверти размаха. И если на пути сильный уровень и цена уже прошла в нужном направлении далеко, смело входите с вероятностью успеха 0,5.

Ищете инструмент и тайм-фрейм в котором все это реализуется и вы в шоколаде.

=Ха-ха, скажут опытные трейдеры. Мы уже наловились в жизни разворотов, спасибо. А с большим стопом мы вообще быстро вылетим с рынка. Тем более, даже одним лотом, чтобы стоп был 1% по торговле с такими параметрами нужен приличный капитал. Да еще гэпы при переносе через ночь? И я так-же скажу. Так можно только инвестировать (без плечей), а не трейдить.

=Но ведь можно брать 1)Уровень границы проторговки сформировавшейся в первый час торгов 2) отскок не на половину размаха, а до ближайшего уровня. 3)Да и отскок от уровня брать не наобум, а после проторговки (возле уровня) на ложном ее пробое и возврате (стоп за ложный) — и т.д.

=Получится, что тайм фрейм уже не часовка, а 5м, а может и 1м. И стоп порядка 0,1% цены. Это второй реальный ГРААЛЬ.

=Почти по этой системе (на уровнях дневных экстремумов и с ньюансами конечно) удачно торгует, обучает и раздает сигналы очень симпатичная семейная пара Шилин-Шевчун. Формулу, и принцип измерения удачи в стопах на сделку, я тоже взял у них.

Даже их видео в свободном доступе, прочищает мозги от обычной дури новичка и показывает просто и ЛОГИЧНО, что стабильно прибыльные системы просты. Очень советую, даже успешным профи, а особенно новичкам. Это третий грааль.

- комментировать

- ★17

- Комментарии ( 12 )

Чем лучше тренд, тем больше стоп?

- 14 июня 2018, 14:55

- |

Разрабатывали давеча с одним из студентов стратегию и в очередной раз задумались над способом борьбы с просадкой. Очень сильно “фильтровать” сделки не хотелось, их итак было не очень-то много, а избавиться от серии больших лосиков при работе в боковике и контр-тренде хотелось.

С точкой входа уже поработали, оставалось только что-то изобретать с управлением позицией. Раз основная просадка приходится на периоды флета и контр-тренда, а сделки кромсать не хочется, значит остается только уменьшать размеры стопа в такие периоды. Мозг сразу начал придумывать причины по которым это может сработать. Лично я голым цифрам не доверяю, мне всегда нужна вера, подкрепленная какими-то своими умозаключениями. И вот какие мысли пришли в голову:

Если мы работаем ПО тренду, мы заведомо имеем преимущество и позволяя себе бОльший относительно базового стоп (трейлинг стоп), можем “пересидеть” всякого рода резкие шейк ауты, сносы стопов и т.п., взяв максимум от тренда.

( Читать дальше )

О тренде формально. Часть 2

- 29 мая 2018, 18:23

- |

Первая часть вроде бы вызвала некоторый интерес, поэтому, как и обещал, пишу продолжение.

Напоминаю, что мы тут пытаемся формализоввать тренд и создать на основе этого фильтры и идеи для алгоритмических стратегий. Работаем в ТСЛаб.

В прошлый раз мы рассматривали “индикаторный” вариант, в этот же раз попытаемся описать тренд машинным языком по всем канонам “ручного” трейдинга;).

Итак, из миллиона вариантов описания тренда, возьмем наиболее популярный, простой и общий:”Тренд(вверх) — это последовательно повышающиеся максимумы и минимумы цены.”

Максимумы и минимумы, о которых идет речь в определении выше — это по сути изломы цены. Т.е. локальные пики и впадины. Степень их “локальности” зависит от рассматриваемого тайм фрейма. Ведь ни для кого не секрет, что тренд может быть как на минутках, так и на днях. И совсем необязательно одновременно. Поэтому вопрос тайм фрейма и “глобальности” тренда опустим. Каждый решает этот вопрос исходя из своих задач.

( Читать дальше )

алго - мои любимые индикаторы

- 29 мая 2018, 11:38

- |

Может кто что посоветует получше, ведь я опять разочаровался в алго и собираюсь его бросить и вложиться в биток.

1. Среднеквадратичное отклонение. Stdev.

Использую почти во всех ботах в явном или в неявном виде. Обычно вход когда какой-то индикатор превышает какое-то значение плюс отклонение. Редко использую в фильтрах сделок по волатильности и ещё кое-как.

( Читать дальше )

Тернистый путь в алготрейдинге(TsLab). 3й скрипт. Трейлинг по ATR

- 28 мая 2018, 14:39

- |

Трейлинг по ATR от Павла Целищева видео здесь

Базовый скрипт Тейк=Стоп здесь

Стандартный трейлинг здесь

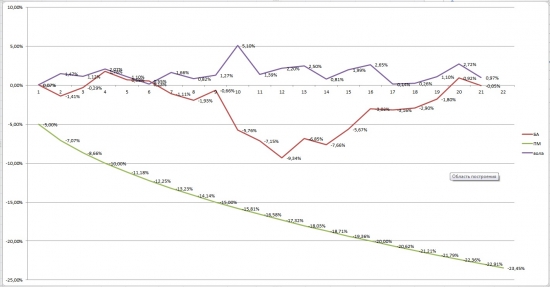

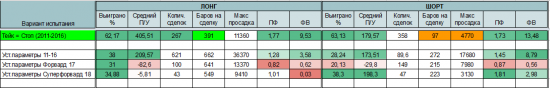

База почти финальные результаты базового скрипта где тейк=стопу, убрав выход в конце сессии

Входы на первой свече исключены

Форвард 2017 г, форвард 2018 г в тестах не участвуют

Начало не очень впечатляющее, на начальных этапах не удалось получить устойчивых параметров на всей дистанции. Применение параметров на 2017 и 2018 оставляет желать лучшего.

( Читать дальше )

Природа рынка. Частотные графики Jatotrader.

- 25 мая 2018, 19:42

- |

Этой публикацией я открываю ряд статей (если, по какой либо-причине не получу бан), посвященных анализу микроструктуры рынка и, собственно, его природы.

Все мы привыкли смотреть на графики цены акций, фьючерсных контрактов, опционов и прочих инструментов (далее цена). Мы рассматриваем цену на различных тайм-фреймах, строим на основе цены различные индикаторы, которые помогают принимать нам «правильное» решение. Но, если задуматься, то цена — это ведь свершившийся факт. А точнее, цена — это всего лишь производная от действий участников рынка (покупателей и продавцов) на определенном отрезке времени. И влияют на цену всего два параметра: это объемы и интенсивности покупок и продаж. Эти два параметра и есть то топливо, которое питает рынок. Кто-то скажет: на рынок влияют новости: да, но если есть хорошая новость, и нет покупателей, или у покупателей нет денег (например, закончились) — то цена может уйти в противоположную ожиданиям сторону.

( Читать дальше )

Полезные мелочи | Трейдинг. Торговые роботы. Идеи.

- 25 мая 2018, 09:07

- |

«Полигон для новичка» отдыхает до сентября, поэтому я решил развлечь вас другой темой – «Полезными мелочами».

Бывает так, что не хватает какой-нибудь мелочи, чтобы завершить торговую систему или чтобы ваш трейдинг был успешным. Таких «мелочей» в моем «сундучке» уже набралось с десяток. Возможно, что какая-то «мелочь» вас заинтересует.

П.С. Привязываю последнее видео, а остальные найдете в соответствующем плейлисте.

Свечные паттерны в TSLAB для новичков

- 23 мая 2018, 16:28

- |

Представляю 5 свечных паттернов, реализованных в тслаб:

1. Разворотная модель PIN BAR

Сигнал на покупку: Образуется бычий Pin Bar, т.е. маленькое тело и большая тень покупок снизу. Входим на пробой максимума Pin Bara.

Сигнал на продажу: Образуется медвежий Pin Bar, т.е. маленькое тело и большая тень продаж сверху. Входим на пробой минимума Pin Bara.

2. Паттерн Pivot Point Reversal (PPR)

Паттерн, состоящий из трех баров. Возникает, как правило, после быстрого тренда.

( Читать дальше )

МОК

- 21 мая 2018, 11:35

- |

Это план доклада. На МОК мне вопросы не задавали. Наверное, испугались за мое здоровье. Поэтому, жду вопросов от вас.

Опцион. Право, но не обязанность.

Купленный опцион имеет обязательный убыток и вероятную прибыль.

Проданный опцион имеет гарантированную прибыль и вероятный убыток.

Все торгуют опционами, только этого не знают.

Все кто торгует опционами, торгуют волатильностью.

Путь «пьяного матроса».

Как продать край? Измеряем размер месячных свечек (красных) (10%). Рассчитываем край. Используем формулу. Волатильность * время ^ ½. Получаем огибающую.

Отступаем на 23% вниз и продаем много путов. Получаем гарантированно прибыль и, с очень меленькой вероятностью, убыток ограниченный брокером.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал