SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр

некоторое наблюдение на SnP

- 13 марта 2013, 09:35

- |

Я, конечно, 100%-ый противник «интуитивного» и не проверенного на достаточно широкой выборке технического анализа. Но все же:

Это недельный граффик SnP с финама. Что мы видим: рост, достаточно равномерно по неделям, потом несколько недель неуверенности (недели закрываются в небольшом минусе), потом волна небольшого, но мощного роста, далее серьезная коррекция. Таким образом, если признать этот «паттерн» статистически достоверным, то через 2-3 недели на SnP должна быть существенная коррекция.

Итак, согласно этой «закономерности» коррекцию стоит ожидать в конце марта — начале апреля. Проверим).

PS. Не вздумайте руководствоваться прогнозом по выборке из 2-х наблюдений!!!

Это недельный граффик SnP с финама. Что мы видим: рост, достаточно равномерно по неделям, потом несколько недель неуверенности (недели закрываются в небольшом минусе), потом волна небольшого, но мощного роста, далее серьезная коррекция. Таким образом, если признать этот «паттерн» статистически достоверным, то через 2-3 недели на SnP должна быть существенная коррекция.

Итак, согласно этой «закономерности» коррекцию стоит ожидать в конце марта — начале апреля. Проверим).

PS. Не вздумайте руководствоваться прогнозом по выборке из 2-х наблюдений!!!

- комментировать

- ★5

- Комментарии ( 17 )

Как менялся золотой запас страны – от Александра III к Путину

- 10 марта 2013, 12:18

- |

Олег Кропотов

Моряк и историк. Закончил ЛВИМУ и ЛГУ.

12 января 2012

Олег Кропотов

Одним из основных факторов, определяющих стабильность денежной системы страны и ее надежность как заемщика, является наличие и размер государственного запаса золота. На мой взгляд, он же является и своеобразным мерилом хозяйской рачительности руководителей. Рассмотрим с этой точки зрения изменение величины золотого запаса России (СССР) со времени правления Александра Третьего и до настоящего времени.

К началу правления Александра Третьего в Госбанке России было золота на 310 млн рублей. Золотые запасы, несмотря на большие вложения в первую индустриализацию страны, росли, составив в 1888 году 381 млн, а в 1894 году уже около 800 млн рублей.

( Читать дальше )

Математики, мочите меня!

- 10 марта 2013, 03:31

- |

Что сделано?

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

Письмо Баффетта. 1 марта 2013 года. Часть 3.

- 09 марта 2013, 11:48

- |

Начало перевода тут — http://smart-lab.ru/blog/inside/106137.php

http://smart-lab.ru/blog/106394.php

Оригинал тут — http://www.berkshirehathaway.com/letters/2012ltr.pdf

Капиталоемкие регулируемые предприятия

У нас есть две крупные компании, BNSF (железная дорога) и MidAmerican Energy (энергетическая компания), которые имеют важные общие характеристики, отличающих от других наших предприятий. Следовательно, мы отделяем их в собственный раздел в этом письме и также отделяем их в комбинированной финансовой статистике в нашем GAAP (бухгалтерский баланс и отчет о доходах).

Одной из ключевых характеристик обеих компаний является их огромные долгосрочные капиталовложения, активы, подпадающие под регулирование, финансирование большей частью обеспечивается долгосрочными кредитами и займами, которые не гарантированы Berkshire. Наши кредиты, на самом деле не нужны, потому что каждый бизнес доходный, и даже в ужасных условиях вполне покрывают свои обязательства. При ухудшении экономики в прошлом году, например, покрытие по выплате процентов BNSF было равно 9.6 (Наше определение покрытия как отношение прибыли до налогообложения / проценты, а не EBITDA / проценты, часто используемой мерой мы считаем глубоко ошибочной). В MidAmerican, тем временем, есть два ключевых фактора обеспечивающие способность обслуживать долг при любых обстоятельствах: устойчивые доходы компании являются результатом наших исключительно предложенных значимых услуг, и имеет разнообразные потоки крупных доходов, которые защищают его от серьезных угроз от любых регулирующих органов.

( Читать дальше )

Управление капиталом от Ларри Уильямса(Вильямса)

- 07 марта 2013, 16:44

- |

Управление капиталом от Ларри Уильямса(Вильямса), которые помогли ему превратить 10 000 в 1 100 000 долларов!!! Что думаете по поводу таких методов??

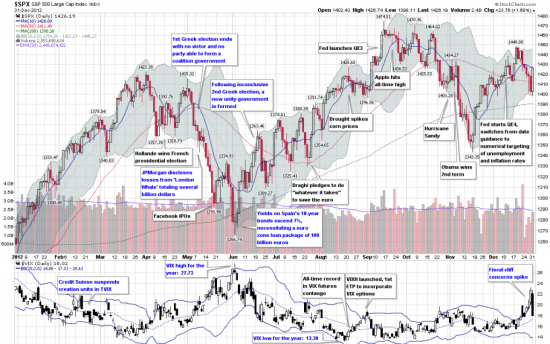

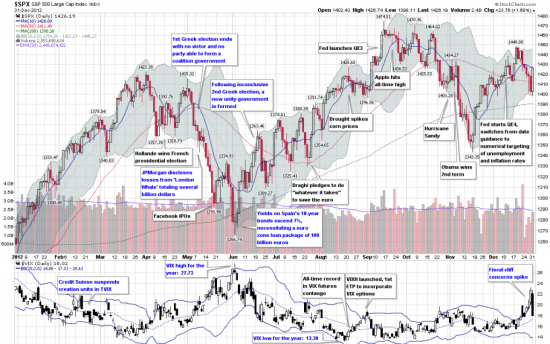

Инфографика: S&P vs VIX в 2012 году

- 07 марта 2013, 13:32

- |

Интересная инфографика из блога VixandMore. Совмещенные графики S&P и VIX в 2012 году + основные события.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал