Избранное трейдера Radium

Как не облажаться при выборе эмитента

- 18 января 2025, 16:47

- |

Перед инвестором всегда стоит вопрос: как не облажаться при выборе эмитента? При стабильном росте числа эмитентов облигаций, возникает делема — как выбрать между плохим и очень плохим эмитентом? Хотелось бы среди них найти надёжного эмитента, который будет приносить стабильную прибыль в кошелёк инвестора.

На самом деле выбрать надёжного эмитента под силу любому инвестору, достаточно принять аксиому, что надёжный эмитент — это стабильно растущий и стабильно зарабатывающий эмитент.

Для того, чтобы понять, а на самом ли деле эмитент зарабатывает, или просто вешает вам лапшу на уши, достаточно провести простейший финансовый анализ его отчётности. А именно, следует обращать внимание не на показатели выручки и чистой прибыли, чем нас пичкают все поголовно эмитенты, а на темпы роста этих показателей. Именно темпы роста говорят инвестору о том, как развивается компания. Но ближе к телу, как говаривал старина Ги Дэ Мопассан.

Чтобы вывести на чистую воду прохвоста эмитента и засунуть ему в одно место его рост выручки, выполните три простейших расчёта:

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 7 )

Фонд ликвидности LQDT... обзор....

- 15 ноября 2024, 21:32

- |

По статистике объем вложений в биржевые фонды денежного рынка за 2023 год вырос в 15 раз, а за 8 месяцев 2024г. (с января по август) рост составил 2,2 раза. Количество физлиц, имеющих в своих инвестпортфелях биржевые фонды денежного рынка, увеличилось за 2024 год почти вдвое. Причинами роста популярности инструментов, позволяющих зарабатывать на денежном рынке, стали период высоких процентных ставок в экономике и низкий уровень риска таких инструментов.

Подробное описание фондов денежного рынка мы делали ранее <a href=«fin-plan.

( Читать дальше )

Как работает фонд денежного рынка (фонд ликвидности). Какие риски

- 22 октября 2024, 12:06

- |

Все часто спрашивают — как работает фонд денежного рынка. Давайте разберемся в механизме и в понятиях РЕПО, КСУ, Центральный контрагент. Картинка к посту:

Начнем из далека.

Вкладчики несут деньги в банк, банк выдает кредиты, деньги каждого вкладчика не лежат мертвым грузом, а работают для прибыли банка. Разница процентных ставок по кредитами и депозитами — прибыль банка. При этом банк обязан соблюдать нормативы ликвидности для безопасной работы. Например, решат вкладчики изъять деньги, а денег нет у банка, так как выдал лишних кредитов. Иногда банку не хватает ликвидности и поэтому на межбанковском рынке популярно межбанковское кредитование, так называемые кредиты овернайт (на ночь).

Банк для поддержания ликвидности может брать короткие деньги у другого банка, у ЦБ и у фонда ликвидности. Конечно, за процент (плату).

Простыми словами как работает фонд денежного рынка: фонд берет деньги инвесторов (когда мы купили паи фонда) и под процент дает эти деньги (ту самую ликвидность) банку, когда банку ее не хватает, на срок от 1день до 3х мес.

( Читать дальше )

Как найти Грааль среди своего «трейд-бардака» (Часть 2)

- 01 ноября 2022, 22:16

- |

В первой части статьи изложены основные тезисы и суть: «У каждого трейдера уже есть свой Грааль, которого он может пока не замечать». Для его поиска и реализации из собственного «трейд-багажа» нужно выбрать и сосредоточится всего на одном трейде (шаблоне торговой ситуации) и досконально изучить и отработать его кунг-фу. Через месяц работы мозг увидит закономерности и нюансы, которые в итоге приведут к уверенной стабильности. А только после неё появляется удовлетворение и успех. Через 3-4 месяца трейдер будет уже играючи работать с рынком не в казино/рулетку (и матожидание), а в шахматы, где ему всегда будет гарантированно право первого хода для взятия стабильной прибыли. Трейдеру останется лишь работать над своей жадностью и не передерживать ход. Парадокс, но именно «мелкими» шагами/ходами в итоге накапливаются иксы, а не долгим высиживанием или ходом одним махом в «дамки». (Это про торговлю внутри дня).

Чтобы данной информации не быть инфоцыганской и пустозвонной в статье приводится конкретный пример одного трейда (торговой ситуации), который подробно раскрывается как есть. И этот мой личный Грааль – не инструкция к копированию, а настоятельная рекомендация к поиску и реализации Грааля своего. Ведь у каждого он ЕСТЬ. Нужно только почистить мусор, выбрать «любимый» инструментарий и торговый шаблон и сосредоточится на нём.

( Читать дальше )

Та самая торговая система

- 15 ноября 2021, 19:35

- |

Берем фьюч Сбера на минутках. Навешиваем Simple MA. Выставляем период 70 и расчет по цене Median. Отрисовку SMA делаем точками, а не линией. Перестаем бухать и начинаем пристально пялиться в эти точки............

Если не в позе, то открываем лонг, когда 3 точки SMA поднимаются вверх.

Если не в позе, то открываем шорт, когда 3 точки на SMA опускаются вниз.

Для лучшего понимания привожу рисунок шортового сигнала:

Точки на SMA — 1,2,3 — идут вниз. Как только сложилась такая нехитрая конструкция и мы не в позе, то встаем в шорт на открытии следующей свечи после точки 3 с тейком 1% и стопом 1% от цены открытия. Сидим на попе ровно до сработки тейка или стопа. Если мы не в позе и точки пошли вверх — встаем в лонг и сидим в нем по аналогичному сценарию. Входим и выходим по рынку. Но никто не запрещает дрочить лимитниками — это дело вкуса. В конце каждого дня после 23:45 принудительно закрываем позу, если она осталась открытой. На утренней сумасшедшей свече не открываем позу, чтобы не скользить носом по вазелину.

( Читать дальше )

Торгуем как Тэйлор!

- 10 сентября 2021, 20:20

- |

Пора уже признаться, успех в трейдинге невозможен без математического анализа.

Если точнее, то это дифференциальное и интегральное исчисление.

Секрет успеха прост, достаточно вчитаться в формулу Тейлора:

И ведь куда проще!

Многочленом Тейлора в одной точке называется другой многочлен, который, понятное дело, уже оказывается в другой точке. Достаточно просчитать этот первый многочлен, и вы заранее знаете, в какой он окажется точке. А называется он — остаточный член. Хитрое определение, специально придуманное, чтобы замаскировать Грааль. Короче, готовьте чемоданы для денег. Никогда ещё трейдинг не казался таким простым занятием.

Шучу.

Это не тот Тэйлор :-)

...

— Юморист хренов, — раздался недовольный голос молодого смартлабовца, — Мог же предупредить, что этот пост — пятничный? Мне аж поплохело, даже решил завязать с трейдингом…

— Нет, не так, хоть сегодня и пятница. Пардон муа, больше так шутить не буду, — пообещал я.

— Я же просил тебя писать про Грааль, а не про какие-то члены, — укоризненно добавил смартлабовец.

— Так и есть, — кивнул я, - Переходим к правильному Тэйлору.

( Читать дальше )

8 полезных формул для предсказания дефолта

- 18 июня 2021, 14:05

- |

Мы теряем деньги по своей глупости! Оценить собственную глупость просто. Посчитайте: Сколько облигаций у вас в портфеле куплено по совету друзей или под влиянием новостей? А сколько по холодному расчёту и собственному убеждению? Вам не страшно? Мне стало страшно, когда я научился просчитывать качество эмитента и посмотрел, что за мусор я купил по совету контор размещавших ВДО. Предлагаю и вам посмотреть насколько близки вы к дефолту, используя 8 простых формул.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Я очень тронут вашим интересом к финансовому анализу.

( Читать дальше )

Как собрать надёжный ВДО портфель

- 06 июня 2021, 14:24

- |

Каждый из нас желает собрать максимально доходный инвестиционный портфель из ВДО с максимально возможной надёжностью. Возможно ли такое? Однозначно — ДА! Достаточно не покупать облигации спонтанно или по чьему-нибудь совету, а сравнить между собой эмитентов.

Здравствуйте, инвесторы юные, начинающие и продвинутые. Как я уже сказал, чтобы собрать высокодоходный и максимально надёжный портфель, надо сравнить между собой эмитентов. Сравнивать предприятия мы будем используя финансовый анализ, предварительно рассчитав некоторые коэффициенты.

Для расчёта финансовых показателей, вам помогут учебники по финансовому анализу или статьи

( Читать дальше )

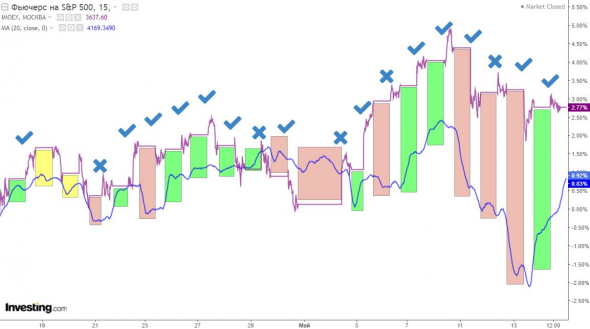

Как предсказывать наш рынок с точностью 78%

- 15 мая 2021, 22:59

- |

Запоминай рецепт:

1. Утром в 9:50 включаешь комп.

2. Смотришь изменение фьюча сипы с 18:45 предыдущего дня.

3. Если фьюч вырос, пишешь пост — Российский рынок отроется ростом.

4. Если фьюч упал, пишешь пост — Российский рынок откроется снижением.

5. Если фьюч не изменился, ничего не пишешь.

Всё. Ты стал гуру. Твои предсказания сбудутся с точностью 72%78%*

Не веришь? Посмотри на график:

Зеленые зоны — машка фьюча сипы выросла с 18:45 по 10:00

Красные зоны — машка фьюча сипы снизилась с 18:45 по 10:00

Желтые зоны — машка не изменилась.

Галки — мамба открылась в сторону изменения фьюча сипы

Кресты - мамба открылась против изменения фьюча сипы

Ты сделаешь 18 предсказаний. 13

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал