Избранное трейдера Стецура Александр

ЦБ пока не будет поддерживать рубль - аналитики

- 10 августа 2018, 17:11

- |

$ сделал максимумы с апреля 2018

За неделю +6% — почти столько же сколько в апреле

UBS говорит:

Мы двинулись так же как и в апреле, вряд ли ЦБ будет делать интервенцию при таком движении. Пока ничего необычного.Возможно, реакция последует если бакс взлетит до 70 рублей. Но пока я бы не ждалBarclays:

В апреле ЦБ не стал вмешиваться, значит потребуется более серьезное падение рубля для вмешательства.Мы не ждем что ЦБ вернется к повышению ставок.

Металлинвест:

Власть не ставит цель избегать падения рубля, поэтому делать ничего не будут.

А че лира турецкая сегодня творит видели? +19% за день

- комментировать

- ★4

- Комментарии ( 17 )

Ответ власти на санкции

- 10 августа 2018, 12:21

- |

Мы не запаниковали, у нас все под контролем: дети на Западе, активы в оффшорах. Поэтому известие о новых санкциях нас только обрадовало: курс доллара скакнул, нефть-то мы продаем за доллары, а значит, в бюджете будет больше денег.

Бюджет — это не ваши, народные, деньги. Это наши деньги, и мы ими распоряжаемся так, как хотим. Хотим покупаем яхты и дома за границей, хотим тратим на войну в Сирии, хотим строим стадионы. Вы думаете мы провели Чемпионат мира по футболу, чтобы отвлечь народ от пенсионной реформы? Пф… мы провели его, чтобы показать свое величие, чтобы развлечься, хорошо отдохнуть… ну и отмыть бабки.

Вы тут говорите: России отвечать нечем. Ошибаетесь. Нам есть чем ответить. Мы введем ответные санкции, только внутрироссийские, и выжмем потерянные деньги из людей. Или вы думали, что если в стране стало меньше денег, то, перефразируя известный анекдот, мы станем меньше класть в карман? Нет, это вы станете меньше есть!

Тут говорят про Китай, мол, он не станет нам помогать в случае санкций. А мы от него помощи и не ждем. Он наш корефан, мы продаем ему лес, а скоро и воду из Байкала продавать будем. Так что у нас со всех сторон все схвачено.

( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 08 августа 2018, 16:26

- |

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Тема: “Налоги”.

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Чаще всего для расчета налогооблагаемой базы при операциях с ЦБ используется метод бухгалтерского учёта активов:

( Читать дальше )

Рубль: usdrub - пятёрками его гони, пятёрками

- 08 августа 2018, 14:35

- |

...

60-65 — мы ещё здесь

...

65-70

...

70-75

...

65-70

...

упс — 2019 год

...

115-120

...

120-125

...

125-130

пс

В случае возникновения чёрного рынка наличных долларов коэфф. к оф.курсу:

от х4 — на крупные суммы

до х10 — на мелкие

История доллара в СССР, КНДР, Венесуэле и Иране вам в помощь.

Опять о новых санкциях

- 08 августа 2018, 04:43

- |

Взято с https://ecworld.livejournal.com/785721.html

Вопрос, собственно, к «аналитикам» всех инвестдомов, которые сегодня «оценили» риски возможного введения санкций против российских госбанков (запрет на операции с ними западных контрагентов).

Вы, конечно, замечательные ребята. Но размышлять о таких санкциях, как о чем-то банальном, это не совсем корректно. Такие санкции будут примерно как «объявление войны». А антисанкции, которые полетят в ответ, могут и без работы многих из вас оставить.

И задайте себе вопрос, а где вы валюту себе покупать будете, когда как обычно рубль быстро посыпется (ссылка)? Просто представьте, Сбер, ВТБ, Отрытие, Бин ... перестают продавать вам валюту. Как вы думаете, долго еще валюту другие банки (например, Хренпоймикакойбанк) готовы будут вам продавать?

А теперь вопрос к чиновникам и московским пенсионерам (а кто еще хранит валюту в госбанках)? Внимание: а что будет с валютой, которую вы принесли на счета в ваши любимые банки? Напомнить - специально для тех, у кого такая же короткая память, как у меня, на «не очень важные моменты»:

( Читать дальше )

Санкции против российских госбанков

- 06 августа 2018, 19:16

- |

t.me/gko00

Я лично думаю, что рано или поздно введут конечно.

Почему всем электрогенерирующим компаниям в России скоро придёт пиз..ц.

- 04 августа 2018, 10:45

- |

На форуме по Энел мне Тимофей задал вопрос, ответ на него тянет на статью. Я написал, что продажа Рефтинской ГЭС — позитив, так как вся генерация скоро станет убыточной. И лучше бы Энел продать вообще все свои электростанции в России, и тогда её котировки взлетят «до небес». И вообще, что все акции электрогенераторов надо продавать и ждать долголетнего падения ещё в 2-3 раза от текущих цен. Тимофей попросил пояснить.

Прибыль=выручка-себестоимость.

Себестоимость газовых и угольных станций примерно постоянна (при условии постоянной цены на газ и уголь). Примем за базу прогноза, что резких движений цены ближайшие 10лет не будет.

Выручка=тариф(вернее, та часть тарифа, которая идёт этой конкретной электростанции)*отпуск электроэнергии.

Я здесь обосновываю, что тариф и отпуск электричества ближайшие 10лет будет падать, и выручка станет ниже себестоимости. Нас ждут убытки и банкротства генераторов (либо гос.помощь).

В электрогенерации крайне неудачная модель ценообразования. Смесь рыночной конкуренции и государственного регулирования. За счёт ещё прибыльных компаний (Энел, ОГК-2, ТГК-1, Мосэнерго, Русгидро, Юнипро) «затыкают дыры» в убыточных и недофинансированных регионах (Кавказ, Дальний Восток).

( Читать дальше )

О ЗАБУГОРНЫХ ЛАБАЗАХ

- 17 июля 2018, 15:19

- |

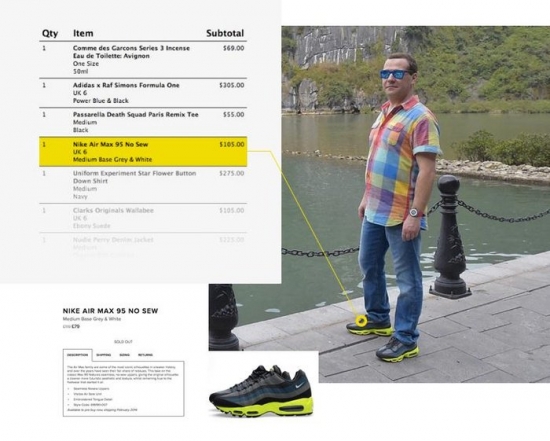

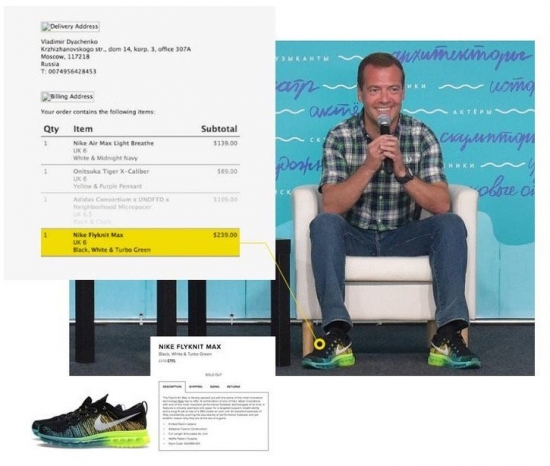

В России хотят ввести платеж за любые покупки в иностранных интернет-магазинах

Эта, я советую любителям закупать что либо из за бугра, крайне быстро засуетиться. Какой то нездоровый ажиотаж пошел. Каждый месяц новые новости про то. что вскоре шопоголикам устроят финансовый армагедон. Хз что это будет, но уже похоже что будет точно. А судя по предыдущему опыту, будет вам, хитрозадым магазинным маньякам, все вместе, и пошлина и НДС и плата за покупки в непатриотических лабазах. Так что мотайте на ус — время делает тик так.

Правительство РФ может получить право устанавливать для граждан отдельный платеж при покупке товаров в зарубежных интернет-магазинах. Поправки были представлены накануне на заседании бюджетного комитета Госдумы.

( Читать дальше )

Обсуждение пенсионной реформы в Областной саратовской думе

- 13 июля 2018, 19:21

- |

Нефть Brent, уже минус 7%. Дневной фрейм.

- 11 июля 2018, 21:31

- |

На дневном фрейме она пробивает 100 периодную экспоненциальную скользящую среднюю (EMA-100), на которой можно присмотреться к покупке.

На месячном фрейме ближайшей поддержкой также выступает EMA-100 с динамическим уровнем 71,27$.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал